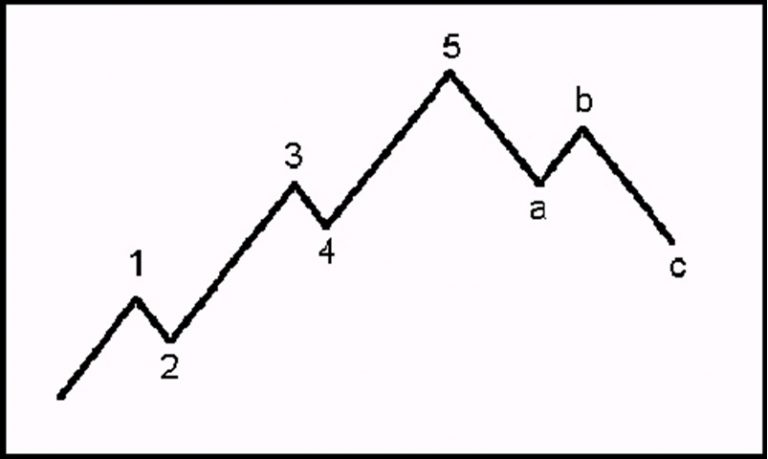

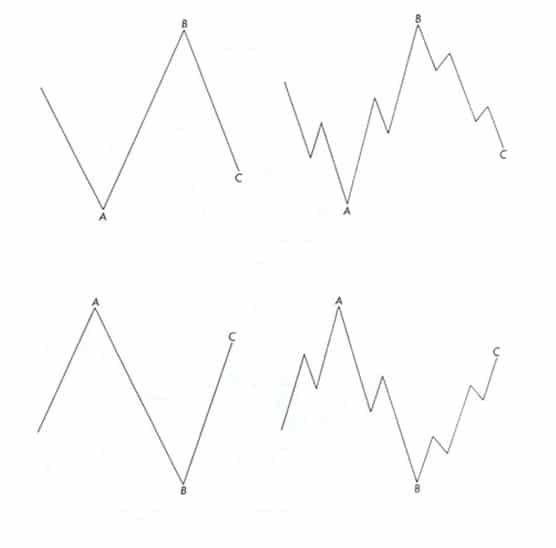

Teoria fal Elliotta powstała pod koniec lat 20-tych i w latach 30-tych XX wieku. Jest teorią służącą do prognozowania przyszłych ruchów indeksów giełdowych na podstawie ich historycznych zmian cen. Ralph Nelson Elliott (1871 – 1948) analizując zachowania indeksów giełdowych dostrzegł zachodzące w nich powtarzające się zmiany układające się w rozpoznawalne wzory cenowe nazwane przez niego falami. Elliott zauważył, że tzw. fala impulsu wzrostowego jest zbudowana z sekwencji zwyżka – zniżka – zwyżka – zniżka – zwyżka – tu następuje koniec fali impulsu i rozpoczyna się jej korekta w postaci sekwencji zniżka – zwyżka – zniżka , ten cykl zwyżka – zniżka jest zakończony i rozpoczyna się następny cykl. Wzrost odbywa się więc w postaci ruchu pięciu fal (trzech fal wzrostowych przedzielonych dwoma falami spadkowymi), a korekta tego wzrostu odbywa się w postaci trzech fal: dwóch spadkowych przedzielonych jedną falą korekty. Falą impulsu może być zarówno fala wzrostowa jak i spadkowa. W przypadku fali spadkowej kolejność ruchów wygląda następująco: zniżka – zwyżka – zniżka – zwyżka – zniżka, po czym następuje korekta zwyżka – zniżka – zwyżka. Pełny cykl rynkowy został przedstawiony na rys.1.

Rys.1. Pełny cykl rynkowy wg teorii Elliotta (źródło: Frost A.J., Prechter R.E., Teoria fal Elliotta, WIG-Press, Warszawa 1995, s.18)

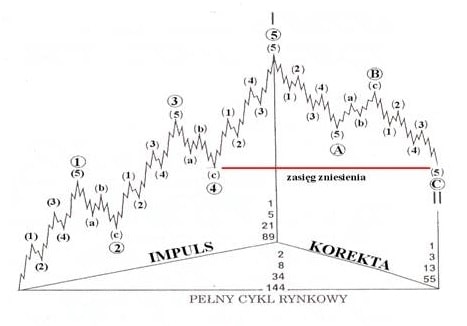

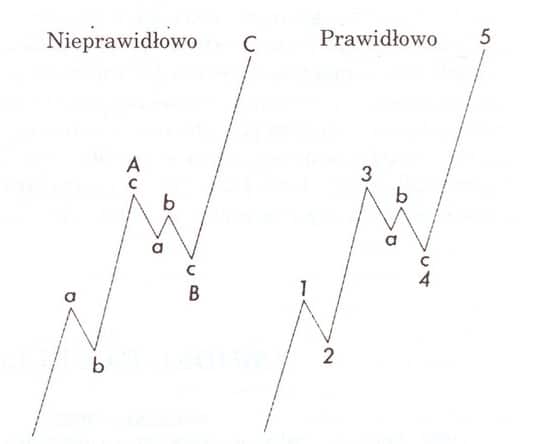

Fale impulsu oznaczane są cyframi arabskimi – w zależności od stopnia fali, a fale korekty oznaczane są literami. Tak zdefiniowane cykle powtarzają się na wszystkich tzw. stopniach fal, począwszy od najmniejszych ruchów indeksów obserwowanych na przestrzeni minut, po największe obserwowane na przestrzeni stuleci i tysiącleci – schemat wszędzie jest ten sam. Fale niższych stopni tworzą fale stopni wyższych, a te z kolei jeszcze wyższych stopni i tak dalej. Wszędzie jednak zachowana jest podstawowa struktura fal. Jest to bardzo ciekawa cecha teorii fal, ponieważ świadczy ona o tym, że fale Elliotta są fraktalami, czyli obiektami tworzonymi na zasadzie samopodobieństwa.

Pojęcie „fraktal„ jest pojęciem nowym. Matematyczne podstawy fraktali i nowej dziedziny matematyki – tzw. matematyki chaosu zostały stworzone na początku lat 80-tych XX wieku. Jest to więc nauka bardzo młoda. Fale Elliotta są fraktalami, a stwierdzenie tego faktu nastąpiło ponad 50 lat po odkryciach Elliotta. Można więc powiedzieć, że Elliott słusznie przeczuwał, że jego teoria opisuje głębsze procesy zachodzące w przyrodzie – bo fraktale jako obiekty są integralną częścią przyrody i w przyrodzie istnieją od zawsze. Fraktalną budowę ma np. układ krwionośny człowieka, płuca, wątroba. Fraktalem jest też np. linia brzegowa. Fraktale odznaczają się interesującymi cechami takimi jak np. wymiar fraktalny. Wymiar fraktalny określa stopień zapełnienia płaszczyzny lub przestrzeni przez fraktal. Okazuje się, że fraktale ze względu na swoją specyficzną budowę potrafią wypełniać przestrzeń bardziej niż to by się mogło wydawać na pierwszy rzut oka. Fraktale na płaszczyznach mają wymiar fraktalny o wartości powyżej 2 (ale mniejszej niż 3), fraktale w przestrzeni trójwymiarowej o wartości powyżej 3 (ale niższej niż 4). Dzięki temu całkowita długość układu krwionośnego dorosłego człowieka sięga 100 kilometrów, a powierzchnia płuc jest równa powierzchni kortu tenisowego.

Elliott wierzył, że odkrył znacznie głębsze prawo rządzące procesami rozwoju i regresji, że ta teoria zawiera w sobie coś wyjątkowego i sięga w głąb procesów rządzących przyrodą i całym Wszechświatem.

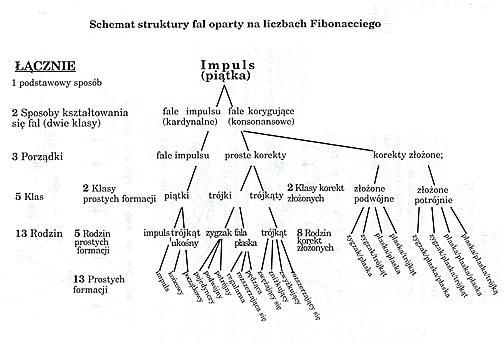

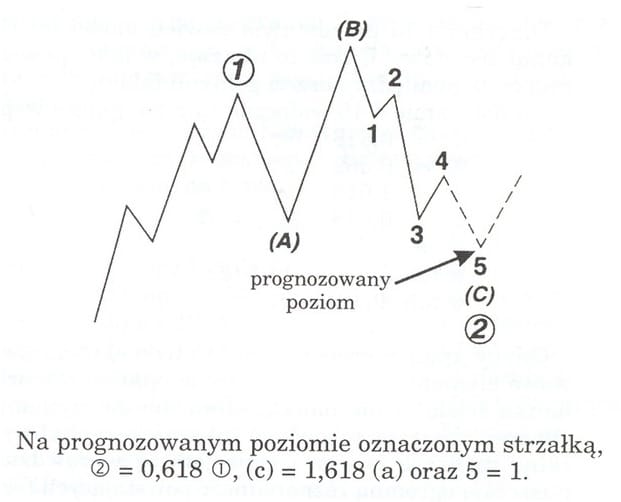

Elliott wprowadził również „magiczne” liczby Fibbonacciego i pewne egzotyczne wątki, które w jego przekonaniu potwierdzały koncepcję fal.

-

Podstawowe reguły kształtowania się fal

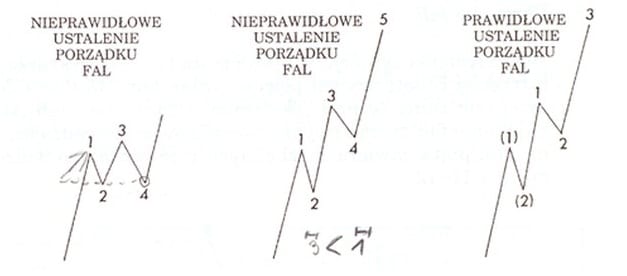

W praktyce rozpoznanie fal nie jest jednak takie proste. Teoria fal zawiera wiele reguł i zastrzeżeń. Najważniejsze jest uchwycenie samego ducha tej teorii. Elliot wyodrębnił wzory fal impulsów oraz wzory fal korygujących. Wszystkie ruchy cenowe składają się z kombinacji tych wzorów.

Oto krótka prezentacja dodatkowych aspektów technicznych teorii fal.

Fale impulsu

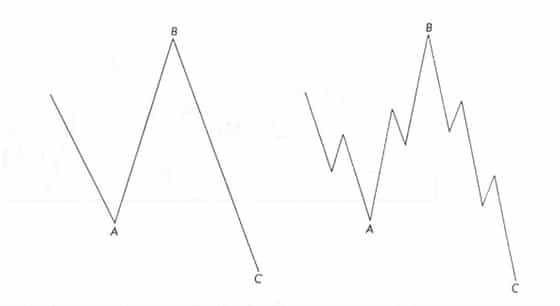

1. fale impulsu mają na ogół prostą strukturę i łatwo je rozpoznać (rys. 14);

2. na ogół fala numer 3 bywa najdłuższą i nigdy nie jest falą najkrótszą;

3. fale impulsu dzielą się na impulsy i ukośne trójkąty;

A. Impuls

1. w impulsie fala numer 4 nie wkracza w obszar fali numer 1;

2. typowe cechy fal impulsu (fale numer 1,3,5) oraz fale (A,C), choć nie bezwzględnie występujące „określone są przez tzw. wskazówki”;

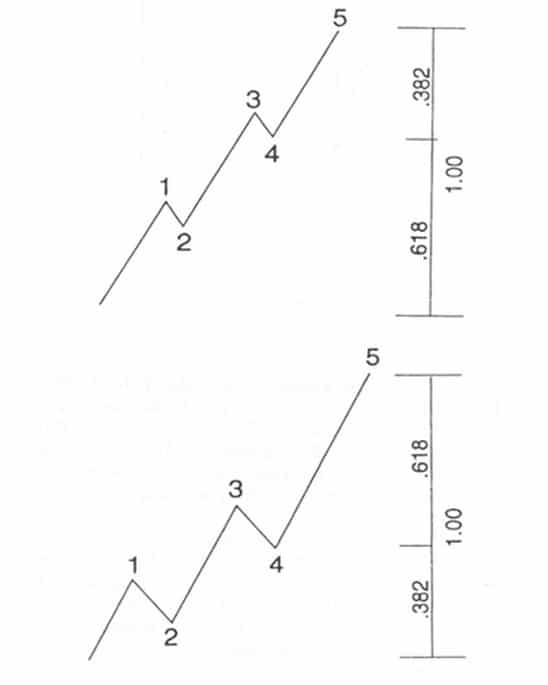

3. wskazówki dotyczą zagadnień: wydłużenia, skrócenia, zmienności, równości, kanału trendowego, osobowości i proporcji. Wskazówki te są pomocne w ustalaniu porządku fal;

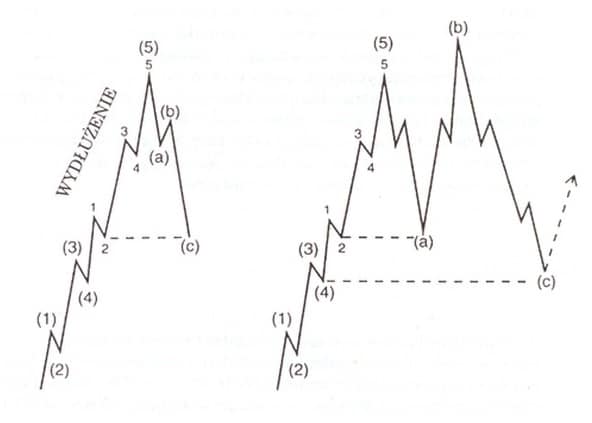

Impuls (wydłużenie fal)

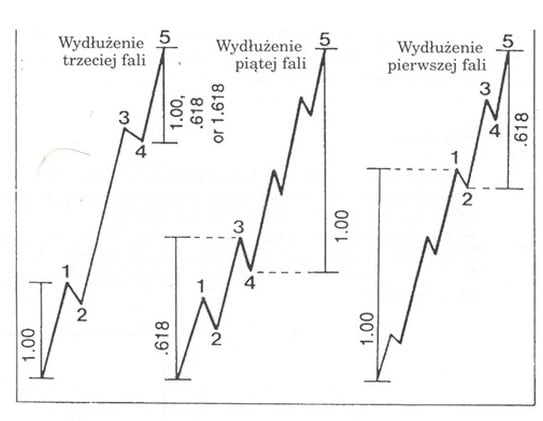

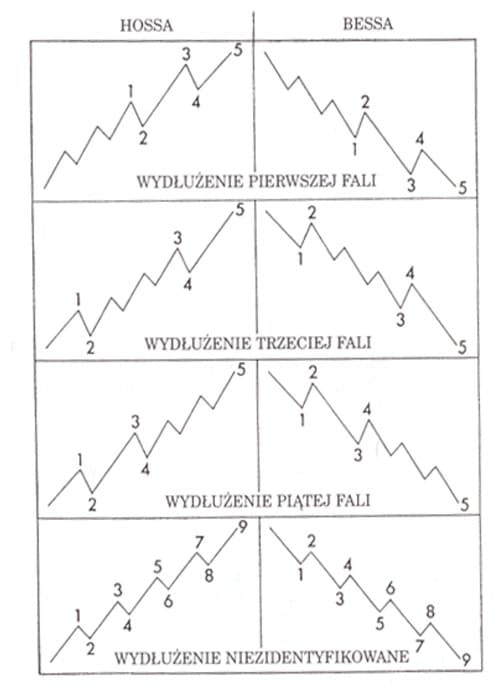

1. jeden z impulsów jest często wydłużony;

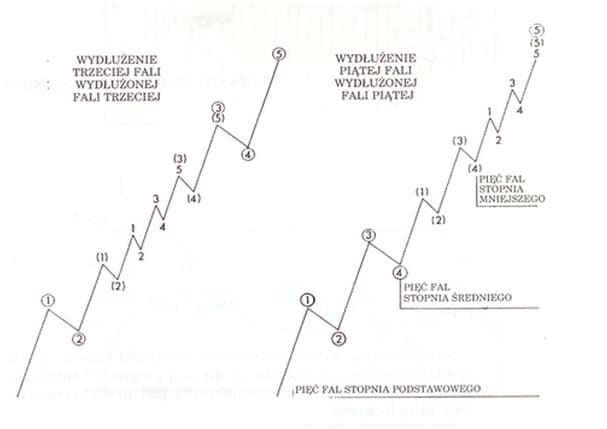

2. większość fal impulsu zawiera wydłużenia w jednej i tylko w jednej ze swoich trzech podfal akcji;

3. czasami podfale fali wydłużonej cechuje niemal ta sama amplituda i czas trwania, co pozostałe cztery fale impulsu większego i wtedy cały ruch obejmuje zamiast normalnej „piątki” dziewięć fal podobnych rozmiarów;

4. jeżeli mamy do czynienia z sytuacją z punktu poprzedniego, to trudno jest stwierdzić, która fala jest wydłużona. Nie jest to jednak istotne, gdyż 9-tka i 5-tka mają to same znaczenie. Po 9-ciu falach o tej samej amplitudzie i czasie trwania następuje koniec całego impulsu;

5. wystąpienie wydłużenia w jednej z podfal impulsu stanowi wskazówkę, że dwie pozostałe fale będą podobnej długości;

6. jeżeli wydłuża się fala numer 3, to fala numer 5 będzie miała prostą strukturę przypominającą falę numer 1;

7. na rynkach akcji wydłużeniu ulega najczęściej fala numer 3;

8. w ramach fal wydłużonych mogą powstawać kolejne wydłużenia, jednak są to sytuacje dość rzadkie i zdarzają się przede wszystkim na rynkach towarowych, a dotyczą głównie fal numer 3;

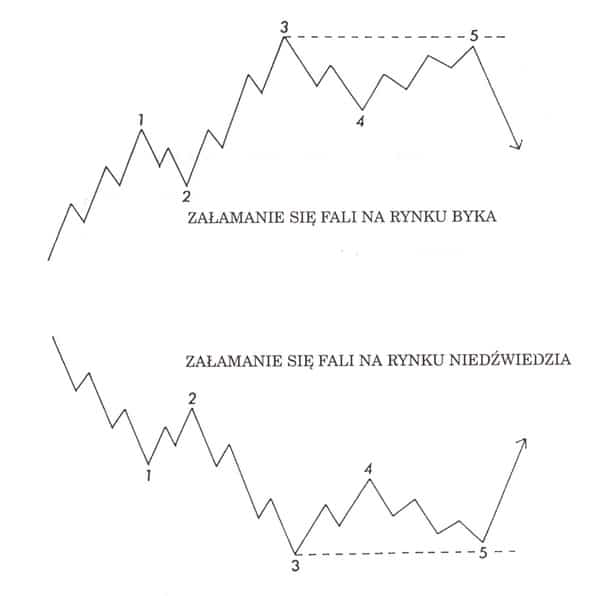

Impuls (skrócenie fali)

1. skrócenie fali numer 5 ma miejsce, gdy ta nie wykracza poza falę numer 3;

2. skrócenie fali numer 5 można zweryfikować sprawdzając, czy fala numer 5 rozwinęła się w pięć podfal. Jeżeli tak, to początkowy ruch spadkowy może być początkiem załamania;

3. skrócenie fali stanowi ostrzeżenie przed słabością rynku lub jego siłą;

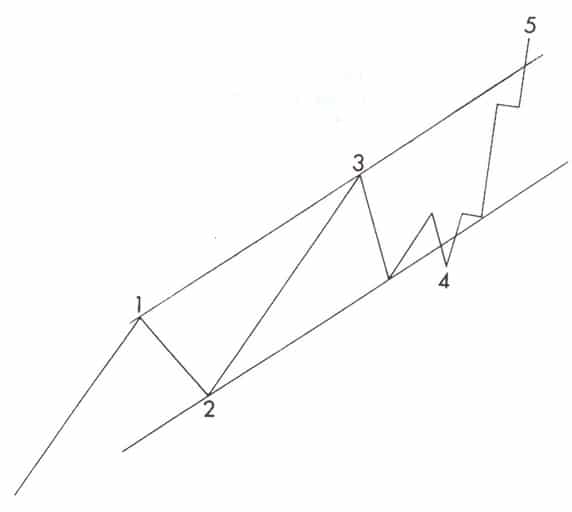

B. Ukośne trójkąty (kliny)

1. ukośne trójkąty występują zamiast fal impulsu w określonych miejscach struktury falowej;

2. w trójkątach ukośnych żadna fala kontrakcji nie znosi poprzedniej fali akcji, a trzecia fala nigdy nie jest najkrótsza

3. trójkąty ukośne to jedyne formacje 5-cio falowe zgodne z kierunkiem głównego trendu, w których fala numer 4 niemal zawsze wkracza w obszar fali numer 1;

4. w rzadkich przypadkach trójkąt taki może skończyć się falą skróconą;

5. trójkąt ukośny to szczególny typ fali, który pojawia się przede wszystkim, jako

fala numer 5, a dzieje się tak, gdy poprzedzający go ruch posunął się „zbyt szybko i zbyt daleko”;

6. bardzo nielicznie trójkąty ukośne pojawiają się w fali C należącej do formacji A-B-C;

7. w podwójnych lub potrójnych trójkątach występują dopiero jako ostatnia fala C;

8. we wszystkich wypadkach powstają one jako zakończenie większych formacji wskazując na wyczerpywanie się siły trendu wyższego stopnia;

9. piąte fale ukośnych trójkątów często kończą się przerwaniem linii trendu łączącej punkty końcowe fali numer 1 i 3;

10. wolumen ma tendencję do zmniejszania się w trakcie powstawania formacji,

jednak w trakcie przebicia linii trendu towarzyszy temu stosunkowo duży wolumen;

Wydłużenie fali numer 5, skrócenie piątki i ukośne trójkąty zwiastują to

samo: radykalne odwrócenie trendu.

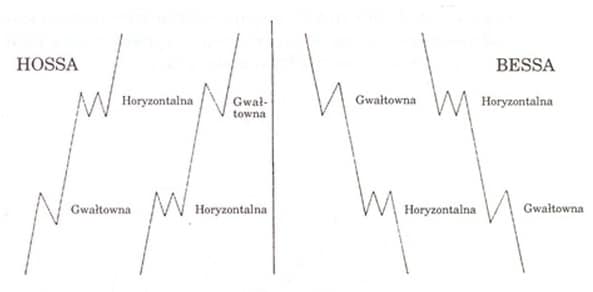

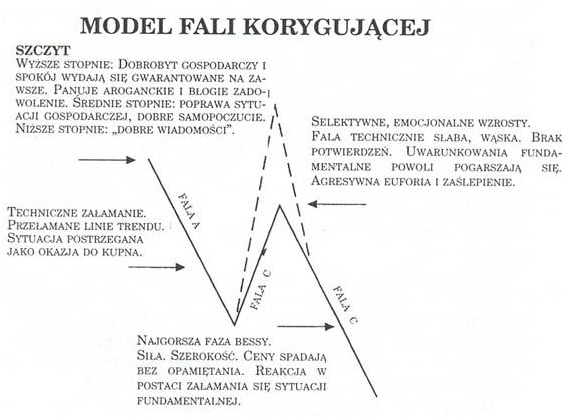

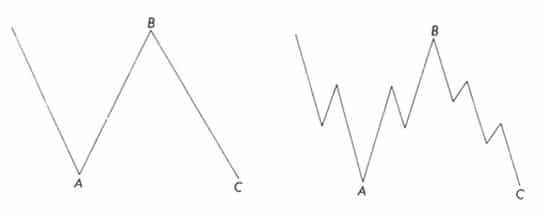

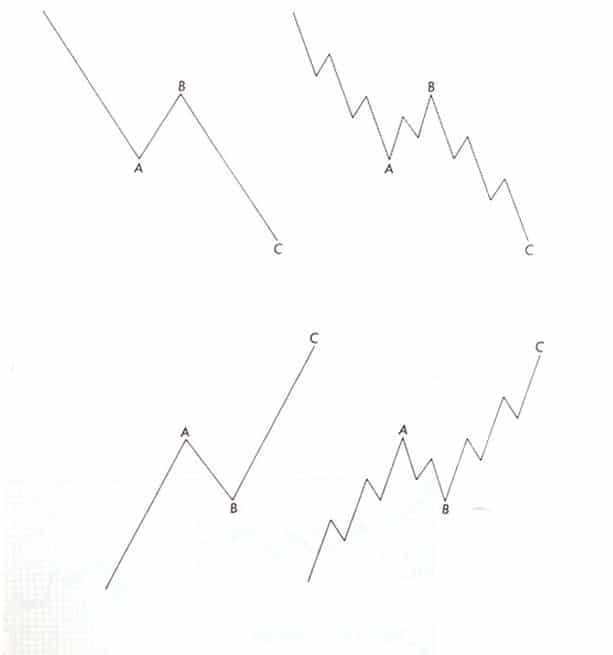

Fale korygujące

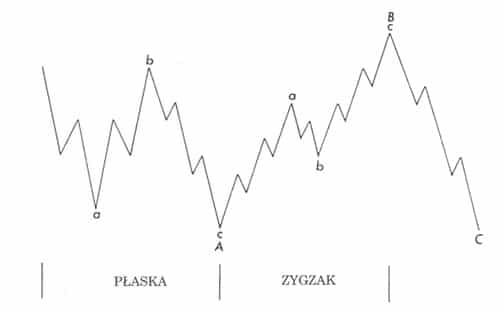

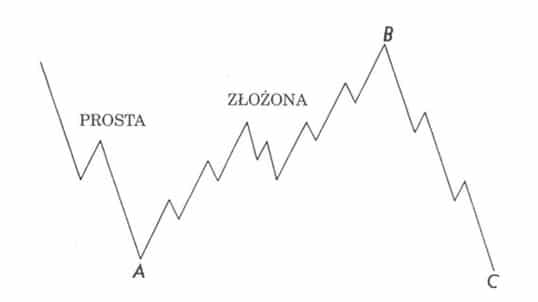

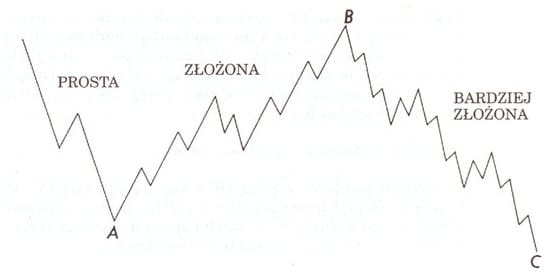

1. fale korekty są trudniejsze do rozpoznania niż fale impulsu, biegną zgodnie z kierunkiem trendu wyższego stopnia (rys 15);

2. zakończenia fal korekty są trudniejsze do rozpoznania niż końce impulsu;

3. korekty nigdy nie są piątkami, dlatego początkowy pięciofalowy ruch przeciwny trendowi wyższego stopnia nigdy nie jest końcem korekty;

4. korekty dzielą się na 4 kategorie:

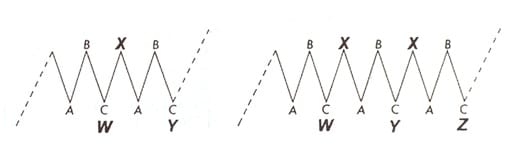

a. zygzaki 5-3-5 (pojedyncze, podwójne, potrójne),

b. korekty płaskie 3-3-5 (regularne, rozszerzone, pędzące),

c. trójkąty 3-3-3-3-3 (zwyżkujący, zniżkujący, zwężający, rozszerzający),

d. podwójne i potrójne trójki

Zygzaki 5-3-5

1. pojedynczy zygzak jest prostą trzyfalową formacją A-B-C;

2. czasami formacje te przedzielone trójką tworzą podwójny lub potrójny zygzak.

Formacje te są analogiczne do wydłużeń fal impulsu jednak występują rzadziej;

3. w ramach impulsów zygzakami często są fale numer 2, natomiast rzadziej jest

tak w przypadku fal numer 4.

Korekty płaskie

1. korekty płaskie występują w silnych trendach wzrostowych i niemal zawsze

poprzedzają wydłużenia lub występują po nich;

2. w ramach impulsów korekty płaskie pojawiają się jako fale numer 4, natomiast rzadko bywają falami numer 2.

3. korekty pędzące występują na silnych i szybkich rynkach. Korekty tego typu są

bardzo rzadkie.

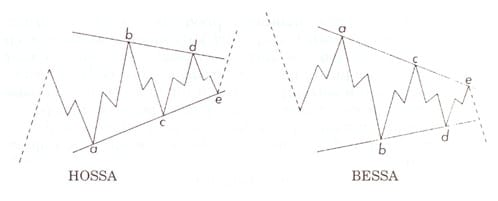

Trójkąty poziome

1. trójkąty poziome to formacje pięciofalowe 3-3-3-3-3, którym na ogół towarzyszy zanikający wolumen;

2. czasami fala korekty b wykracza poza początek fali korekty a, kształtując trójkąt pędzący;

3. większość podfal trójkąta to zygzaki jednak czasami fala korekty c jest bardziej złożona i przyjmuje postać regularnej bądź odwróconej korekty płaskiej;

4. w rzadkich przypadkach jedna z podfal (najczęściej e ) sama jest trójkątem;

5. w rzadkich przypadkach fala numer 2 impulsu jest trójkątem;

6. dość często trójkąty występują przed ostatnią falą, jako fala numer 4, fala B w korekcie A-B-C, bądź fala (x) w podwójnym lub potrójnym zygzaku lub w korekcie połączonej;

7. trójkąty mogą pojawić się jako ostatnia formacja akcji w korekcie połączonej, wtedy zawsze poprzedza on ostatnią falę akcji w formacji stopnia wyższego od korekty;

8. na rynku akcji, kiedy trójkąt pojawia się jako fala numer 4, fala numer 5 jest zwykle szybka i przebywa dystans równy szerokości trójkąta;

9. moment przecięcia się linii trójkąta często zbiega się z punktem zwrotnym

rynku;

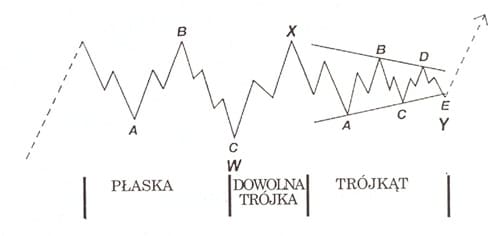

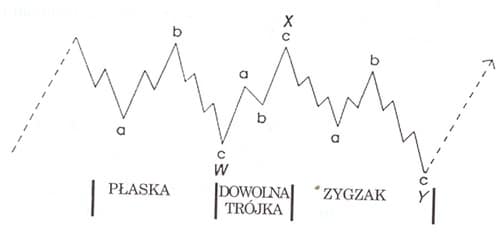

Korekty połączone (podwójne i potrójne trójki)

1. każdy zygzak lub korekta płaska to „trójka”, ale również trójkąty poziome to też „trójki”;

2. fale kontrakcji (x) mogą przybierać postać każdej formacji korygującej, ale najczęściej są to zygzaki;

3. najczęściej poszczególne formacje składowe przybierają odmienne postacie, np. korekta płaska i trójkąt lub płaska i zygzak;

4. podwójne i potrójne trójki mają na ogół charakter horyzontalny;

5. czasami można spotkać formację podwójnego lub potrójnego zygzaka.

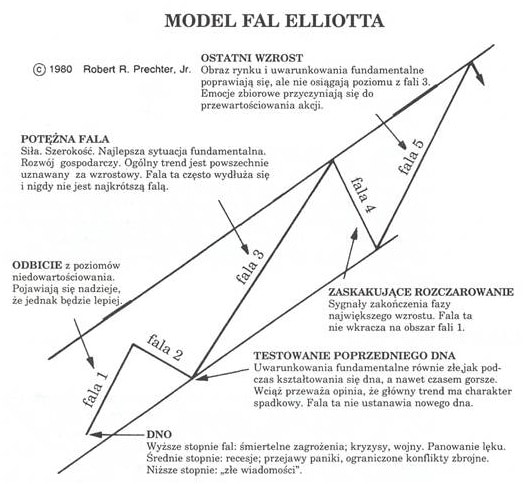

Rys. 15. Model fali korygującej (J. Frost, Robert E. Prechter. Teoria fal Elliotta. WIG-Press Warszawa 1995, s.68)

R.N. Elliott nie twierdził wprost że istnieje tylko jeden dominujący schemat, czyli formacja pięciofalowa, ale bez wątpienia tak właśnie jest. W dowolnym momencie można określić usytuowanie rynku w ramach podstawowego schematu pięciu fal najwyższego stopnia trendu. Ponieważ schemat pięciu fal jest dominującą formą ruchów rynków, wszystkie inne są mu podporządkowane.

Należy pamiętać, że podczas gdy taktyka inwestycyjna musi być zgodna z najbardziej wiarygodnym porządkiem fal, to wiedza na temat alternatywnych możliwości może okazać się niezwykle pomocna w uwzględnianiu nieprzewidzianych zdarzeń, umieszczaniu ich bezzwłocznie w wizji rynku i dostosowywaniu się do zmienionej sytuacji. Wprawdzie ścisłość reguł dotyczących formacji fal bardzo ułatwia wybór momentów wejścia na rynek i wyjścia z niego, ale zarazem należy wystrzegać się skarg, że rynek robi coś „niemożliwego” pamiętając o elastyczności dopuszczalnych formacji.

„Kiedy się wyeliminuje to co niemożliwe, wszystko, co pozostaje, musi być prawdą niezależnie od tego, jak mało wydaje się prawdopodobne”, jak rzekł Sherlock Holmes do swego nieodłącznego towarzysza doktora Watsona w opowiadaniu Conan Doyle’a „Znak czterech”. To jedno zdanie może być wystarczającą wskazówką, która pozwoli odnosić sukcesy w stosowaniu teorii Elliotta. Najlepszym podejściem jest myślenie dedukcyjne. Wiedząc, co jest niemożliwe w świetle reguł Elliotta, można wywnioskować, że to, co pozostaje, musi być najbardziej prawdopodobnym biegiem wydarzeń na rynku. Stosując wszystkie zasady dotyczące wydłużeń, zmienności, wzajemnego położenia fal, kanałów trendowych, wolumenu itd. analityk korzysta z o wiele potężniejszego arsenału, niż mogłoby to się zdawać na pierwszy rzut oka. Podejście to wymaga jednak, co zniechęca wielu, myślenia i pracy, ponieważ uzyskiwane sygnały rzadko mają tu charakter mechaniczny. Myślenie polegające przede wszystkim na procesie eliminacji poszczególnych możliwości pozwala w największym stopniu wykorzystać zalety teorii Elliotta, a poza tym jest przyjemne!

Christopher Morley powiedział niegdyś, że „taniec jest doskonałym ćwiczeniem dla dziewcząt, bowiem przy tej okazji po raz pierwszy uczą się one odgadywać zawczasu to, co zrobi mężczyzna”. Również teoria fal pozwala analitykowi odgadywać zawczasu prawdopodobne zachowanie rynku.

Jeśli uchwyci się ducha tej teorii, będzie się władać nią zawsze, podobnie jak dziecko, które kiedy nauczy się jazdy na rowerze, nigdy już tego nie zapomina. Rozpoznanie zwrotu na rynku przestanie już być wówczas tak trudnym zadaniem. Co ważniejsze, dając poczucie pewności dotyczące pozycji rynku znajomość teorii Elliotta może przygotować psychicznie do uporania się z nieuchronnie zmienną naturą ruchów cen i uwolnić od szeroko rozpowszechnionego błędu analitycznego, który polega na projektowaniu bieżących trendów w przyszłość.

Znajomość omówionych narzędzi pozwoli każdemu wytrwałemu adeptowi teorii Elliotta dokonywać doskonałych analiz. Ci, którzy nie chcą poświęcać temu podejściu badawczemu zbyt wiele wysiłku lub nie stosują ściśle jego metod, na dobrą sprawę rezygnują już na wstępie. Najlepszym sposobem poznawania tej teorii jest prowadzenie wykresów godzinowych i dopasowywanie wszelkich wahnięć cen do formacji fal Elliotta, przy jednoczesnym zachowywaniu umysłu otwartego na wszystkie możliwości.

Podsumowanie

1. Teoria fal Elliotta jest dobrym narzędziem do określenia porządku fali, tzn. analityk może przypuszczać w jakim miejscu się znajduje, określić miejsce w dokonywującym się cyklu rynkowym, a co za tym idzie spodziewać się kolejnych ruchów rynkowych bądź końca danego cyklu. Daje mu to możliwość prognozowania przypuszczalnych zwrotów na rynkach kapitałowych.

2. Teoria ta połączona z innymi narzędziami analizy technicznej staje się bardziej kompleksowa i zyskuje większe znaczenie prognostyczne.

3. Nie na wszystkich rynkach można dokonywać tego rodzaju analizy, najlepszym materiałem badawczym, dającym zadawalające rezultaty jest analiza szerokich indeksów giełdowych o dużej kapitalizacji, mających małą zdolność spekulacyjną.

4. W szerszym filozoficznym kontekście, historycznej nauce rynków kapitałowych teoria fal Elliotta jest najbardziej fascynującym sposobem w którym dostrzec można i „uprzedzić” różne sceny postępu, upadku przez całość rodzaju ludzkiego.