Współczynniki greckie w matematyce finansowej wskazują na wrażliwość rynku opcji lub innych instrumentów pochodnych. Współczynniki greckie mierzą zmianę wartości opcji w stosunku do zmiany czynników wpływających na wartość opcji.

Współczynniki greckie

Na wartość opcji wpływa 5 czynników:

- Ceny instrumentu bazowego

- Ceny wykonania

- Wolnej od ryzyka stopy procentowej

- Zmienności instrumentu pierwotnego

- Czasu do wygaśnięcia opcji

Aby ułatwić wycenę opcji, wynaleziono współczynniki greckie, które pozwalają określić zmianę ich wartości w wyniku zmiany powyższych elementów. Oprócz ich podstawowej roli, greckie wskaźniki pozwalają również na zarządzanie ryzykiem, chroniąc portfel przed zmianami tych czynników. Współczynniki greckie, poprzez testowanie wrażliwości premium, umożliwiają bardziej szczegółową analizę kontraktu na jedną opcję, a także złożone strategie.

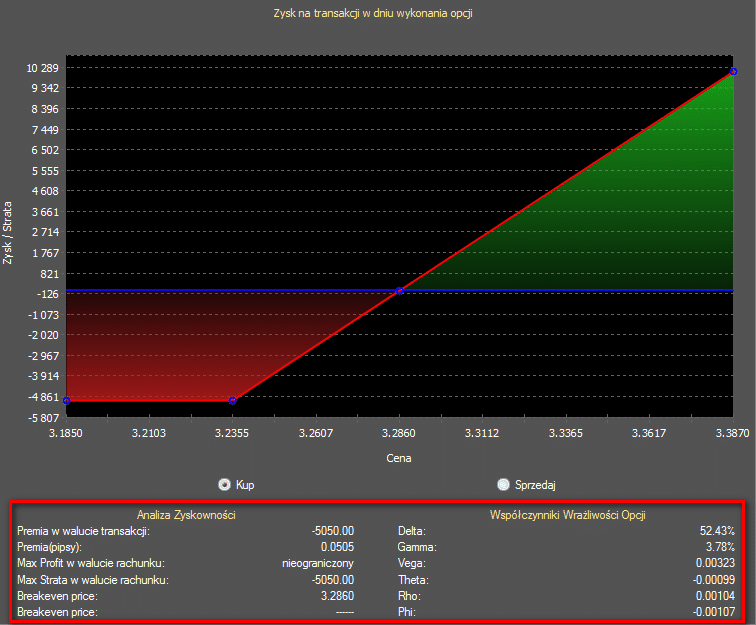

Platforma na bieżąco liczy aktualne wielkość współczynników.

Współczynnik Delta

Delta jest prawdopodobnie najpopularniejszym greckim współczynnikiem i pokazuje teoretyczne prawdopodobieństwo zrealizowania opłacalnej opcji. Określa, o ile zmieni się cena opcji (premia za opcję), jeśli wartość instrumentu bazowego zmieni się o 1 punkt (krańcowy wzrost ceny opcji w stosunku do krańcowego wzrostu kursu kasowego). Delta jest obliczana na podstawie pierwszego pochodnego ceny opcji i jest wyrażana w procentach. Jeśli wartość delta naszej opcji wynosi 60%, a kurs danego instrumentu bazowego zmienia się o 60 pipsów, wówczas cena (premia) danej opcji zmieni się o: 60% x 60 pipsów = 36 pipsów. Krótko mówiąc, można założyć, że delta 60% daje 60% szansę na zysk z zakupionej opcji. Dla sprzedawcy opcji szansa wynosi 40%.

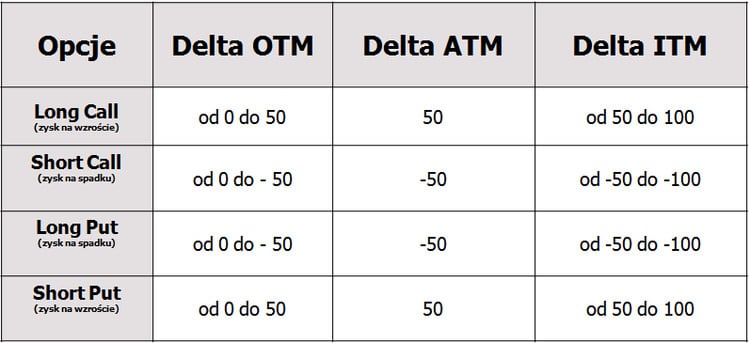

Z punktu widzenia kwoty premii i ceny instrumentu bazowego opcje można podzielić na trzy kategorie:

- OTM (out the money, „poza pieniądzem”) – niska premia;

- ATM (at the money, „na pieniądzu”) – umiarkowana premia I;

- TM (in the money, „w pieniądzu) – wysoka premia. Przedziały Delty dla poszczególnych rodzajów opcji:

Jak widać, Delta ma znak dodatni dla opcji zyskujących na wzrostach, a ujemny dla opcji zyskujących na spadkach.

Współczynnik Gamma

Kolejnym współczynnikiem jest Gamma. Gammę liczy się z drugiej pochodnej ceny opcji w stosunku do kursu instrumentu bazowego i mówi o ile zmieni się wielkość Delty, jeżeli wartość instrumentu bazowego zmieni się o 1 punkt. Najbardziej opłacalne dla kupującego są opcje o wysokiej gammie, bowiem wysoka Gamma powoduje znaczne zmiany Delty. Najwyższą wartość Gammy posiadają z kolei opcje ATM (at-the-money) oraz blisko terminu wygaśnięcia. Należy pamiętać, iż Gamma jest dodatnia dla opcji kupionych, a ujemna dla opcji wystawionych. Reasumując. Kupujący opcję z ujemną Gammą liczy na stabilizację ceny instrumentu bazowego i trend horyzontalny. Z kolei kupujący opcję z dodatnią Gammą oczekują dużej zmienności kursu bez znaczenia w jakimkolwiek kierunku to nastąpi.

Następnym współczynnikiem jest Gamma. Gamma jest obliczana na podstawie drugiego instrumentu pochodnego ceny opcji w stosunku do ceny instrumentu bazowego i pokazuje, jak bardzo zmieni się rozmiar delty, jeśli wartość instrumentu bazowego zmieni się o 1 punkt. Najbardziej opłacalne dla kupującego są opcje o wysokiej gammie, ponieważ wysoka gamma powoduje znaczne zmiany współczynnika Delta. Opcje ATM (at-the-money) oraz te zbliżające się do daty ważności mają najwyższą wartość gamma. Należy pamiętać, że wartość gamma jest dodatnia dla opcji zakupionych i ujemna dla opcji pisemnych. W sumie. Nabywca opcji o ujemnej gammie liczy na stabilizację ceny instrumentu bazowego i trend poziomy. Z kolei nabywcy opcji o dodatniej gammie oczekują dużej zmienności kursu walutowego, niezależnie od kierunku, w którym to nastąpi.

Przykład

Jeśli przyjmiemy wartość Delta na poziomie 60% i gamma 0,0200, to zmiana ceny instrumentu bazowego o 1 punkt zwiększy Delta do 61%.

Współczynnik Theta

Współczynnik theta jest pochodną ceny opcji względem i mierzy o ile spadnie cena/premia opcji w skutek upływu danej jednostki czasu (standardowo, jak i na platformie xOption jednostką czasu jest 1 dzień). Theta ma zatem związek z wartością czasową opcji. Upływ czasu skutkuje spadkiem wyceny opcji. Upływ czasu jest korzystny na wystawcy opcji i negatywny dla kupującego. Z tego też względu Theta dla opcji kupionych (long) jest ujemna, a dla opcji sprzedanych dodatnia. Najwyższą Thetę posiadają opcje ATM (at-the-money) oraz opcje krótkoterminowe. Krótki okres do wygaśnięcia opcji, sprawia, że każdy upływający dzień jest więcej wart, zarówno dla kupującego (mocny spadek wyceny opcji) jak i sprzedającego (mocny wzrost wyceny). Wraz z upływającym czasem, opcje In oraz Out Of The Money zmniejszają, a opcje At The Money zwiększają wartość Theta. Przykład 1 Jeżeli premia opcyjna wynosi 100, a Theta wynosi +1 to po upływie 1 dnia (przy niezmienionych innych czynnikach) premia wzrośnie do 101.

Współczynnik theta jest pochodną ceny opcji i mierzy, o ile cena opcji / premia spada w wyniku upływu danej jednostki czasu (standardowo 1 jednostka czasu wynosi 1 dzień). Theta jest zatem związana z wartością czasową opcji. Upływ czasu powoduje obniżenie cen opcji. Upływ czasu jest korzystny dla wystawcy opcji i negatywny dla kupującego. Dlatego Theta jest ujemna dla opcji kupionych (długie) i dodatnia dla opcji sprzedanych. Najwyższe opcje Theta mają opcje ATM (at-the-money) i opcje krótkoterminowe. Krótki okres wygaśnięcia opcji sprawia, że każdy kolejny dzień jest warty więcej, zarówno dla kupującego (silny spadek wyceny opcji), jak i sprzedawcy (silny wzrost wyceny). Z biegiem czasu zmniejszają się opcje wejścia(In Of The Money) i wyjścia (Out Of The Money), a opcje At the Money zwiększają wartość Theta. Przykład 1 Jeśli premia za opcję wynosi 100, a Theta wynosi +1, po 1 dniu (przy niezmienionych innych czynnikach) premia wzrośnie do 101.

Przykład 2

Jaka będzie nowa wartość opcji, jeśli minie 10 dni? Wartość opcji = 0,40 Czas wygaśnięcia = 80 dni Theta opcji = 0,0015

Obliczenia: Wartość opcji spadnie o 0,015 = 0,0015 x 10 Nowa wartość opcji 0,385 = 0,40 – 0,015

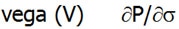

Współczynnik Vega

Wskaźnik Vega jest pierwszą pochodną premii opcyjnej i dzięki niem możemy zmierzyć, o ile zmienia się wartość premii opcyjnej, jeśli zmienność instrumentów bazowych zmienia się o 1 punkt procentowy (1%). Jest to zatem wskaźnik opisujący wrażliwość premii na zmiany wahań cen rynkowych. Wskaźnik Vega przyjmuje wartości dodatnie dla zakupionych opcji, co oznacza, że wzrost zmienności zwiększa wartość zakupionej opcji. Z drugiej strony wartości ujemne są charakterystyczne dla sprzedawców opcji, więc wzrost zmienności powoduje spadek ceny opcji. Najbardziej wrażliwe na zmienność instrumentu bazowego są opcje bankomatu (at-the-money) i przyjmują najwyższą wartość tego parametru. Innymi słowy, nabywca dodatniej opcji Vega spodziewa się wzrostu implikowanej (rynkowej) zmienności, co można połączyć z oczekiwaniem dużych zmian kursu kasowego w długim okresie. Inwestor mający nadzieję na zmniejszenie zmienności instrumentu powinien jednak szukać opcji z ujemną Vegą. Vega rośnie wraz z czasem trwania opcji (matematycznie: wariancja jest liniowa w czasie), dlatego długi okres wygaśnięcia opcji zwiększa niepewność co do jej rozliczenia z zyskiem i zwiększa prawdopodobieństwo dużej zmienności, co skutkuje wyższą wartością Vega.

Przykład 1

Premia opcji wynosi 100 punktów, a Vega wynosi 3, to wzrost zmienności (volatility) o 1% zwiększy premię do 103 punktów.

Przykład 2 Ile będzie wynosić nowa wartość opcji w wyniku spadku zmienności (volatility) instrumentu bazowego o 2%? Wartość opcji = 1,68 Podstawowa zmienność = 10% Czas wygaśnięcia = 80 dni Opcja Kappa (Vega) = 0,22 Obliczenia: Wartość opcji spadnie o 0,44 = 0,22 x 2 Nowa wartość opcji 1,24 = 1, 68 – 0,44 RHO

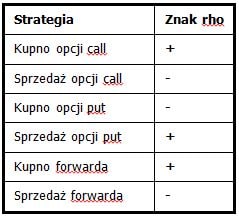

Współczynnik Rho

Współczynnik Rho mierzy, o ile zmienia się premia za opcję (wycena opcji), jeśli stopa procentowa waluty notowanej (druga waluta w parze) lub stopa wolna od ryzyka zmienia się o 1 punkt procentowy. Liczy zmianę wartości opcji w wyniku zmiany stopy procentowej wolnej od ryzyka. Jeśli inwestor przewiduje wzrost stóp procentowych notowanej waluty, powinien skupić się na opcjach z Rho dodatnim. Z drugiej strony inwestor prognozujący obniżenie stopy procentowej notowanej waluty powinien skoncentrować się na opcjach z ujemnym Rho.

Strategia Znak rho

Kupione opcje in-the-money mają największą, a opcje out-of-the-money najmniejszą wartość Rho. Z kolei sprzedane opcje in-the-money mają największą ujemną, a opcje out-of-the-money najmniejszą ujemną wartość Rho. Przykład 1 Ile wyniesie cena opcji, jeżeli wolna od ryzyka stopa procentowa wzrośnie o 0,5%? Wartość opcji Kupna = 4,35 Sprzedaży = 4,11 Wartość rho dla opcji Kupna = +0,0551 Sprzedaży = – 0,0561 Wolna od ryzyka stopa = 5% Obliczenia: Opcja kupna wzrośnie o 0,02755 = 0,5 x 0,0551 Opcja sprzedaży spadnie o 0,02805 = 0,5 x 0,0561 Nowa cena opcji wyniesie: Opcja kupna 4,378 = 4,35 + 0,0276 Opcja sprzedaży 4,082 = 4,11 – 0,028 PHI

Opcje kupione in-the-money mają najwyższą wartość, a opcje out-of-the-money posiadają najniższą wartość Rho. Z kolei sprzedane opcje in-the-money mają największą wartość ujemną, a opcje out-of-the-money mają najniższą ujemną wartość Rho. Przykład 1 Jaka będzie cena opcji, jeśli stopa procentowa wolna od ryzyka wzrośnie o 0,5%? Wartość opcji kupna = 4,35 Sprzedaj = 4,11 rho wartość opcji kupna = +0,0555 Sprzedaj = – 0,0561 Stawka wolna od ryzyka = 5% Obliczenia: Opcja kupna wzrośnie o 0,02755 = 0,5 x 0, 0551 Opcja kupna spadnie o 0,02805 = 0,5 x 0,05661 Nowa cena opcji to: Opcja sprzedaży 4,378 = 4,35 + 0,0276 Opcja sprzedaży 4,082 = 4,11 – 0,028 PHI

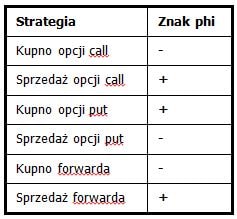

Współczynnik Phi wskazuje, o ile zmieni się premia za opcje (wycena opcji), jeśli stopa procentowa w walucie bazowej zmieni się o 1 punkt procentowy (dodatnia dla opcji, która zyskuje na spadkach).

Gdy pozycja jest Phi dodatnia – inwestor spodziewa się wzrostu podstawowej stopy procentowej waluty. Jeśli jednak pozycja ma wartość Phi ujemną – inwestor oczekuje obniżenia stóp procentowych waluty bazowej.