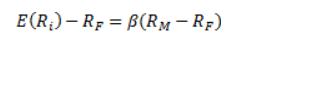

CAPM (Capital Asset Pricing Model) jest najpopularniejszym i jednym z najstarszych modeli wyceny instrumentów finansowych jest powstały w latach 60. Za twórców modelu uważa się W. Sharpa, J. Lintnera, J. Mossina i J. Treynora. Zgodnie z modelem wszyscy inwestorzy podejmując decyzje inwestycyjne kierują się dwoma kryteriami: oczekiwaną stopą zwrotu oraz odchyleniem standardowym portfela inwestycyjnego. Inwestorzy mają dostęp do takiego samego zasobu informacji oraz takiej samej stopy wolnej od ryzyka (po której mogą pożyczać i lokować środki). Dodatkowo oczekiwania co do stóp zwrotu, odchylenia standardowego i korelacji, a także horyzont inwestycyjny są jednolite dla wszystkich inwestorów. Zgodnie z CAPM nadwyżkowa oczekiwana stopa zwrotu danego instrumentu (nadwyżka nad stopą zwrotu wolną od ryzyka) jest funkcją liniową nadwyżkowej rynkowej stopy zwrotu.

gdzie:

- nadwyżka oczekiwanej stopy zwrotu z instrumentu nad stopą zwrotu wolną od ryzyka

- nadwyżka rynkowej stopy zwrotu (M) nad instrumentem wolnym od ryzyka

Parametr beta stanowi miarę ryzyka rynkowego (niedywersyfikowalnego) danej spółki czy portfela. Jest on wyznaczony jako iloczyn korelacji stóp zwrotu (ρ) oraz stosunku odchylenia standardowego tego instrumentu do odchylenia portfela rynkowego. Im większe jest odchylenie standardowe danego instrumentu oraz jego korelacja z rynkiem (przy stałych pozostałych parametrach), tym większej premii za ryzyko powinni oczekiwać inwestorzy.

Krytyka CAPM

Model CAPM jest od momentu jego powstania w latach 60. najpopularniejszym modelem wyceny. Popularność CAPM bierze się głównie z jego prostoty i intuicyjności. Gorzej wygląda kwestia skuteczności wyjaśnianiu zachowań cen akcji w rzeczywistości. Od wielu lat powstał szereg publikacji opartych na badaniach empirycznych podważających skuteczność CAPM. Ekonomiści dowodzili, że istnieje szereg innych czynników, które mają wpływ na zachowanie się cen akcji. W 1981 roku Rolf Banz opisał jedną z najpowszechniejszych anomalii rynku kapitałowego nazwaną efektem wielkości firmy. Na podstawie stóp zwrotu spółek amerykańskich z lat 1936-1977 wykazał on, że istnieje istotna ujemna zależność pomiędzy kapitalizacją spółki, a osiąganą przez nią stopą zwrotu. O słabości modelu CAPM może świadczyć fakt, że wielkość firmy wyjaśniała kształtowanie się stóp zwrotu niemal tak dobrze jak wskaźnik beta, a różnica przeciętnej rocznej stopy zwrotu z akcji firm najmniejszych i największych wyniosła aż 19,8 proc.

Kolejną istotną anomalię opisał S. Basu, który zauważył, że wskaźnik zysku do ceny (iloraz zysku przypadającego na jedną akcję i ceny akcji) może również być skutecznie wykorzystywany do wyjaśnienia osiąganych stóp zwrotu. Basu dowiódł, że wskaźnik zysk/cena może skutecznie wyjaśniać powstałą w modelu CAPM dodatkową stopę zwrotu (różnica między faktyczną stopą zwrotu, a wynikającą z modelu).

Kolejny istotny argument przeciwko CAPM przyniosły badania dotyczące wpływu stosunku wartości księgowej spółki i jej wartości rynkowej (odwrotność popularnego wśród inwestorów giełdowych wskaźnika cena/wartość księgowa) na stopę zwrotu. Liczne przeprowadzone testy empiryczne wykazały, że spółki o wysokim wskaźniku wartości księgowej do rynkowej (ang. book to market equity-BE/ME) przynoszą wyższą stopę zwrotu. Trzech profesorów Uniwersytetu w Illinois (Josef Lakonishok, Andrei Shleifer, W. Robert Vishny) podzieliło spółki notowane na NYSE według relacji wartości księgowej do rynkowej. Średnia różnica stóp zwrotu grupy spółek o najwyższej wartości tego wskaźnika oraz spółek o najniższej wartości wyniosła 7,8 proc. Powszechnym uzasadnieniem takiej różnicy w stopach zwrotu spółek o wysokim i niskim wskaźniku BE/ME jest ryzyko inwestowania w spółki o wysokiej wartości wskaźnika BE/ME, który utożsamiany jest często z miarą ryzyka inwestycyjnego. Spółki o wysokiej relacji wyceny bilansowej do rynkowej są najczęściej w dużo gorszej kondycji finansowej, mocno zadłużone lub borykające się z problemem braku płynności. W przypadku złej koniunktury są one w pierwszej kolejności zagrożone upadłością. Zgodnie z tym tokiem rozumowania, spółki o niskiej wartości wskaźnika BE/ME powinny zachowywać się gorzej w okresie prosperity, kiedy wysoka dźwignia sprzyja spółkom mocniej zadłużonym i lepiej w okresie złej koniunktury. W celu weryfikacji tej hipotezy Lakonishok, Shleifer oraz Vishny sprawdzili stopy zwrotu osobno dla okresów dobrej i złej koniunktury. Okazało się, że spółki o niskim wskaźniku BE/ME nie dają istotnie wyższych stóp zwrotu w okresie gorszej koniunktury. Wykazano tym samym, że przeciętnie niższe stopy zwrotu ze spółek o niskim wskaźniku wartości księgowej do rynkowej nie wynikają z niższego ryzyka tej grupy spółek.

Na początku lat 90. Eugene Fama i Kenneth French przeprowadzili badania nad wpływem wskaźników wartości księgowej do rynkowej, zysku do ceny oraz kapitalizacji na stopy zwrotu z inwestycji w akcję. Z badań tych wynikało, że w przypadku uwzględnienia w modelu regresji kapitalizacji oraz wskaźnika BE/ME, efekt zysku do ceny zanika. Z tego też względu obaj ekonomiści postanowili skupić się nad badaniem tych dwóch parametrów, które wraz z betą najskuteczniej wyjaśniały różnicę stóp zwrotu poszczególnych spółek.

Badania Famy i Frencha

Fama i French zbadali miesięczne stopy zwrotu amerykańskich spółek od 1963 do 1991 roku. W swoich testach uwzględnili wszystkie spółki niebędące instytucjami finansowymi notowane na NYSE, AMEX oraz NASDAQ (od 1972 r.). Co roku wydzielali oni z badanej próby spółek dwie grupy: spółki o potencjale wzrostu oraz spółki o potencjale wartości. Te pierwsze to spółki o niskim wskaźniku BE/ME (wycena rynkowa znacznie przewyższa wartość bilansową). W ich przypadku inwestorzy oczekują bardzo dobrych wyników i wzrostu majątku w przyszłości. Spółki o potencjale wartości charakteryzują się wysokim stosunkiem BE/ME (najczęściej wycena rynkowa poniżej wartości bilansowej). Do grupy tej należą firmy o oczekiwanej niskiej lub ujemnej rentowności, czyli spółki, które „niszczą” kapitał akcjonariuszy. 30 proc. spółek o najniższej wartości wskaźnika w populacji zaliczane były do grupy spółek o potencjale wzrostu i tworzyły portfel Low (L). 30 proc. spółek o najwyższej wartości wskaźnika zaliczane były do grupy spółek o potencjale wartości i tworzyły portfel High (H), pozostałe 40 proc. spółek trafiało do portfela Medium (M).

Kolejnym kryterium podziału spółek była kapitalizacja. Fama i French podzielili spółki na grupy spółek powyżej i poniżej mediany wielkości, tworząc portfele spółek małych (S) oraz dużych (B). Po dokonaniu powyższego podziału, autorzy skonstruowali 6 portfeli będących przekrojem zbiorów grup spółek małych i dużych oraz o niskim i wysokim wskaźniku BE/ME: S/L, S/M, S/H, B/L, B/M, B/H. Każdy z tych portfeli składał się ze spółek będących jednocześnie w 1 i 2 grupie (np. w skład portfela B/H wchodziły spółki duże i o wysokim wskaźniku BE/ME). Stopa zwrotu każdego portfela była równa średniej ważonej kapitalizacją stopie zwrotu spółek z danego portfela. Co roku, na podstawie aktualnych danych, dokonywana była aktualizacja składu wszystkich portfeli.

Utworzone według powyższej procedury portfele służyły autorom modelu do obliczenia wartości zmiennych w równaniu modelu nazwanego od nazwisk jego twórców modelem Famy i Frencha.

Czynnik HML (ang. high minus low) oznacza nadwyżkę zwrotów spółek o wysokim wskaźniku wartości księgowej do rynkowej nad zwrotem spółek o niskiej wartości tego ilorazu. Czynnik SMB (ang. small minus big) oznacza różnicę zwrotów małych spółek i spółek dużych. Wartość ładunku SMB, będącego premią za ryzyko związanego z wielkością spółki obliczano co miesiąc, jako różnicę średniej arytmetycznej zwrotów portfeli spółek małych (S/L, S/M, S/H) nad średnią arytmetyczną zwrotów portfeli spółek dużych (B/L, B/M, B/H). W analogiczny sposób obliczana jest wartość ładunku HML, będącego premią za ryzyko, które obrazowane jest wartością wskaźnika BE/ME. Wartość HML w danym miesiącu liczona jest jako różnica średniej arytmetycznej zwrotów portfeli spółek o wysokiej wartości wskaźnika (S/H i B/H) i średniej arytmetycznej zwrotów portfeli spółek o niskim wskaźniku (S/L i B/L).

Parametry βi, si, hi stanowią ładunki będące miarami poszczególnych czynników ryzyka dla danego instrumentu. Im mniejsza jest spółka, tym wyższa wartość ładunku si. Im wyższy wskaźnik BE/ME, tym wyższy będzie ładunek hi.

Zastosowanie przez Famę i Frencha równania trójczynnikowego pozwoliło wyjaśnić na poziomie modelu różnice stóp zwrotu, które w ramach CAPM stanowiły anomalie rynku kapitałowego. Wyniki badań Famy i Frencha potwierdziły przypuszczenie, że spółki o mniejszej kapitalizacji i wyższym stosunku wartości księgowej do rynkowej charakteryzują się przeciętnie wyższą stopą zwrotu. Przeciętna wartość miesięcznej stopy zwrotu grupy spółek najmniejszych wyniosła 1,47 proc., podczas gdy spółki o największej kapitalizacji przyniosły średni zwrot rzędu 0,89 proc. Różnica 0,58 pkt. proc. miesięcznie daje w skali roku o 7,92 pkt. proc. wyższą stopę zwrotu. Różnica między zwrotami portfeli zbudowanych ze spółek o najwyższym i najniższym wskaźniku BE/ME była jeszcze większa i wyniosła 0,99 pkt. proc. w skali miesiąca i 13,46 pkt. proc. rocznie.

Model Famy i Frencha okazał się być zdecydowanie skuteczniejszy w wyjaśnianiu zmienności stóp zwrotu od modelu CAPM. Model wyjaśniał zdecydowanie większą część zmienności stóp zwrotu badanych portfeli, a odchylenie standardowe zwrotów szacowanych na podstawie modelu od rzeczywistych stóp zwrotu było w przypadku niektórych portfeli nawet dwukrotnie mniejsze niż w przypadku zastosowania CAPM.

Wnioski z modelu Famy i Frencha

Nasuwa się naturalne pytanie w jaki konkretny sposób model trójczynnikowy może być wykorzystany przez inwestorów w praktyce. Przeprowadzenie samego testu regresji dla inwestora posługującego się arkuszem kalkulacyjnym nie powinno stanowić dużego problemu. Niestety, podobnie jak w przypadku większości modeli wyceny aktywów kapitałowych, problemem jest określenie zmiennych objaśniających tego modelu, które dla przyszłych okresów są dla nas taką samą niewiadomą jak stopa zwrotu spółki czy portfela, którą chcielibyśmy estymować. Największa korzyść jaka płynie ze znajomości modelu trójczynnikowego jest zupełnie inna. Na podstawie badań Famy i Frencha otrzymaliśmy dwa dodatkowe parametry ryzyka inwestycji w daną spółkę: kapitalizację oraz relację wartości księgowej do rynkowej, które obok klasycznej bety, miary ryzyka rynkowego, mogą być traktowane jako dodatkowe czynniki ryzyka. Każdy z tych czynników jest wynagradzany przez rynek odpowiednią premią za ryzyko. Inwestor oceniając skład portfela inwestycyjnego, obok bety, może wykorzystać te dwa kryteria aby w prosty sposób określić swoją ekspozycję na ryzyko. Parametry te mogą służyć również jako jedno z kryteriów decyzyjnych przy wyborze akcji do portfela inwestora. Przykładowo inwestor antycypujący zdecydowaną poprawę koniunktury na giełdzie, chcąc zwiększyć agresywność swoich inwestycji, powinien w portfelu przeważać spółki mniejsze oraz o wysokiej wartości księgowej do rynkowej. Odwrotną strategię powinien zastosować inwestor obawiający się pogorszenia koniunktury.

Wyniki badań Famy i Frencha dają jeszcze jeden wniosek. W długim terminie powinniśmy koncentrować się na spółkach mniejszych oraz o wyższym wskaźniku wartości księgowej do rynkowej, które w długim terminie przynoszą wyższą stopę zwrotu. Taką filozofię inwestycyjną stosuje między innymi amerykańska firma inwestycyjna Dimensional Fund Advisors. Fundusz uważany za pioniera pasywnego zarządzania w USA, zarządza aktywami o wartości ponad 160 mld USD, a w jego radzie dyrektorów zasiadają między innymi nobliści Robert Merton oraz Myron Scholes. Nazwa funduszu pochodzi od wymiarów (ang. dimensions), na których opierają się jego inwestycje. Trzy z tych wymiarów to zasady dotyczące inwestycji w akcje, a wśród nich dwa wnioski płynące z badań Famy i Frencha: spółki małe oraz „tanie” wskaźnikowo mają wyższą oczekiwaną stopę zwrotu i powinny być przeważane w portfelu względem benchmarku. Inwestor chcący zastosować samemu strategię inwestowania w spółki niedowartościowane lub o małej kapitalizacji powinien pamiętać jednak o znaczeniu dywersyfikacji portfela, która, z uwagi na wysokie ryzyko specyficzne takich spółek, jest kluczowa dla powodzenia inwestycji.

Inną ciekawą strategią jest zajęcie długiej pozycji na akcjach małych i o wysokim wskaźniku BE/ME i krótkiej na największych spółkach o niskim BE/ME. Taka strategia jeszcze niedawno była zarezerwowana jedynie dla inwestorów instytucjonalnych i wykorzystywana powszechnie przez fundusze hedgingowe. W dzisiejszych czasach, dzięki platformom transakcyjnym inwestorzy rynku forex mogą sami stosować taką strategię.