Przesiąknięte liczbami środowisko giełdy jest doskonałym miejscem do obserwacji i analizy zjawiska ryzyka. Od dawna zajmowali się nim więc badacze rynku kapitałowego. Jeden z nich w roku 1952 (w wieku 25 lat, jeszcze przed uzyskaniem tytułu magistra!) opublikował w prestiżowym „Journal of Finance” artykuł pod tytułem Wybór portfela. Tym młodym badaczem był Harry Markowitz z Uniwersytetu Chicago, a artykuł przyniósł mu miejsce w panteonie największych sław światowej nauki, potwierdzone Nagrodą Nobla 48 lat później (wraz z Williamem Sharpem oraz Mertonem Millerem). W artykule tym (oraz kolejnych publikacjach poświęconych temu tematowi) Markowitz udowodnił, że efektywnie inwestując, nie ma możliwości jednoczesnego zmniejszenia ryzyka oraz zwiększenia potencjalnej stopy zwrotu. Innymi słowy, zysk z inwestycji jest ściśle powiązany z ryzykiem – większy zysk oznacza większe ryzyko poniesienia straty. To, jakże proste, (poparte matematycznym dowodem, co już takie proste nie jest) stwierdzenie stanęło u podstaw tak zwanej nowoczesnej teorii portfelowej (Modern Portfolio Theory), do tej pory cieszącej się uznaniem inwestorów.

Dlaczego większy zysk oznacza większe ryzyko?

Spróbujemy to wytłumaczyć w sposób intuicyjny, na przykładzie rynku kapitałowego. Załóżmy, że mamy do wyboru inwestycje w dwie bardzo podobne do siebie spółki – podobne, czyli tej samej wielkości, z tej samej branży i o zbliżonych dotychczasowych wynikach finansowych. Kapitał każdej z tych firm dzieli się na 10 mln akcji, z których każda kosztuje obecnie 10 zł. Oznacza to, że rynek wycenia wartość każdej z tych spółek na 100 mln zł. Obie spółki mają duże szanse na istotne zwiększenie swojego rocznego zysku. Gdyby udało im się to zrealizować, to wartość obu firm w oczach inwestorów (a więc prawdopodobnie i na giełdzie) wzrosłaby do 120 mln zł – czyli cena jednej akcji wzrosłaby o 20%, do 12 zł. Jak to jednak w działalności gospodarczej bywa, istnieje ryzyko.

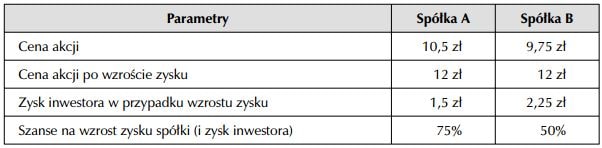

Jedna z tych firm ma, wydaje się, nieco większe szanse na zwiększenie zysku – być może wynikające z lepszego dostępu do rynków zagranicznych albo na przykład większej dyscypliny w dbałości o niski poziom kosztów. Inwestorzy szacują, że pierwsza z tych spółek (Spółka A) ma 75% szans na zrealizowanie dodatkowego zysku, co pociągnęłoby za sobą wspomniany wzrost wartości firmy, a w konsekwencji wzrost cen jej akcji. Oceny drugiej spółki (Spółki B) są nieco bardziej pesymistyczne – inwestorzy szacują jej szanse na wzrost zysku na tylko 50%.

Podsumowując:

Zastanawiając się, co się dalej stanie, odpowiedzmy sobie na pytanie: jak zachowalibyśmy się, będąc inwestorem postawionym przed wyborem spółki. Które akcje wybierzemy? Każdy racjonalny inwestor wybierze akcje Spółki A – przecież dają szansę na taki sam zysk jak w przypadku Spółki B, z tym, że ta szansa jest sporo większa. Jak to wpłynie na rynek? Większość inwestorów będzie chciało kupić akcje Spółki A, zatem popyt na akcje Spółki A wzrośnie i będzie większy niż popyt na akcje Spółki B. Dlaczego zakładamy, że znajdzie się w ogóle ktoś chętny do zakupu akcji Spółki B? Niestety inwestorzy bardzo często nie postępują racjonalnie – więcej w rozdziale poświęconym strategiom inwestycyjnym i psychologii giełdy.

Skoro popyt na akcje Spółki A wzrośnie, a na akcje Spółki B zmaleje, to cena akcji Spółki A wzrośnie, a cena akcji Spółki B zmaleje. Dojdziemy do sytuacji jak w poniższej tabeli: