Handlując na rynkach często skupiamy się na sygnałach technicznych, ruchach ceny i zarabianiu wielkich pieniędzy. Rzadko, szczególnie na początku, interesujemy się rodzajami zleceń, czyli podstawowym narzędziem, które umożliwi nam wykonanie naszych zamiarów inwestycyjnych. Mnogość różnego rodzaju zleceń może przyprawić o zawrót głowy każdego początkującego tradera, jednak nie jest to ani takie trudne, ani takie niepotrzebne, jak się początkowo może wydawać. Różne strategie i systemy mogą wykorzystywać różnego rodzaju zlecenia w zależności od specyfiki i oczekiwanych rezultatów – każde z tych zleceń ma swoje wady i zalety. W związku z powyższym, zapraszamy na krótki przegląd typów zleceń oraz ich charakterystykę.

Zlecenie instant

Jest to typ zleceń wykonywanych natychmiastowo po wskazanej cenie bid/ask. Jest to typ zlecenia spotykany u brokerów tworzących rynek (tzw. Market Maker) i realizowane za pośrednictwem dealera. Przeważnie transakcja otwierana jest po kwotowanej cenie bid (sprzedaż) lub ask (kupno), choć dealer ma także prawo w przypadku nagłej zmiany warunków rynkowych podać nam nową cenę (tzw. ‘rekwotowanie’), a nawet odrzucić nasze zlecenie.

Zlecenie market

Jak nazwa wskazuje, jest to zlecenie rynkowe, realizowane po najbliższej możliwej cenie w chwili akceptacji ceny bid lub ask. Z reguły zlecenia typu market realizowane są za pośrednictwem automatycznego dealera i nie dotyczą ich rekwotowania czy odrzucenia. Tutaj jednak w razie nagłych ruchów ceny mogą pojawić się poślizgi lub wykonanie zlecenia po innej cenie niż wyświetlana w terminalu w trakcie składania zlecenia.

‘Zlecenie z ręki’

W przypadku zleceń market oraz instant często mówi się o tzw. ‘wejściach z ręki’, czyli natychmiastowo, po najbliższej możliwej cenie. Zaletą tego typu zlecenia jest całkowita (lub niemal całkowita) kontrola nad momentem wykonania naszego zlecenia – z reguły jest ono realizowane w czasie poniżej 1 sekundy, a w skrajnych przypadkach może to zająć kilka do kilkunastu sekund. Co jest terminem długim, jak dla komputera, jednakże patrząc na historię handlu detalicznego na różnych rynkach, jest to czas ultrakrótki.

Wadą tego typu zleceń jest fakt, że realizujemy zlecenie po każdej cenie, tak więc co jakiś czas trafimy na poślizg cenowy – realizację zlecenia po cenie gorszej niż zaakceptowana – związany ze zmianą ceny w trakcie procesu otwierania transakcji albo z wielkością i umiejscowieniem naszego zlecenia w kolejce. Kolejną wadą może być fakt, że do kosztów transakcji musimy doliczyć spread. Ponieważ zlecenie otwieramy po pierwszej dostępnej ofercie i zamykamy po pierwszej dostępnej ofercie przeciwnej, zdecydowana większość naszych zleceń będzie stratna w momencie otwarcia, a strata będzie wynikała właśnie z różnicy między tymi ofertami. Jeszcze jednym negatywnym czynnikiem jest fakt, że nie dajemy sobie czasu na wątpliwości czy potwierdzenie zasadności transakcji. Częstym błędem początkujących traderów, jest tzw. ‘gorąca głowa’, kiedy trader zobaczy coś, co wydaje mu się być dobrym sygnałem i otworzy transakcję zanim jeszcze zdoła dokładnie przeanalizować cały setup.

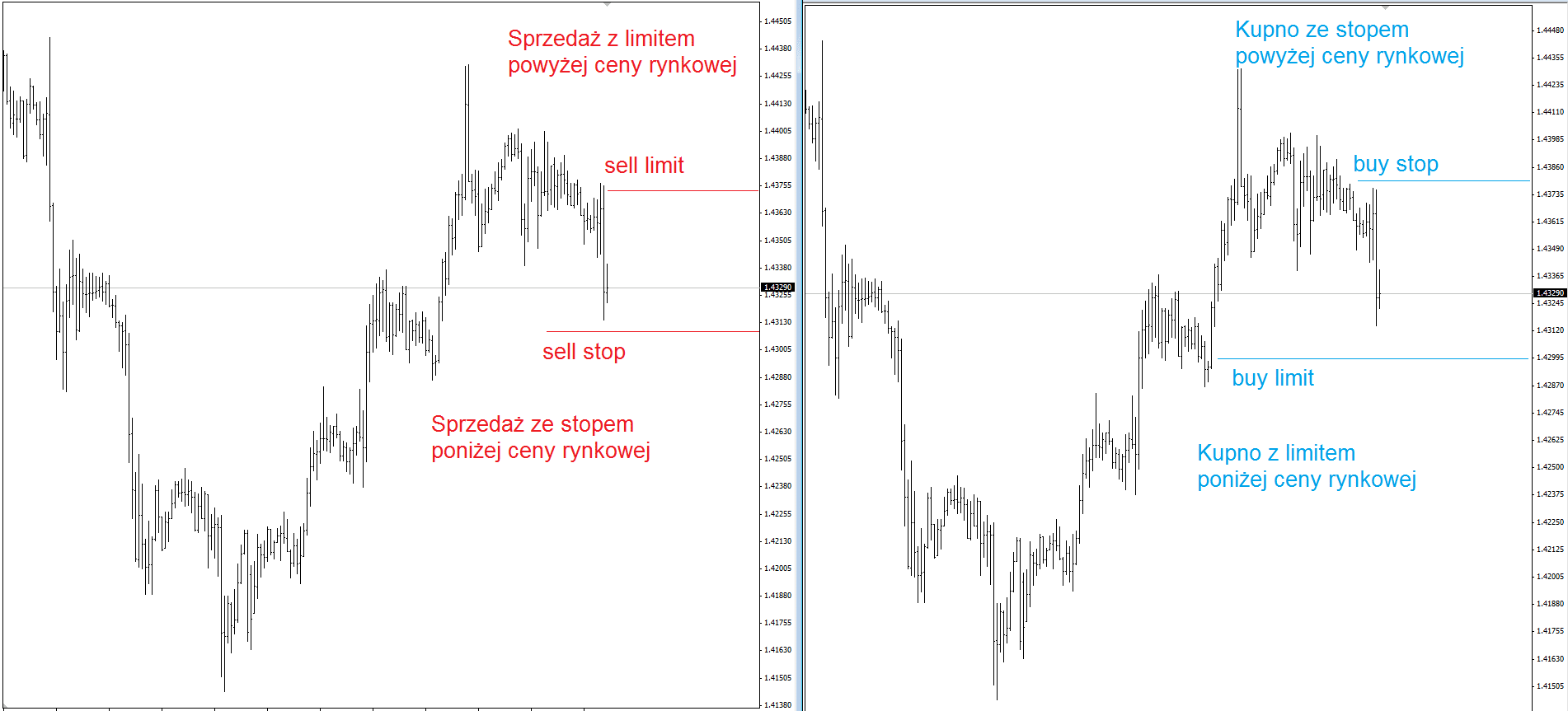

Zlecenie oczekujące – stop

Zlecenia typu stop, to zlecenie rynkowe aktywowane w momencie, gdy cena dociera do określonego poziomu powyżej (buy stop) lub poniżej (sell stop) ceny rynkowej. Można zatem powiedzieć, że zlecenie typu Stop pozwala na zagranie przyszłego ruchu ceny zgodnie z jego kierunkiem – sell stop pozwoli nam sprzedać spadki, a buy stop kupić wzrosty.

Zaletą tego rodzaju zleceń sprowadzają się do faktu, że kupujemy aktualny kierunek, w którym porusza się cena, jako że wzrosty aktywują nam zlecenie kupna ze stopem, a spadki aktywują zlecenie sprzedaży ze stopem. Tego typu zlecenia ustawia się powyżej lokalnych ekstremów by ich przebicie pozwoliło na dołączenie do rozwijającego się ruchu. Tego typu zleceń można także używać w przypadku sygnałów wejścia, które mają umiarkowaną skuteczność – w takim wypadku zlecenie oczekujące, aż cena obierze właściwy kierunek, może być ze względów taktycznych, bardzo wartościowe.

Wad tego rodzaju zleceń jest kilka, a podstawowym jest gorsza cena. Zlecenie kupna ze stopem wystawiamy po cenie wyższej, a więc mniej korzystnej, podczas gdy zlecenie sprzedaży ze stopem stawiamy po cenie niższej, a więc również mniej korzystnej. Zlecenie typu stop w momencie aktywacji staje się zwykłym zleceniem rynkowym, a więc narażamy się tutaj na poślizgi cenowe przy realizacji, co jeszcze pogorszy cenę wejścia. Na domiar tego, otwierając transakcję po mniej korzystnej cenie i przy zachowaniu taktycznego ustawienia poziomu Stop Loss, będziemy zmuszeni podjąć większe ryzyko licząc w pipsach. Ostatnią istotną sprawą będą przebicia poziomów wsparcia/oporu bez towarzyszącego momentum, które mogą aktywować nasze zlecenie ustawione za ekstremum cenowym, a po których następuje głębokie cofnięcie lub w niektórych przypadkach odwrócenie kierunku.

Zlecenie oczekujące – limit

Zlecenia z limitem to niejako odwrotność zleceń typu stop – ustawiamy zlecenie sprzedaży powyżej ceny rynkowej, a zlecenie kupna poniżej ceny rynkowej. W ten sposób możemy sprzedać po cenie korzystniejszej, kiedy cena rośnie, a także kupić kiedy cena spada – również korzystniej. Można powiedzieć obrazowo, że zlecenie typu limit ‘przeciwstawia’ się aktualnemu ruchowi ceny – np. aby sprzedać z limitem, cena musi wzrosnąć. Z kolei zlecenie stop odwrotnie, można powiedzieć że ‘płynie’ wraz z ceną.

Zaletą zlecenia limit jest lepsza cena wejścia w transakcję, ale też znacznie ograniczony niekorzystny poślizg cenowy. W ten sposób ograniczamy koszty naszego tradingu w stosunku do zleceń rynkowych czy zleceń stop, a także zmniejszamy rozmiar naszego zlecenia obronnego stop loss – przy założeniu, że miejsce na SL jest niezależne od miejsca wejścia w transakcję.

Wadą korzystania ze zleceń z limitem jest przede wszystkim przeciwstawianie się aktualnej tendencji ceny, co można określić mianem gry pod prąd. Jeśli sprzedajemy z limitem poziom w trendzie, to oczekujemy, że najpierw korekta dotrze do tego miejsca, a więc powstanie przeciwny ruch cenowy. W takiej sytuacji próbujemy de facto złapać szczyt pomiędzy zleceniem z limitem, a zleceniem obronnym stop loss, co nie zawsze się udaje, np. gdy korekta ulegnie pogłębieniu. Problem ten można rozwiązać częściowo szukając zgodności trendów z wyższych i niższych horyzontów czasowych.

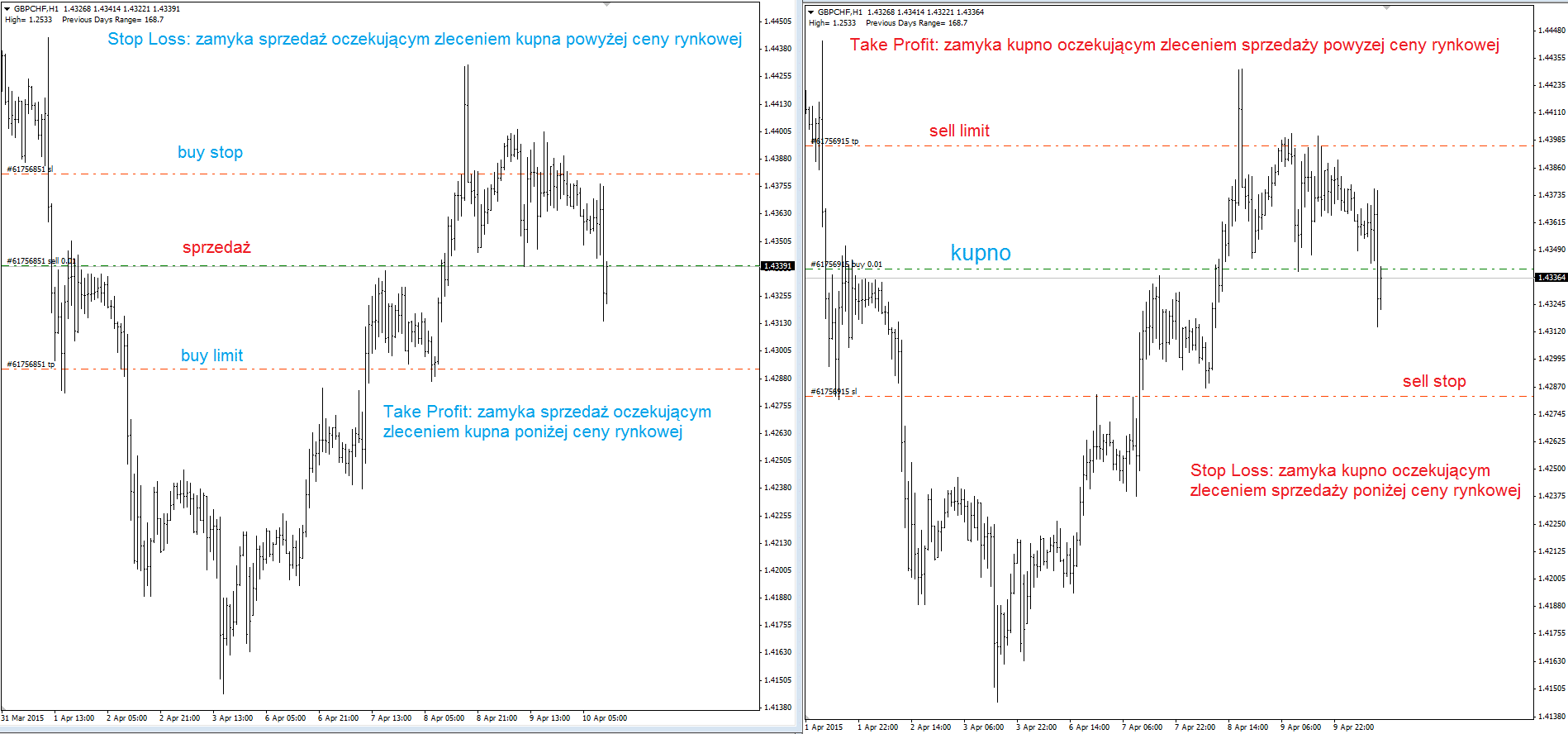

‘Stop loss i take profit’

Zlecenia stop loss oraz take profit to nic innego, jak zlecenia oczekujące połączone ze zleceniem właściwym. Pierwsze ma na celu zamknięcie zlecenia w przypadku strat przy użyciu zlecenia przeciwnego typu stop. Drugie natomiast zamyka zlecenie zyskowne zleceniem przeciwnym z limitem.

Wykorzystanie zleceń oczekujących

Rzadko się zdarzy, że patrząc w danej chwili na wykres znajdziemy idealną okazję do zawarcia transakcji po aktualnej cenie. Z reguły najlepsze okazje inwestycyjne trwają krótko i cena ucieka od silnego poziomu cenowego pchana dużą ilością zleceń. Stąd zlecenia oczekujące będą praktycznie elementem koniecznym w niemal każdym systemie pozycyjnym czy taktycznym. Podaliśmy powyżej charakterystykę wad i zalet zleceń, by ułatwić Państwu decyzję przy doborze narzędzi, a na koniec oferujemy przykłady zastosowania.

Zlecenia stop będą przydatne przy handlu systemami trendującymi, kiedy oczekujemy wznowienia trendu, jednakże nie wiemy kiedy ono dokładnie nastąpi i po jakiej cenie. W związku z tym, wykorzystując prawdopodobieństwo kontynuacji trendu, możemy pokusić się o zlecenie stop za lokalnym ekstremum tak, by dopiero ruch ceny zgodny z trendem aktywował naszą pozycję. Zlecenia stop często pozwalają uchwycić moment wybicia z konsolidacji czy marszu po kolejne ekstremum.

Zlecenia z limitem stosowane będą w handlu korekty, kiedy próbujemy złapać lepszą cenę w korekcie impulsu, ale też w rozgrywaniu konsolidacji, kiedy cena porusza się między poziomymi bandami. Także np. cofnięcia do linii trendu czy przebitego ekstremum, mogą być rozgrywane zleceniami typu limit.