Profil inwestycyjny jest indywidualną cechą każdego inwestora. Tak jak dla każdego z nas, możesz stworzyć profil psychologiczny, możesz również określić, jakich inwestorów jesteśmy na podstawie naszych planów i wyborów. Dla inwestora profil inwestycyjny jest drogowskazem, bez którego trudno jest osiągnąć cel. Dlatego warto go poznać, aby inwestować zgodnie z Twoimi oczekiwaniami.

Tworząc własny profil inwestycyjny, określamy cel inwestycyjny i czas jego trwania, tj. horyzont czasowy. Analiza profilu inwestycyjnego ma również na celu sprawdzenie akceptowanego poziomu ryzyka, poziomu wiedzy na temat rynków finansowych i sytuacji finansowej.

Definicja profilu inwestycyjnego jest punktem wyjścia do wyboru strategii inwestycyjnej, a tym samym składu portfela. Pozwala określić, która część aktywów powinna być inwestowana w bezpieczny sposób, który w sposób agresywny, a także ile środków musi pozostać płynnych, umożliwiając im sięgnięcie po nie w razie pilnych i bieżących potrzeb.

Podział środków między bezpieczne i ryzykowne aktywa, a także inwestycje płynne i długoterminowe jest alokacją portfela. Precyzyjne określenie profilu inwestycyjnego i wynikająca z niego alokacja aktywów to najlepszy sposób na dobrą inwestycję.

Najczęstsze błędy popełniane przez klientów wynikają przede wszystkim z inwestycji w zbyt ryzykowne aktywa i braku wystarczającej ilości płynnych środków. Często silne, choć okresowe spadki na giełdzie, następnie weryfikują rzeczywisty apetyt na ryzyko, co prowadzi do wycofania się z inwestycji i strat. Opuszczenie inwestycji przed wcześniej ustaloną datą zakończenia może być również niekorzystne finansowo. Może to być związane z ograniczeniami danego produktu inwestycyjnego (przed wybraniem warto sprawdzić, czy są jakieś opłaty za wcześniejszą rezygnację) lub ze słabym przygotowaniem strategii realizacji inwestycji (np. Jeśli inwestujemy przez wiele lat na emeryturę, w w ostatnim okresie powinniśmy stopniowo zmniejszać zaangażowanie w akcje, aby chronić zgromadzony kapitał przed wszelkimi możliwymi spadkami).

Z drugiej strony klienci, którzy inwestują bardzo zachowawczo, pomimo założonego długoterminowego horyzontu i akceptacji ryzyka, osiągają znacznie niższe zyski, niż mogliby osiągnąć, wyrównując swoje oszczędności z profilem inwestycyjnym. Dlatego warto poznać swój profil inwestycyjny i kierować się nim przy podejmowaniu każdej decyzji związanej z inwestowaniem.

Jak sprawdzić swój profil inwestycyjny?

Zgodnie z wymogami prawnymi (tzw. Dyrektywa MIFID) każda instytucja finansowa jest zobowiązana do zbadania profilu inwestycyjnego klienta przed sprzedażą produktu związanego z ryzykiem inwestycyjnym. Często jednak badania ankietowe dotyczące badań profilowych są krótkie i dość ogólne, a proces sprawdzania profilu inwestycyjnego zamiast bycia głównym punktem dopasowania inwestycji do klienta staje się jedynie nieprzyjemnym obowiązkiem wypełnienia dodatkowego dokumentu. Dlatego warto samemu sprawdzić profil inwestycyjny za pomocą narzędzi i kalkulatorów dostępnych on-line.

Ankieta profilu inwestycyjnego

Badanie profilu inwestycyjnego zostało opracowane przez licencjonowanych doradców inwestycyjnych i ekspertów z kilkuletnim doświadczeniem na rynku usług finansowych. Składa się z 26 pytań podzielonych na 4 sekcje: pierwsza pozwala określić cel i czas trwania inwestycji, druga szczegółowo weryfikuje poziom akceptacji ryzyka inwestycyjnego, trzecia analizuje profil finansowy, a czwarta preferencje inwestycyjne i doświadczenie w inwestowaniu.

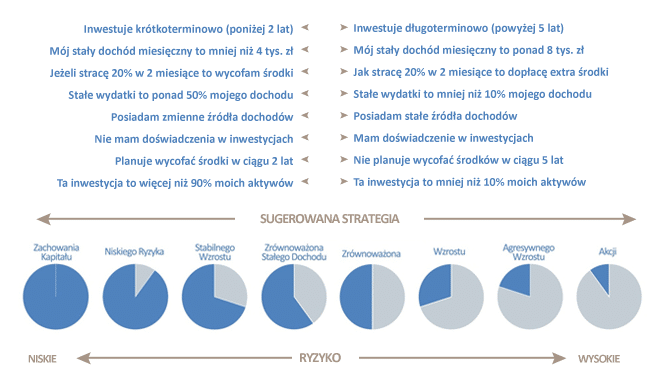

Po wypełnieniu ankiety możesz wygenerować strategię inwestycyjną. Poniższy wykres przedstawia przykład, w jaki sposób odpowiedzi wybrane w kwestionariuszu wpływają na zalecenie dotyczące strategii.

Jak wybrać i realizować strategię inwestycyjną?

Załóżmy, że po zakończeniu badania dotyczącego profilu inwestycyjnego dowiadujemy się, że zaproponowana nam strategia inwestycyjna zakłada zainwestowanie 50% w akcje i 50% w obligacje – jest to strategia zrównoważona. Wskazana strategia najlepiej pasuje do profilu inwestycyjnego. Ale to my decydujemy o ostatecznej strategii inwestycyjnej. Ważne jest, aby proporcja między obligacjami, które są bezpieczniejszymi instrumentami, a udziałami w ostatecznie wybranej strategii inwestycyjnej odpowiadała naszej wrażliwości na ryzyko.

Następnym krokiem jest decyzja, czy samodzielnie zainwestować, czy powierzyć fundusze specjalistom w zakresie zarządzania aktywami. Ten drugi sposób jest znacznie prostszy. Doświadczeni doradcy inwestycyjni wybierają aktywa do portfela i aktywnie nimi zarządzają, podejmując wszystkie decyzje w imieniu klienta, ale zgodnie z ustaloną strategią inwestycyjną.

Niezależny wybór produktów może być znacznie trudniejszy. Musisz zdecydować, które akcje kupić i które obligacje kupić. Wybór staje się jeszcze bardziej skomplikowany, gdy decydujemy się na skorzystanie z oferty funduszy inwestycyjnych. Następnie należy szczegółowo sprawdzić, w jakie aktywa inwestuje każdy z wybranych funduszy, i zrównoważyć cały portfel w taki sposób, aby utrzymać wybrany podział między bezpiecznymi i agresywnymi inwestycjami.