Stosunek zysku do ryzyka jest wykorzystywany przez wielu inwestorów giełdowych do porównywania oczekiwanych wyników w związku z ponoszonym ryzykiem. Aby obliczyć stosunek zysku do ryzyka, podziel wartość, którą możesz zyskać, jeśli cena porusza się w oczekiwanym kierunku, przez wartość, którą możesz stracić, jeśli cena porusza się przeciwko twojej transakcji.

Z tej lekcji dowiesz się:

- Dlaczego stosunek zysku do ryzyka jest tak ważny w handlu?

- Jakie są najpopularniejsze wskaźniki zysku / ryzyka?

- Dlaczego prawdopodobieństwo jest istotą każdej strategii rynkowej

Stosunek zysku do ryzyka jest wykorzystywany przez traderów do porównywania potencjalnych zysków z potencjalnymi stratami. Aby obliczyć stosunek zysku do ryzyka, należy podzielić ewentualny zysk z transakcji przez kwotę, którą możesz stracić, jeśli Twoja pozycja zostanie zamknięta w Stop Loss.

Najczęściej stosowanymi wartościami zysk / ryzyko są 2: 1, 3: 1 i 4: 1. Proporcje te będą zależeć od przyjętej strategii inwestycyjnej. Chociaż istnieje wiele czynników, które wpływają na ryzyko danej transakcji (zmienność rynku lub strategia zarządzania kapitałem), poziom zysku przypisany na stałe do ryzyka może determinować nasz długofalowy sukces.

Przykłady wskaźnika zysku do ryzyka

Załóżmy, że decydujemy o długiej pozycji w akcjach ABC. Kupujemy 100 lotów, co odpowiada 100 udziałom za 20 PLN każdy. Wartość całej pozycji wynosi 2 000 PLN. Zakładamy, że wartość tych aktywów wzrośnie w najbliższej przyszłości do 30 PLN. Poziom cen, przy którym stwierdzimy, że chcielibyśmy zmniejszyć straty, wynosi 15 zł. Stop Loss na tym poziomie zagwarantuje, że nasze potencjalne straty nie powinny przekroczyć 500 zł.

W naszym przykładzie jesteśmy gotowi zaryzykować 5 PLN na akcję, aby uzyskać oczekiwany zwrot w wysokości 10 PLN. Ponieważ zaryzykowaliśmy miary stanowiące połowę potencjalnego zysku, nasz wskaźnik zysk / ryzyko wynosi 2: 1. Gdyby naszym celem był 15 PLN na akcję, wówczas stosunek wyniósłby 3: 1. Utrzymanie takiego stosunku zysku do ryzyka oznacza, że jedna zyskowna transakcja jest w stanie pokryć dwie lub trzy straty.

Należy jednak pamiętać, że chociaż stosunek zysku do ryzyka pomaga nam zarządzać prawdopodobieństwem, nie dostarcza nam informacji dotyczących prawdopodobieństwa powodzenia transakcji.

Znaczenie wskaźnika zysku do ryzyka

Większość handlujących na giełdzie chce, aby ich stosunek zysku do ryzyka wynosił co najmniej 1: 1. W przeciwnym razie ich potencjalna strata byłaby wyższa niż potencjalny zysk. Byłoby to nierozsądne i mogłoby szybko stracić depozyt. Dodatni stosunek zysku do ryzyka, np. 2: 1 oznacza, że nawet jeśli nastąpi strata, wystarczy tylko jedna dochodowa transakcja, aby pokryć ją zemstą.

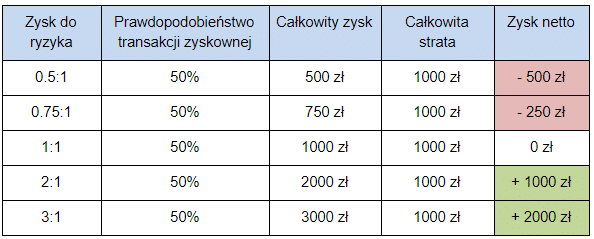

Spróbujmy to zilustrować konkretnym przykładem. Poniższa tabela przedstawia różnice między poszczególnymi wskaźnikami zysk / ryzyko. Pokazano również ich wpływ na całkowity zysk lub stratę. Tabela zakłada, że liczba 1 (jako wartość transakcji) wynosi 100 PLN, wydajność transakcji wynosi 50%, a liczba transakcji wynosi 10.

Poniższa tabela wyraźnie pokazuje zalety utrzymania dodatniej wartości współczynnika ryzyka. Widzimy tutaj także, jak może to wpłynąć na oczekiwany zwrot z inwestycji.

Prawdopodobieństwo jest kluczowe

Wspomnieliśmy już o prawdopodobieństwie, dlatego warto przyjrzeć się temu zagadnieniu.

Załóżmy, że na 100 ostatnich transakcji 60 z nich zakończyło się zyskiem,a 40 stratą. Daje nam to prawdopodobieństwo opłacalnej transakcji na poziomie 60%. Nasza skuteczność zależy nie tylko od strategii inwestycyjnej, ale także od naszego podejścia do handlu. Im więcej odchyleń od planu, tym łatwiej mogą wystąpić straty.

Co ważne, istotą każdej analizy jest próba maksymalizacji prawdopodobieństwa sukcesu danej transakcji. Jeśli szukamy określonej formacji na wykresie, staramy się w ten sposób zwiększyć prawdopodobieństwo zysku. W jaki sposób? Wynika to z faktu, że pojawienie się określonej formacji powinno zwiastować określony ruch kierunkowy. Ponieważ w jakiś sposób ogłasza pewien ruch, zajęcie pozycji zgodnej z jego potencjalnym kierunkiem zwiększa prawdopodobieństwo sukcesu. Szukając formacji, naprawdę szukamy większej szansy na zysk.

Wybierz jedną strategię, która Ci pasuje

Każdy inwestor ma własną strategię inwestycyjną i ustalony poziom zysku do ryzyka, który najbardziej mu odpowiada. Jednym z wyzwań związanych z handlem jest znalezienie systemu, który będzie odpowiedni dla ciebie i twojego temperamentu.

Jak postrzegasz ryzyko? Jakie jest twoje podejście do strat? Czy jesteś osobą o wysokiej awersji do ryzyka? Może wręcz przeciwnie, jesteś otwarty na większe ryzyko, a napędza Cię adrenalina? Kluczem jest wybranie systemu zysku do ryzyka, który najbardziej Ci odpowiada. W takim przypadku nie możemy mówić o żadnej złotej zasadzie – indywidualnie określ poziom, który idealnie pasuje do Twojej strategii.