Analiza fundamentalna na giełdzie, jak sama nazwa wskazuje, oparta jest na „podstawach”, czyli kondycji gospodarki i kondycji emitenta papieru wartościowego. Uważa się, że im lepsza sytuacja finansowa emitenta, tym wyższa jest wartość jego akcji i tym bardziej jest on atrakcyjny dla inwestora. Podstawowa analiza wykorzystuje informacje o gospodarce i informacje finansowe o firmach. Analiza nie jest jednak wykorzystywana do oceny rentowności inwestycji w krótkim okresie. W długim okresie – co potwierdzono empirycznie – istnieje silna korelacja między wzrostem zysków spółki a jej wyceną rynkową. Dlatego w przypadku inwestycji długoterminowych stosuje się fundamentalną analizę, która służy do wyszukiwania firm, których akcje osiągną wyższe ceny niż obecnie.

Analiza Fundamentalna

- C/Z– wskaźnik ceny do zysku

- C/WK– wskaźnik ceny do wartość księgowej

- C/WK Grahama

- C/P– cena do przychodów

- C/Zo– cena do zysku operacyjnego

- EV/P – wartość przedsiębiorstwa do przychodów

- EV/EBIT – wartość przedsiębiorstwa do zysku operacyjnego

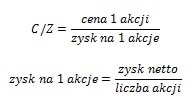

C/Z – wskaźnik ceny do zysku

C/Z – wskaźnik ceny do zysku (ang. P/E – Price Earnings Ratio). Oblicza się go dzieląc aktualną cenę jednej akcji przez zysk netto na jedna akcje. Otrzymaną wartość można interpretować jako oczekiwany czas wypracowania zysku netto o wartości akcji.

Niska wartość wskaźnika sygnalizuje że akcje są relatywnie tanie pod względem zyskowności co zachęca do ich nabywania (rosnące zyski świadczą o dobrym modelu biznesowym co przekłada się na rozwój, wzrost inwestycji i wartości bilansowej a tym samym na wzrost wartości akcji w czasie).

Wysoka wartość wskaźnika świadczy o zbyt dużym entuzjazmie inwestorów do spółki lub o spekulacji dużych graczy co ma swoje odzwierciedlenie w spadku wartości akcji w czasie. Za przykład można podać akcje facebook’a. W dniu emisji wskaźnik C/Z wynosił około 70 co oznacza że potrzebne byłoby 70 lat (przy założeniu stałych zysków netto) aby jedna akcja się zwróciła w postaci wypracowanego zysku. Ostatecznie (80 dni po debiucie) akcje są warte 45% mniej niż w dniu debiutu.

Zastosowanie

Wskaźnik ten powinien być porównywany ze wskaźnikami spółek z tego samego sektora lub być odnoszony do jego historycznych wartości. Wartość wskaźnika podlega częstym zmianom bowiem jego licznik zmienia się wraz ze zmianą wartości akcji na giełdzie zaś za mianownik może być przyjęte kilka wartości ( zysk netto publikowany na koniec roku obrotowego, wynik kwartalny a nawet jego prognoza)

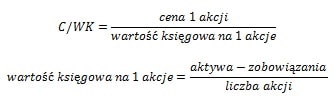

C/WK – wskaźnik ceny do wartość księgowej

C/WK – wskaźnik ceny do wartość księgowej (ang. P/BV – Price to book value). Oblicza się go dzieląc obecną cenę akcji przez wartość księgową na akcje. Wartość księgowa to różnica pomiędzy wartością bilansową a wysokością zobowiązań (zarówno krótko jak i długoterminowych). Gdy otrzymaną wartość podzielimy przez liczbę akcji to otrzymamy wartość księgową na akcje. Wartość wskaźnika można interpretować jako koszt zakupu 1 złotówki aktywów netto spółki oraz jako wskaźnik bieżącej wyceny majątku spółki.

Niska wartość wskaźnika (<1) sygnalizuje że akcje są warte mniej niż wartość aktywów spółki. Oznacza to że oczekiwany jest wzrost kursu akcji w czasie. Przyjmuje się, że jeżeli wskaźnik ten jest na poziomie do 1,5 to akcje są atrakcyjne.

Wysoka wartość wskaźnika świadczy o przewartościowaniu akcji. Jeżeli wskaźnik C/KW wynosi 3 i wyżej zalecane jest sprzedawanie akcji bowiem ten poziom oznacza że wartość rzeczywista spółki jest trzykrotnie mniejsza niż wycena rynkowa (oraz że rynek zbyt optymistycznie wycenia daną spółkę).

Zastosowanie

Wskaźnik ten powinien być porównywany razem ze wskaźnikami spółek z tego samego sektora. W czasie bessy wiele spółek oferuje akcje dla których wskaźnik C/KW jest poniżej 1, zaś w czasie hossy rzadko ma to miejsce. Wartość księgowa może być niezgodna z rzeczywistością przy czym może zachodzić przewartościowanie (niekorzystne dla inwestora) jak i niedowartościowanie (korzystne dla inwestora). Pierwszym powodem może być przewartościowanie/niedowartościowanie sumy zobowiązań spółki (zarówno krótko jak i długookresowych) co ma odbicie w wyznaczeniu wartości księgowej. Drugi powód to nierynkowe wartości aktywów spółki w śród których warto wymienić: zapasy, grunty, posiadane surowce, akcje w innych spółkach oraz marka spółki.

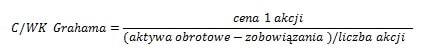

C/WK Grahama

C/WK Grahama (ang. P/BV Graham’s price to book value) – zmodyfikowana i bardziej rygorystyczna wersja wskaźnika C/KW. Zakłada ona zerowanie aktywów trwałych. Wartość wskaźnika można interpretować jako koszt zakupy 1 złotówki majątku obrotowego (który można stosunkowo szybko spieniężyć). Za aktywa obrotowe uznaje się: gotówkę, zapasy, należności od klientów oraz inwestycje krótkoterminowe.

Niska wartość wskaźnika (poniżej 2/3) jest mało prawdopodobna, jeżeli jednak występuje należy rozważyć kupno akcji. Obecnie przyjmuje się, że wartość wskaźnika na poziomie 1 sygnalizuje atrakcyjną z fundamentalnego punktu widzenia spółkę. Niska wartość wskaźnika oznacza dyskonto w odniesieniu to aktywów obrotowych co jest równoznaczne z bardzo dużym dyskontem w odniesieniu do wartości księgowej.

Zastosowanie

Wartość aktywów obrotowych może być niezgodna z rzeczywistością przy czym może zachodzić zarówno przewartościowanie (niekorzystne dla inwestora) jak i niedowartościowanie (korzystne dla inwestora). Wśród aktywów obrotowych: gotówka, zapasy, należności od klientów oraz inwestycje krótkoterminowe, jedynie gotówka odzwierciedla rzeczywistą wartość. Zapasy mogą być wyceniane po nierynkowych cenach ( po których nie można znaleźć nabywcy). Należności mogą nie być zwrócone w całości zaś zwrot inwestycji nie musi być zgodny z szacowanym.

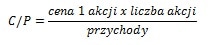

C/P – cena do przychodów

C/P – cena do przychodów. Oblicza się go dzieląc wartość rynkową spółki (iloczyn wartości akcji i ich ilości) przez przychody spółki przy czym bierze się pod uwagę przychody ze sprzedaży, finansowe oraz operacyjne.

Niska wartość wskaźnika jest pożądana przez inwestorów bowiem oznacza wzrost ceny akcji w długim horyzoncie inwestycyjnym. Może to być spowodowane atrakcyjną ceną akcji lub wysokim poziomem przychodów który nie ma odzwierciedlenia w zysku netto. W drugim wypadku występuje duże prawdopodobieństwo zwiększenia zysków (np. poprzez cięcia kosztów).

Wysoka wartość wskaźnika odzwierciedla oczekiwanie dużego zysku spółki (poprzez wysoką wartość akcji). Mimo utrzymania stałego poziomu przychodów, oczekiwany zysk nie musi nastąpić co ma swoje odzwierciedlenie w spadku kursu akcji spółki, dlatego odradza się inwestowania w spółki z wysokim poziomem tego wskaźnika.

Zastosowanie

Wskaźnik ten powinien być porównywany razem ze wskaźnikami spółek z tego samego sektora. Ponadto zalecane jest używanie tego wskaźnika dla spółek na wczesnym etapie rozwoju (gdy wartość zysku jest nieznaczna) oraz dla spółek które cyklicznie ponoszą straty/zyski (przychody są bardziej stabilne).

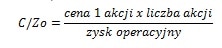

C/Zo – Cena do zysku operacyjnego

C/Zo – Cena do zysku operacyjnego. Wykorzystanie zysku operacyjnego pozwala na zbadanie efektywności (rentowności) działania spółki na rynku. Nie jest zależny od stosunku kapitałów własnych i obcych zaś zdarzenia jednorazowe nie mają wpływu na ten wskaźnik (w przeciwieństwie do wskaźnika C/Z).

Niska wartość wskaźnika jest pożądana przez inwestorów bowiem oznacza wzrost ceny akcji w długim horyzoncie inwestycyjnym. Może to być spowodowane atrakcyjną ceną akcji lub wysokim poziomem zysków operacyjnych które nie mają odzwierciedlenia w zysku netto. Warto zaznaczyć, że ujemna wartość tego wskaźnika świadczy o nieefektywnym prowadzeniu działalności przez spółkę.

Wysoka wartość wskaźnika odzwierciedla oczekiwanie dużego zysku spółki (poprzez wysoką wartość akcji). Mimo utrzymania stałego poziomu zysków operacyjnych, oczekiwany zysk netto nie musi nastąpić co ma swoje odzwierciedlenie w spadku kursu akcji spółki.

Zastosowanie

Wskaźnik ten powinien być porównywany razem ze wskaźnikami spółek z tego samego sektora. Ponadto zalecane jest używanie tego wskaźnika dla spółek na wczesnym etapie rozwoju (gdy wartość zysku jest nieznaczna) oraz dla spółek które cyklicznie ponoszą straty/zyski (zysk operacyjny jest bardziej stabilny).

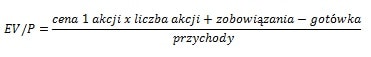

EV/P – Wartość przedsiębiorstwa do przychodów

EV/P – Wartość przedsiębiorstwa do przychodów. Zakłada się, że prawdziwa wartość spółki nie jest wyrażona jedynie ilością oraz ceną akcji (kapitalizacja spółki) lecz również sumą wszystkich zobowiązań oraz posiadaną gotówka do jej spłaty (punkt widzenia spółki B chcącej przejąć aktywa spółki A – wtedy spółka B nie tylko musi wykupić wszystkie akcje spółki A po cenie rynkowej ale i spłacić/przejąć jej długi).

Niska wartość wskaźnika jest pożądana przez inwestorów bowiem oznacza wzrost ceny akcji w długim horyzoncie inwestycyjnym. Może to być spowodowane atrakcyjną ceną akcji lub wysokim poziomem przychodów które nie mają odzwierciedlenia w zysku netto.

Wysoka wartość wskaźnika odzwierciedla oczekiwanie dużego zysku spółki (poprzez wysoką wartość akcji lub zaciągnięcie nowego kredytu który z założenia ma się zwrócić). Mimo utrzymania stałego poziomu przychodów, oczekiwany zysk netto nie musi nastąpić co ma swoje odzwierciedlenie w spadku kursu akcji spółki.

Zastosowanie

Wskaźnik ten powinien być porównywany razem ze wskaźnikami spółek z tego samego sektora. Ponadto zalecane jest używanie tego wskaźnika dla spółek na wczesnym etapie rozwoju (gdy wartość zysku netto jest nieznaczna) oraz dla spółek które cyklicznie ponoszą straty/zyski.

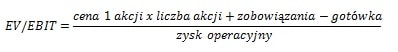

EV/EBIT – Wartość przedsiębiorstwa do zysku operacyjnego

EV/EBIT – Wartość przedsiębiorstwa do zysku operacyjnego. Zakłada się, że prawdziwa wartość spółki nie jest wyrażona jedynie ilością oraz ceną akcji (kapitalizacja spółki) lecz również sumą wszystkich zobowiązań oraz posiadaną gotówką do jej spłaty (punkt widzenia spółki B chcącej przejąć aktywa spółki A – wtedy spółka B nie tylko musi wykupić wszystkie akcje spółki A po cenie rynkowej ale i spłacić/przejąć jej długi). Warto zaznaczyć, że ujemna wartość tego wskaźnika świadczy o nieefektywnym prowadzeniu działalności przez spółkę. Wskaźnik ten informuje ile inwestorzy są gotowi zapłacić za 1 złotówkę zysku operacyjnego.

Niska wartość wskaźnika jest pożądana przez inwestorów bowiem oznacza wzrost ceny akcji w długim horyzoncie inwestycyjnym. Może to być spowodowane atrakcyjną ceną akcji lub wysokim poziomem zysków operacyjnych które nie mają odzwierciedlenia w zysku netto.

Wysoka wartość wskaźnika odzwierciedla oczekiwanie dużego zysku spółki (poprzez wysoką wartość akcji lub zaciągnięcie nowego kredytu który z założenia ma się zwrócić). Mimo utrzymania stałego poziomu zysków operacyjnych, oczekiwany zysk netto nie musi nastąpić co ma swoje odzwierciedlenie w spadku kursu akcji spółki.

Zastosowanie

Wskaźnik ten powinien być porównywany razem ze wskaźnikami spółek z tego samego sektora. Ponadto zalecane jest używanie tego wskaźnika dla spółek na wczesnym etapie rozwoju (gdy wartość zysku netto jest nieznaczna) oraz dla spółek które cyklicznie ponoszą straty/zyski netto (zysk operacyjny jest stabilniejszy).