Inwestorzy, niezależnie od sytuacji na giełdzie, szukają bezpiecznych inwestycji kapitałowych w celu dywersyfikacji swoich oszczędności i posiadania w swoim portfelu różnego rodzaju instrumentów finansowych. Najbezpieczniejsze papiery wartościowe, dające praktycznie całkowitą pewność osiągnięcia satysfakcjonującego zysku, obejmują obligacje skarbowe, tj. Dłużne papiery wartościowe Skarbu Państwa. Sprzedając obligacje, państwo zaciąga dług u nabywcy obligacji. Jednocześnie państwo gwarantuje, że spłaci zaciągnięty dług w określonym terminie. Emitentem obligacji skarbowych jest Skarb Państwa, w imieniu którego działa Ministerstwo Finansów. Państwo polskie gwarantuje nabywcy obligacji, że po pewnym czasie je kupią i zapłacą odsetki w formie odsetek – mówi Anna Suszyńska – Zastępca Dyrektora Departamentu Długu Publicznego w Ministerstwie Finansów.

Obligacje skarbowe są zabezpieczone aktywami państwowymi, dlatego inwestor kupujący te papiery wartościowe może spać spokojnie. Ponadto nabywca obligacji skarbowych jest również zabezpieczony przed skutkami rosnącej inflacji, ponieważ wraz ze wzrostem stóp procentowych rośnie również rentowność obligacji o zmiennym oprocentowaniu. Na jego zysk nie wpływają wahania kursów walut, spadki lub wzrosty giełd lub rynków towarowych.

Obligacje to wysoki zysk bez ryzyka

Oprócz najwyższego bezpieczeństwa dostępnego na rynku, gwarantowanego wszystkimi aktywami państwowymi, obligacje skarbowe zapewniają atrakcyjną rentowność i wysoki zysk. W przeciwieństwie do innych form inwestowania, nabywca obligacji może dostosować metodę uzyskiwania odsetek do swoich potrzeb – bieżących lub długoterminowych. W przypadku obligacji 2-letnich i 10-letnich zysk jest dodawany do kapitału każdego roku, co przyspiesza tempo wzrostu oszczędności inwestorów. Zysk wypłacany jest po umorzeniu. Właściciel trzyletnich obligacji otrzymuje zysk co sześć miesięcy, a czteroletnie – co roku – mówi Anna Suszyńska – Zastępca Dyrektora Departamentu Długu Publicznego w Ministerstwie Finansów. W długim okresie rentowności obligacji skarbowych są konkurencyjne wobec spadków i wzrostów odnotowanych na warszawskiej giełdzie. Dlatego wielu inwestorów kupuje bezpieczne i rentowne obligacje rządowe.

Jak kupić obligacje skarbowe?

Obligacje skarbowe można kupić na kilka sposobów. Są dostępne w sieci PKO Banku Polskiego. Obligacje są sprzedawane przez ponad 1000 oddziałów PKO Banku Polskiego, a także Punkty Obsługi Klienta Domu Maklerskiego PKO Banku Polskiego. Pełna lista punktów sprzedaży obligacji dostępna jest na stronie www.obligacjeskarbowe.pl. Punkty sprzedaży zapewniają również pełną obsługę obligacji. Oznacza to, że inwestor, na przykład wymieniając obligacje na papiery nowej emisji lub płacąc odsetki, może to zrobić w dowolnym oddziale, niezależnie od tego, gdzie miała miejsce transakcja zakupu. Nie musisz wychodzić z domu, aby inwestować w obligacje. Operacje zakupu mogą być przeprowadzane na stronie internetowej www.zakup.obligacjeskarbowe.pl, na warunkach określonych w „Regulaminie korzystania z dostępu do rachunku rejestracyjnego w zakresie obligacji skarbowych przez telefon lub Internet”. Posiadacze rachunku Inteligo PKO Bank Polski również mają tę opcję. Dwuletnie obligacje DOS, trzyletnie TOZ, czteroletnie COI i dziesięcioletnie obligacje EDO wyceniane są w ten sam sposób – jedno zabezpieczenie kosztuje 100 zł. Transakcja w Punkcie Sprzedaży Obligacji poprzedzona jest krótką procedurą rejestracji. Aby to zrobić, potrzebujesz dokumentu potwierdzającego Twoją tożsamość. Należność za zakup obligacji można zapłacić gotówką lub przelewem bankowym.

Ile wynoszą prowizje w domach maklerskich?

Inwestycja w krajowe obligacje na giełdzie wiąże się ze stosunkowo niższymi kosztami niż w przypadku akcji.

Prowizje za obrót tymi papierami wartościowymi wynoszą zwykle od 0,10% do 0,20% wartości transakcji (średnio dwa razy mniej niż w przypadku akcji). Należy jednak pamiętać, że minimalna kwota prowizji wynosi zwykle 3-4 PLN. W praktyce oznacza to, że musisz kupić co najmniej tuzin złotych obligacji, aby zakup był optymalny pod względem kosztów (oczywiście możliwy jest również zakup mniejszej kwoty, ale prowizja wyniesie nawet kilka procent wartość transakcji).

Obligacje dwuletnie o symbolu DOS

Obligacje skarbowe należą do najbezpieczniejszych, ponieważ są gwarantowane przez Skarb Państwa i mają atrakcyjne oprocentowanie. Spośród dostępnych rodzajów obligacji inwestorzy wolą wybierać dwuletnie papiery wartościowe. Obligacje dwuletnie są sprzedawane po cenie 100 PLN przez prawie tysiąc oddziałów PKO Banku Polskiego i POK Dom Maklerski PKO Bank Polski, a także przez Internet i telefon. Ich oprocentowanie jest stałe przez cały okres oszczędzania. Kapitalizacja następuje po pierwszym roku – odsetki są dodawane do kapitału, aw drugim roku odsetki naliczane są od tej kwoty.

Na przykład: w przypadku obligacji dwuletnich o oprocentowaniu 5,00 procent. – wartość zainwestowanego kapitału po 24 miesiącach wzrośnie o 10,25 PLN na obligację, co oznacza stopę procentową w wysokości 10,25% w skali dwóch lat.

Dodatkową korzyścią jest możliwość przedłużenia inwestycji na preferencyjnych warunkach. Po dwóch latach inwestor może zamienić obligacje na dowolny rodzaj oferowanej obligacji nowej emisji, składając odpowiednią instrukcję u agenta emisji, w ten sposób kupując nowe papiery wartościowe z niewielkim dyskontem. Ponadto, w razie potrzeby, inwestor, w terminach określonych na liście emisji, może wypłacić pieniądze umieszczone w obligacjach skarbowych. W dowolnym oddziale PKO Banku Polskiego stanowiącym Punkt Sprzedaży Obligacji lub za pośrednictwem systemów informatycznych można je przedstawić emitentowi, tj. Ministerstwu Finansów, w celu wcześniejszego wykupu i odebrania kapitału wraz z odpowiednią częścią odsetek.

Obligacje trzyletnie o symbolu TOZ

Trzyletnie obligacje, podobnie jak inne obligacje skarbowe, sprzedawane są w ponad tysiącu oddziałów PKO Banku Polskiego, POK Dom Maklerski, przez Internet i telefon. Sprzedaż jednej emisji trwa 1 miesiąc, podobnie jak w przypadku innych rodzajów obligacji. Trzylatki są ekonomiczne. W przypadku wcześniejszego wyjścia z inwestycji emitent może zostać wezwany do wcześniejszego wykupu na warunkach określonych na liście emisji. Właściciel trzyletnich obligacji otrzymuje odsetki należne co sześć miesięcy. Oprocentowanie trzyletnich skarbowych papierów wartościowych jest zmienne, ustalane co sześć miesięcy w oparciu o stawkę WIBOR6M. Podobnie jak w przypadku innych obligacji skarbowych, właściciel trzylatków może złożyć zlecenie ich zamiany na dowolny rodzaj obligacji nowej emisji przed terminem zapadalności. Następnie kupi je ze zniżką, co przyniesie dodatkowy zysk z obligacji. Wartość nominalna trzyletnich obligacji jest równa cenie sprzedaży i wynosi 100 PLN. Trzyletnie obligacje, podobnie jak inne skarbowe papiery wartościowe, są całkowicie bezpiecznym sposobem inwestowania. Płatność kapitału i odsetek we właściwym czasie jest gwarantowana przez Skarb Państwa.

Obligacje trzyletnie o symbolu TZ

Trzyletnie obligacje TZ (rynkowe) są nieco innym długiem Skarbu Państwa niż inne obligacje – różnią się sposobem wcześniejszego wyjścia. Trzylatki są rynkowe, co oznacza, że są notowane na Giełdzie Papierów Wartościowych w Warszawie i na BondSpot SA. Można je tam sprzedać, jeśli inwestor chce wycofać kapitał przed terminem zapadalności. Te papiery wartościowe nie są już oferowane do sprzedaży na rynku pierwotnym – obsługiwane są tylko obligacje wyemitowane przed majem 2012 r. Trzyletnie obligacje TZ można również zdeponować na rachunku maklerskim.

Inwestowanie w obligacje – podsumowanie

Zalety:

- zmienność cen jest niższa niż w przypadku akcji

- nominalne stopy dochodu są z góry znane, jeśli obligacja jest utrzymana do terminu wykupu,

- odsetki są często wyższe niż ogólny poziom wypłacanych dywidend,

- rynki obligacji są zwykle bardzo płynne i pozwalają na wyjście z inwestycji po cenach rynkowych,

- wypłata stałych odsetek jest często atrakcyjnym rozwiązaniem w przypadku planowania przedsięwzięć

- w przypadku bankructwa obligacje mają pierwszeństwo w zaspokajaniu roszczeń.

Wady:

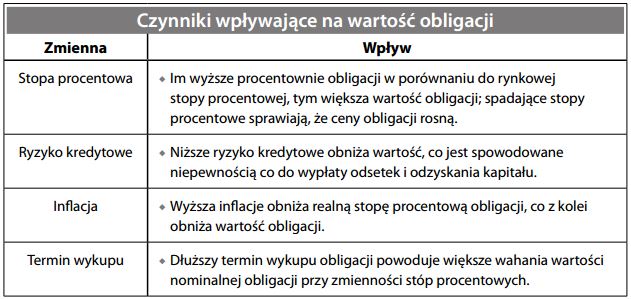

- ceny obligacji zmieniają się pod wpływem zmiany rynkowych stóp procentowych (ryzyko stopy procentowej),

- ceny obligacji spadną w przypadku obniżenia ratingu emitenta,

- w przypadku bankructwa, mogą pojawić się inni wierzyciele z wyższym priorytetem zaspokajania roszczeń,

- obligacje z prawem do wykupu przed terminem mogą przynosić niższą rentowność w przypadku ponownego zainwestowania w ten papier (ryzyko reinwestycji),

- niespodziewany wzrost inflacji zmniejszy rzeczywiste zyski.

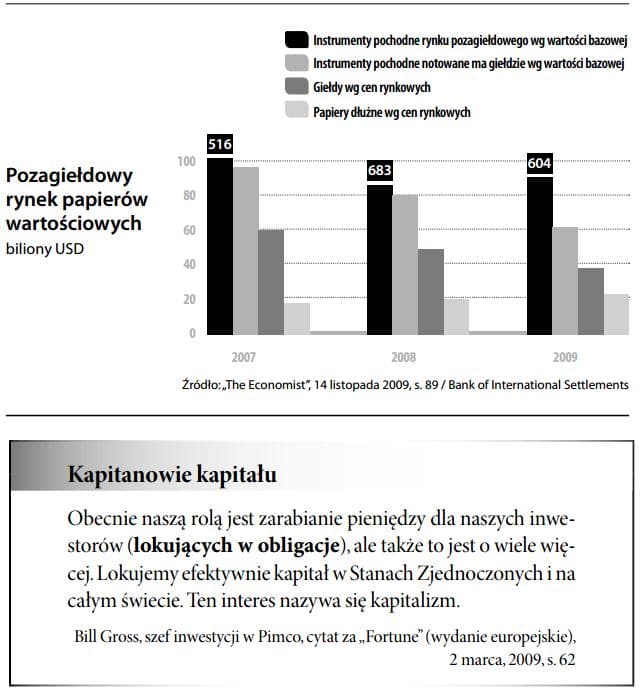

Globalny rynek obligacji jest dynamiczny i głęboki. Na przykład największa firma na świecie zarządzająca portfelem obligacji (Pimco w USA, własność niemieckiej firmy Allianz) w 2002 roku zarządzała portfelem o wartości 350 miliardów dolarów i miała stopę zwrotu o wysokości ponad 10% uczestnicząc w rynku o łącznej wartości 14 bilionów dolarów („Fortune”, 4 marca 2002, s. 52–57). Pod względem wyemitowanego kapitału dłużnego rynkowa kapitalizacja wyemitowanych obligacji jest zdecydowanie większa niż akcji. Jest to spowodowane przede wszystkim znaczącą rolą rządów w emitowaniu papierów dłużnych w celu finansowania wydatków publicznych. Jednakże, ponieważ większość inwestorów decyduje się zachowywać obligacje do czasu zapadalności (a więc i zapewnić sobie zagwarantowaną stopę zysku w terminie do wykupu), aktywność na rynku obligacji jest zdecydowanie niższa niż na rynku akcji.

Obligacje – przykład inwestycji

Domy maklerskie umożliwiają inwestowanie na rynku wtórnym w obligacje skarbowe i korporacyjne na globalnym rynku inwestycyjnym. Szeroka gama obligacji o różnych stopach procentowych i ratingach emitentów. Obligacje nie są dostępne online na platformie inwestycyjnej, są kupowane na podstawie zamówienia telefonicznego, ale status inwestycji można monitorować w czasie rzeczywistym na indywidualnym rachunku maklerskim.

Do najbardziej popularnych obligacji należą papieru: USA, Kanada, Skandynawia, Ameryka Łacińska (Brazylia, Wenezuela, Chile, Argentyna, Kolumbia, Peru, Meksyk), Europa Zachodnia (UK, Irlandia, Szwajcaria, Portugalia, Hiszpania, Włochy, Grecja), Europa Środkowa i Wschodnia ( Polska, Czechy, Węgry, Litwa, Ukraina, Rosja, Horwacja, Rumunia, Turcja, Kazahstan), Nowe Kraje Wschodzące ( Afryka, Azja, Middle East).

Obligacje są instrumentem dłużnym emitowanym przez państwo oraz przedsiębiorstwa, które zostają subskrybowane przez inwestorów. Obligacje są aktywami dla inwestora i zobowiązaniami dla emitenta. Obligacje są jedną z metod finansowania firmy, bądź państwa, gdzie inwestor udziala bezpośredniej pożyczki emitentowi. W zamian za pożyczkę inwestorzy otrzymują stałe, bądź zmienne oprocentowanie. Zwrot pożyczki następuje w dniu wykupu obligacji, kiedy to emitent odkupuje obligacje po cenie nominalnej.

Cena emisyjna – cena, po której obligacja jest sprzedawana (obligacje sprzedawane poniżej wartości nominalnej to obligacje z dyskontem; obligacje sprzedawane powyżej wartości nominalnej to obligacje z premią).

Przykład inwestowania w obligacje

Investor X zakupił 5-letnie obligacje, z oprocentowaniem 4,65%, po cenie 95% wartości nominalnej;

Zakup po 95% wartości nominalnej, wykup nastąpi po 100% wartości nominalnej;

Inwestor będzie otrzymywał przez 5 lat 4,65% od wartości nominalnej.

Inwestor posiadający obligację, może ją w każdej chwili sprzedać na giełdzie, jako procent jej wartości nominalej. Jeśli inwestor sprzedaje powyżej wartości nominalnej, znaczy to, iż sprzedaje z premią, jeśli sprzedaje poniżej wartości nominalnej, znaczy to, iż sprzedaje z dyskontem.

Terminologia obligacji

Emitent: podmiot pożyczający, emitent obligacji;

Waluta bazowa: waluta w jakiej emitowana jest obligacja, może to być waluta odmienna, od waluty kraju emitenta.

Wartość nominalna, najczęściej odnosi się do wartości po jakiej emitent odkupuje obligację w dniu wykupu.

Cena subskrypcji: cena nabycia obligacji na rynku pierwotnym.

Oprocentowanie obligacji (kupony): Oprocentowanie naliczane jest od jej wartości nominalnej. Oprocentowanie może być stałe, bądź też zmienne.

Wzrost kapitału: Jeśli inwestor nabędzie obligację poniżej jej wartości nominalnej i będzie ją trzymał do dnia wykupu, zostanie ona wykupiona po wartości nominalnej.

Ryzykona obligacjach

Ryzyko płynności: Obligacje są przedmitem obrotu na giełdzie, gdzie występuje zróżnicowana płynność na poszczególne instrumenty.

Ryzyko emitenta: Kupując obligację, inwestor udziala emitentowi pożyczki, w zamian za obietniecę zwrotu kapitału w dniu wykupu wraz z odsetkami. Jednakże występuje ryzyko emitenta, czy wypłaci odsetki i czy zwróci kapitał.

Ryzyko oprocentowania: W czsach dużej zmianności stóp procentowych, obligacje o stałym oprocentowaniu obarczona są większym ryzykiem.

Ryzyko giełdy: Ryzyko zmiany cen na giełdzie i wystąpienie straty przed dniem wykupu.