Lehman Brothers był żydowsko-amerykańskim bankiem inwestycyjnym średniej wielkości, który zbankrutował we wrześniu 2008 roku, w momencie gdy rynki kredytowe były już bardzo kruche. Hank Paulson, sekretarz skarbu Stanów Zjednoczonych, przeciwstawił się jednak doktrynie „zbyt duży, by upaść” oraz nie zdecydował się na rzucenie Lehman Brothers koła ratunkowego w obawie przed ryzykiem moralnym, tzn. ustanowieniem złego precedensu wynagradzania upadku. Istniało przekonanie, że epidemia braku zaufania, która zainfekowałaby pozostałe rynki kredytowe, jest do opanowania. Wbrew tym przewidywaniom, upadek Lehman Brothers spowodował niezwykle silny efekt domina na globalnych rynkach kredytowych (gdyby zakładano, że będzie to największe bankructwo w historii USA, zaskoczenie nie byłoby tak wielkie). Krótko potem nastąpił kryzys braku zaufania oraz ograniczenie płynności na rynkach finansowych. U

| Państwo | Stany Zjednoczone |

| Stan | Nowy Jork |

| Siedziba | Nowy Jork |

| Data założenia | 1850 |

| Data likwidacji | 2008 |

| Zatrudnienie | 26,2 tys. osób (2008) |

Upadek banku Lehman Brothers pokazał, w jak dużym stopniu globalna gospodarka narażona jest na ryzyko systemowe (w związku z mechanizmem dźwigni, finansowaniem hurtowym oraz współzależnością instytucji). Strach sparaliżował władze, które nie były w stanie z większym przekonaniem wprowadzić w życie doktryny „zbyt duży, by upaść”. Kongres uruchomił ponadto rządowy program pomocowy TARP (zob. program TARP) wart 700 mld dolarów. Dużo większe banki zostały wprawdzie dokapitalizowane, ale upadek Lehman Brothers stanowił moment zwrotny kryzysu kredytowego lat 2007–2009. Bankiem zarządzano agresywnie, promując „kowbojską” kulturę podejścia do ryzyka z używaniem słabych mechanizmów kontroli. Władzom banku udawało się ukrywać to, w jak złej kondycji instytucja się znajduje. Lehman Brothers stał się również symbolem ekstremalnie krwiożerczego kapitalizmu finansowego. Prezes banku, przezwany przez kolegów z Wall Street „Gorylem”, ze względu na swój nieokrzesany sposób bycia, stał się ucieleśnieniem złego bankowca. Chociaż zarządzał bankiem zmierzającym ku katastrofie, w latach 1993 2007 otrzymał łączne wynagrodzenie w wysokości prawie pół miliarda dolarów.

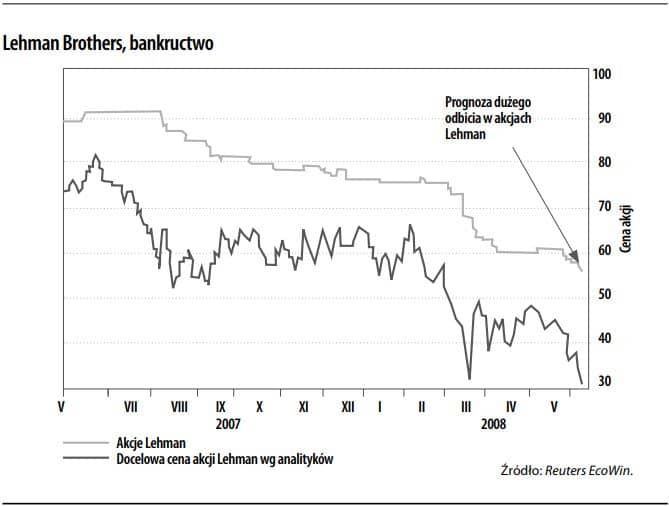

Lehman Brothers, bankructwo

Dla rynków był to szok. 15 września 2008 r. Czwarty co do wielkości bank w USA ogłosił upadłość po tym, jak rząd USA zdecydował, że nie pomoże Lehman Brothers. Kryzys finansowy rozprzestrzenił się na cały świat, nikogo nie ratując.

„Zbyt duży, by upaść” – nikt nie mógł zbankrutować banku o takiej wielkości i tradycji jak Lehman. Co więcej, nikt nie był w stanie przewidzieć skutków takiego upadku. Wraz z Lehman Brothers upadł filar światowych finansów i wyszło na jaw, że niewidzialna ręka rynku jest chciwa poza zdrowym rozsądkiem.

Bank rozpoczął swoją historię jako sklep wielobranżowy w Alabamie, a zakończył ją zdruzgotaną lawiną złych kredytów i instrumentów pochodnych. Lehman Brothers był jednym z największych banków inwestycyjnych na świecie. 158 lat tradycji oznaczało, że był to także jeden z najstarszych banków. Na pierwszy rzut oka nie było śladu zbliżającej się katastrofy, który mógł wykluczyć zdrowy rozsądek i bardziej zrównoważone podejście do ryzyka.

Lehman Brothers: czarodzieje rynku

W 2005 r. Lehman Brothers opracował rekordowy poziom współpracy w każdej swojej podstawowej działalności. Agencja Standard & Poor’s podniosła ocenę usług z A do A +, zwracając uwagę na znaczną dywersyfikację portfela inwestycyjnego i – co ciekawe – wydajny system zarządzania ryzykiem.

Wartość transakcji, które przeszły pod zarząd Lehmana, również osiągnęła kolejny rekord powyżej 175 miliardów USD. Lehman Brothers został nawet określony przez jeden z magazynów „Best Investment Bank”. Ptem było jeszcze ciekawiej.

W 2006 i 2007 roku bank pobił nie tylko kolejne rekordy dochodu netto, ale także dochód netto i zysk na akcjach. Firma zajęła pierwsze miejsce w corocznych badaniach Barron’s dotyczących wyników finansowych największych firm w Ameryce Północnej. Został również liderem wśród dealerów giełdy londyńskiej pod względem obrotów. Ponadto Lehman brał udział w przejęciu ABN / AMRO przez konsorcjum Royal Bank of Scotland, Santander Bank i Fortis Bank o wartości 98 mld USD.

Wyniki były imponujące, ale zaczęły pojawiać się pierwsze informacje o zagrożeniach. W 2007 r. Zwrócono uwagę na nadchodzący kryzys na amerykańskim rynku kredytów hipotecznych. Coś, co można było przewidzieć. W końcu zwykle mówi się, że jeśli masz tysiąc dolarów długu, masz problem, a jeśli milion, problem ma bank.

Kolos na glinianych nogach

Od kilku lat w Stanach Zjednoczonych stopy procentowe są obniżane, aby osiągnąć 1%. w 2003 r. Zachęciło to do zaciągania pożyczek. Ignorując zasady finansowania, instytucje kredytowe udzielały pożyczek wysokiego ryzyka, tzw. Kredytów subprime. Więc ludzie, którzy wcześniej nie mieli zdolności kredytowej, nagle ją otrzymali.

Prawie każdy mógł liczyć na kredyt hipoteczny, ale z czasem nie wszyscy mogli go spłacić, ponieważ stopy procentowe wzrosły na początku 2005 r. W rezultacie raty kredytu automatycznie poszły w tym samym kierunku. Banki pozostały przy przejętej nieruchomości. Podaż na rynku nieruchomości rosła, ceny przejmowanych domów spadały tak wyraźnie, że nawet przy pozbywaniu się takiego domu bank nie miał szans na odzyskanie pełnej wartości udzielonej pożyczki. W ten sposób pękła bańka na amerykańskim rynku nieruchomości i fala się rozlała.

Na pytanie, dlaczego problem bańki spekulacyjnej na rynku amerykańskim rozprzestrzenił się na cały świat, można odpowiedzieć jednym słowem – sekurytyzacje. Amerykańskie instytucje finansowe zastawiły zobowiązania właścicieli hipotek i sprzedały innym bankom i instytucjom na całym świecie jako sekurytyzowane obligacje i strukturyzowane linie kredytowe. Kiedy przeciętny Amerykanin zaczął mieć problemy ze spłatą kredytu hipotecznego, taki papier okazał się bezwartościowy, a potem problem zaczął mieć bank.

Amerykańskie instytucje finansowe sprzedały papiery wartościowe na podstawie niewykonania zobowiązań przez inwestorów i banki na całym świecie. Z czasem coraz więcej instytucji zaczęło ujawniać miliardy strat spowodowanych załamaniem na amerykańskim rynku kredytów hipotecznych.