Kilka refleksji na temat bankowości

Interesujące, ale i kontrowersyjne

Bankowość rzeczywiście ciekawi ludzi. Co interesujące, być może dziwne, a nawet potencjalnie niebezpieczne, banki są przedsiębiorstwami! Ich działania mogą wydawać się abstrakcyjne, złożone, a niektóre wręcz groźne. Ponieważ banki zazwyczaj są wielkie i potężne, posiadają oddziały na każdej ulicy dużego miasta i wyciskają wyraźne piętno na społeczności lokalnej. Banki są wyjątkowymi przedsiębiorstwami, z którymi każdy z nas musi mieć do czynienia, czy nam się to podoba, czy nie. Niekoniecznie jest to miłe doświadczenie. Najlepiej oddają to słowa ironicznego obserwatora: „Banki mnie przerażają”. I nic dziwnego. Nawet na codziennym, osobistym poziomie decyzje związane z prowadzeniem transakcji finansowych kipią od nieodłącznych napięć (być może dlatego, że seks, władza i pieniądze to największe nałogi ludzkości?). Banki to wielkie instytucje pełniące misję zaufania publicznego, nic więc dziwnego, że wydają się odległe, bezosobowe i zbiurokratyzowane. Niektórzy bankierzy mogą widzieć w sobie unikalny gatunek, którego nie dotyczy codzienny znój działalności handlowej. Nie należą do bezlitosnego świata konkurencyjnego rynku, ale podejmują ważkie dla życia jednostek decyzje („pan dostanie od nas pieniądze, ale pani to już nie”) w skrytości swoich gustownie urządzonych gabinetów. Ich pozycja oraz sowite wypłaty mogą czasem budzić zazdrość. Może w ten właśnie sposób objawia się ich natura drapieżnika? Bankowiec powinien być rozsądny, co nie jest równoznaczne z ostrożnością czy delikatnością. Doskonale ilustruje to kanadyjskie powiedzenie: „Zimny jak serce bankiera z Bay Street”. Ale nawet kiedy bywają szczodrzy (oj, mało to popularne słowo w bankowości), są zdolni wzbudzać gniew.

Śmierć bankierom?

Jeszcze parę lat temu wiele osób było zdania, że bankowość niedługo przestanie być interesująca. Bill Gates, opowiadający o wielkim potencjale komputerów, zażartował nawet: „Kto właściwie potrzebuje banków?”. W dowcipnej i wnikliwej książce The Death of the Banker (Vintage Press, 1998) Ron Chernov sugeruje, że dni bankierów starej daty są policzone. W świecie tak zwanej Nowej Ekonomii i eliminacji pośrednictwa bankowego niechybnym losem bankierów będzie utrata wysokiego statusu. Spodziewano się, że wolna gospodarka rynkowa funkcjonująca w skali globalnej, wspomagana przez siły rozwijającej się technologii, diametralnie odmieni świat. W przypadku bankowości zmiany miały się okazać szczególnie głębokie. Jawność transakcji oraz skuteczność rynkowa miały sprawić, że tradycyjna rola bankiera, polegająca na „dopasowywaniu” (tj. gromadzeniu wolnych środków oraz przekazywaniu ich w ręce odpowiednich użytkowników), stopniowo, ale nieodwołalnie zostanie wyparta. Rynki kapitałowe, wyposażone w elektroniczne środki komunikacji, będą w stanie w coraz większym zakresie na własną rękę pozyskiwać partnerów. Potrzeba wymyślenia siebie na nowo stanowiła bez mała „rewolucję” w bankowości („The Economist”, 1996). Wszystko zmieniło się po kryzysie kredytowym lat 2007–2009, kiedy niemal zabójcze załamanie gospodarcze doprowadziło świat na skraj globalnej recesji. Już nikt nie mówił o marginalizacji banków. Wróciły przed ostre i palące światła reflektorów. Błędne koło kredytowe wprawione w ruch przez nie same powoduje, że bankowcy z „rozszalałych drapieżców” zmieniają się w „bojaźliwe owieczki bez kapitału”, co czyni z nich instytucjonalną wersję doktora Jekylla i Mr. Hyde’a. Co najgorsze, działania chciwych oraz nieostrożnych banków mogą się rozlać na cały świat rzeką gospodarczego ubóstwa. W czasie ostatniego kryzysu światowe banki poniosły straty w wysokości ponad 2 bilionów dolarów. Załóżmy, że każdy dolar kapitału zabezpiecza co najmniej 15 dolarów kredytu. Oznacza to, że z globalnej gospodarki upłynęło ponad 30 bilionów dolarów (czyli dwukrotność PKB USA). Zwykłych ludzi najbardziej irytuje fakt, że rządowe fundusze ratunkowe trafiają do słabych, niemądrze zarządzanych banków. Przez to bankowość staje się problemem politycznym. Nic więc dziwnego, że banki i bankierzy stają się przedmiotem publicznych podejrzeń, a nawet ofiarą oburzenia opinii publicznej6 . Tak narodziło się powszechne zjawisko „krytyki banków” (ang. bank bashing). Jeszcze bardziej niepokojące jest podejrzenie, że same fundamenty tradycyjnego modelu bankowego zostały w pewien sposób „podkopane” i potrzebują radykalnych środków naprawczych.

Inny gatunek

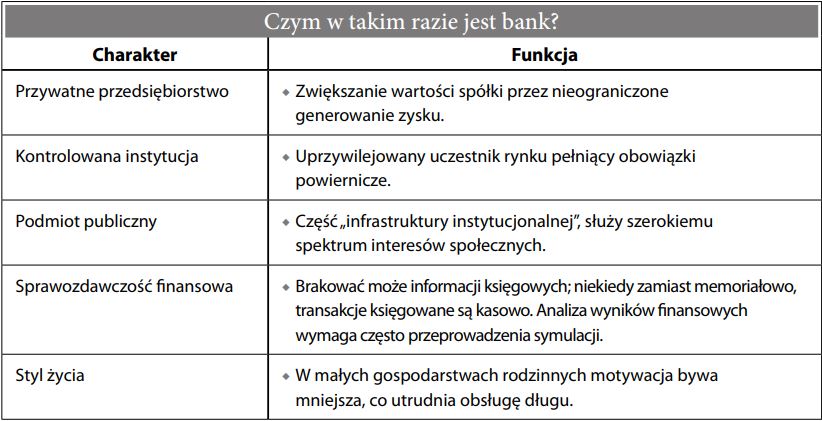

Jednym z elementów, dzięki którym banki są tak interesujące, jest fakt, że są one zasadniczo „odmienne” od większości przedsiębiorstw handlowych. Przyznawana przez rząd licencja bankowa nadaje im specjalny status. Stanowi ona dowód, a nawet gwarancję legalności działania. Udziałowcy banku lokujący „pieniądze zwykłych ludzi” ryzykują stosunkowo małym kapitałem. Ludzie powierzają jednak swoje pieniądze bankowi, ponieważ wierzą, że będą one bezpieczne, nawet jeśli bank nie byłby w stanie oddać wszystkich powierzonych mu pieniędzy na jednoczesne żądanie wszystkich klientów. Koniec końców, banki muszą uczestniczyć w grze zaufania, do której nigdy nie mogłoby przystąpić typowe przedsiębiorstwo przemysłowe. Kolejna różnica polega na tym, że banki nie posiadają najważniejszego mechanizmu zdrowego rynku, tj. prawa do bankructwa. Ze względu na katastrofalny efekt domina, który odbiłby się na kondycji całej gospodarki, wielkie banki po prostu nie mogą splajtować. Mogłyby z tego wyniknąć różne rodzaje potencjalnych zawirowań społecznych. Etos prorynkowego leseferyzmu powstrzymuje z reguły państwa przed ingerowaniem w sprawy sektora prywatnego. W bankowości rzecz ma się zgoła inaczej. Potencjalne niebezpieczeństwo banków dla interesu publicznego legitymuje ustanawianie krajowych uregulowań i mechanizmów nadzoru. Ale obok pragnienia krajów do zapewnienia ochrony swoim obywatelom pojawia się jeszcze inna motywacja – konieczność utrzymania zdrowego systemu finansowego. Wszystkie podane wyżej powody świadczą o tym, że system bankowy całkowicie różni się od sektora przedsiębiorstw handlowych. Obecnie większość (choć nie wszystkie) banków komercyjnych na świecie pozostaje własnością prywatną, ale podlegają one uregulowaniom i nadzorowi danego państwa. W tym ogólnym wzorze da się jednak wyodrębnić odmienne modele banku komercyjnego.

Banki jak koleje?

Oba biegunowe modele niekontrolowanego przedsiębiorstwa i zbiurokratyzowanego podmiotu publicznego mają oczywiste mankamenty. Pierwsza koncepcja sugeruje skuteczność, ale i niebezpieczny egoizm rynkowy. Nie uwzględnia również przywilejów nadawanych przez wyłączną licencję, która tworzy pewien element monopolistycznej władzy. Druga jest co najwyżej korzystna, ale niewystarczająca. W skrajnym przypadku może doprowadzić do osłabienia gospodarki w wyniku nadużyć politycznych. Na obu biegunach da się jednak znaleźć pewne atrakcyjne elementy. Dla dobra współpracy z klientem, skuteczności operacyjnej oraz efektywnego pozyskiwania kapitału prawdopodobnie lepiej będzie, jeśli banki będą zarządzane w sposób typowy dla maksymalizujących zyski przedsiębiorstw handlowych. Umiejętność generowania zysku (nawet biorąc pod uwagę to, że raporty finansowe nie pozwalają na doskonałe zmierzenie zyskowność banku) staje się papierkiem lakmusowym dla o biegłości konkurencyjnej banku. Banki są zbyt ważne dla zdrowego funkcjonowania gospodarek oraz są źródłem zbyt wielu zewnętrznych bodźców, zarówno pozytywnych, jak i negatywnych, by można je zostawić samym sobie. Zgodnie z maksymą francuskiego męża stanu: „Wojna to zbyt poważny interes, by pozwolić nią kierować samym generałom”, bank nie może być zdany jedynie na własne środki. Zostaje nam więc model „kontrolowanej instytucji”, która pozwala na zaspokojenie potrzeb prywatnych udziałowców, pełniąc jednocześnie, chociaż nie bezpośrednio, funkcję powiernika społeczeństwa. Banki muszą zatem być hybrydami łączącymi wiele zadań, z jednej strony dla dobra udziałowców, a z drugiej – obywateli. Ta dwoista natura może być dosyć niejasna, ale stanowi serce i płuca zdrowego systemu bankowego (takiego jak system kanadyjski, jeśli wypada mi się pochwalić). Po kryzysie kredytowym lat 2007–2009 Światowe Forum Ekonomiczne14 określiło kanadyjskie banki jako najbezpieczniejsze na świecie. W 2010 roku według wskaźnika kapitalizacji giełdowej należały one do największych na świecie. Z takimi rekomendacjami kanadyjskie banki okazują się całkiem godne uwagi. Jak zauważył znany dziennikarz finansowy:

Banki w Kanadzie to prawdziwy i aktualny przykład na to, jak w średniej wielkości zaawansowanej gospodarce rynkowej stworzyć system, który rzeczywiście działa. Zrozumienie, w jaki sposób system kanadyjski przetrwał, może okazać się kluczem do wzrostu dobrobytu w pozostałych krajach Zachodu – („Financial Times”).

Ukuta przez Bagehota analogia pomiędzy bankami a kolejami – przedsięwzięciami handlowymi odgrywającymi fundamentalną rolę dla infrastruktury państwa, które z powodu ryzyka, jakie ze sobą niosą, podlegają uregulowaniom dla dobra publicznego bezpieczeństwa – wydaje się tutaj szczególnie trafna:

Banki są dla pieniędzy, a właściwie dla kapitału, tym, czym koleje dla ludzi – koleje transportują pasażera tam, gdzie sobie zażyczy, a banki przekazują kapitał tam, gdzie jest potrzebny („Wstęp”, [w:] Lombard Street).

Bankier powinien być inny, ale nie do końca

Dowodem tej odmienności są ludzie pracujący w banku. I rzeczywiście, dobry bankier ma cechy twardego biznesmena. Jest w interesie „dla mamony”. Jeśli zgodzimy się z koncepcją modelu wolnorynkowego, chciwość okaże się nie tylko naturalna i nieunikniona, lecz także społecznie zdrowa. Świadomy bankier karbuje jednak tzw. zwierzęce instynkty czystego kapitalizmu. Od bankierów nie oczekujemy bezwzględnej gry. Określenie „poczucie obowiązku” mogłoby być przesadą. Funkcjonuje ono raczej jako oczekiwanie społeczne. Ponieważ bankierzy są strażnikami publicznego dobrobytu, chcemy, żeby zachowywali się odrobinę inaczej, ale nie całkowicie odmiennie. Najlepszym słowem wydaje się w tym kontekście „rozwaga”. Nie bojaźń, brak wyobraźni czy biurokracja. Banki, które zakłada się na fundamentach wiary i zaufania, powinny być solidne i bezpieczne. Niektórzy sugerowali, że najlepiej by było, gdyby były przewidywalne do granic nudy. Może właśnie dlatego personel banku częściej używa słowa „bank” niż firma, opisując swoje miejsce pracy. Jeden z najbardziej inspirujących bankierów, których udało mi się poznać19, podkreślał, że bankier powinien posiadać coś, co można nazwać „zdrowym rozsądkiem dopełniającym żyłkę do interesów”. Ted wyjaśnił to następująco:

Wydaje mi się, że wzbudzanie zaufania to nie jedyne zadanie bankiera, przecież przyciąganie do banku nowych klientów jest w naszej branży koniecznością. Bankier musi czuć ducha przedsiębiorczości, być cwanym, ambitnym biznesmenem. Różnica leży w sposobach osiągania celu. Staramy się łagodzić nasze inklinacje biznesowe, mając świadomość ryzyka oraz możliwej porażki. Dobrzy przedsiębiorcy dociskają gaz bez oglądania się na konsekwencje porażki, jest to jeden ze składników ich sukcesów. Bankowcy martwią się o te konsekwencje. Robią to rozważnie, analizując metody oszczędnego gospodarowania „pieniędzmi zwykłych ludzi”. Myślę jednak, że wcale nie tłumimy i nie hamujemy dynamizmu społeczności biznesowej, a wręcz go dopełniamy.

Nieustanne troski bankowości

Sprawnie funkcjonujące systemy bankowe muszą zapewnić satysfakcjonujące rezultaty na trzech obszarach: zwrotów dla akcjonariuszy, rozważnego podejmowania ryzyka oraz społecznej użyteczności. Prawdziwe wyzwanie stanowi jednoczesna realizacja tych zadań. Działania większości przedsiębiorstw handlowych można łatwo powiązać z interesem społecznym. Mając podstawową wiarę w ideologię wolnego rynku, motywacja do zaspokojenia prywatnej chciwości, jeśli zostanie odpowiednio ukierunkowana, może się przyczyniać do rozwoju ogólnego dobrobytu społecznego. Zapewne wiele osób przywołałoby w tym miejscu znany cytat Adama Smitha20. Banki działają w trochę inny sposób. To, co na dłuższą metę jest dobre dla akcjonariuszy banku, jest również bez wątpienia dobre dla reszty z nas. Niestety zaspokajanie doraźnych celów i pokus może wywoływać konflikty. Jak udowodnił kryzys kredytowy lat 2007–2009, nadmierny pęd do robienia interesów może wytworzyć bańkę, która prędzej czy później musi pęknąć. Zarazem jednak zbyt wiele bojaźni pozbawi gospodarkę niezbędnego wigoru. Pasywny system bankowy, który ostrożnie przyznaje prawa kredytowe, może wpędzić państwo w okowy dysfunkcjonalności. Doskonałym przykładem jest tutaj gospodarka japońska z jej firmami–zombie, która obumierała przez całą dekadę lat dziewięćdziesiątych. Nadmiar regulacyjny może zablokować dostęp do innowacyjnych rozwiązań oraz zdusić zdrową konkurencję. Właśnie dlatego Bagehot ostrzegał: „Jeśli zaczniemy ze źle pojmowaną bojaźliwością, skończymy na wariackiej brawurze”. Wygląda więc na to, że sukces w bankowości, podobnie jak w życiu, to rzecz odpowiednich proporcji. Ten dowcipny tekst o próbie godzenia sprzecznych interesów został zgrabnie napisany prawie 30 lat temu przez Stowarzyszenie Bankierów Kanadyjskich, w równie niespokojnych czasach:

Banki mają być sile, ale nie zbyt potężne.

Muszą być skuteczne, ale tylko na wybranych obszarach.

Muszą być konserwatywne, ale nie mniej innowacyjne.

Muszą być konkurencyjne, choć nie nazbyt agresywne.

Muszą rozwiązywać problemy, ale broń Boże bez zbędnej brawury.

Muszą służyć ludziom, ale uczynność to nadmiar dobroci.

Muszą działać lokalnie, lecz czemu nie globalnie.

Muszą być wypłacalne, ale nie zamożne.

Muszą zostać w rękach prywatnych, ale i podlegać bezpośredniej kontroli rządu.

Muszą uważnie wsłuchiwać się w głos opinii publicznej, ale nie mogą jej

kształtować.

Muszą być częścią polityki, ale zachować apolityczność.

Spełnienie wszystkich tych wykluczających się wzajemnie postulatów jest po ludzku niewykonalne. Świadczy to oczywiście o tym, że bankierzy dla własnego dobra powinni mieć jeszcze jedną ważną cechę – spryt! I niepodważalnie dowodzi, że bankierzy są w jakimś sensie „wyjątkowym” gatunkiem. Może być również źródłem bardzo dużej satysfakcji bankiera. Bagehot powiedział kiedyś: „Najprzyjemniejszą rzeczą w życiu jest robienie rzeczy, do których według innych się nie nadajesz”. Mógł mieć na myśli tajemniczy świat bankowości.