Opcje finansowe coraz śmielej penetrują świadomość polskich inwestorów jako atrakcyjna alternatywa dla transakcji spot.

Niestety, wśród inwestorów krajowych nadal istnieje duża niewiedza na temat tych instrumentów pochodnych. Z drugiej strony, opcje walutowe są zazwyczaj dobrze znane polskim przedsiębiorcom, którzy z powodu niefortunnych transakcji zabezpieczających ponieśli poważne straty finansowe w czasie ostatniego kryzysu. Nie oznacza to jednak, że opcje są instrumentem szkodliwym! Ich umiejętne wykorzystanie i znajomość zasad działania daje zarówno inwestorom, jak i przedsiębiorcom znacznie większe korzyści niż korzystanie z prostych instrumentów, takich jak kontrakty terminowe, kontrakty CFD czy transakcje spot.

Klasyfikacja opcji

Opcja finansowa jest instrumentem pochodnym (tj. jego cena, cena itp.) w zależności od instrumentu bazowego (waluta, towar, stopa procentowa, cena akcji lub indeks). Na rynku dostępnych jest cały szereg różnych typów opcji, opartych na dosłownie każdym typie instrumentu bazowego. Najprostsza klasyfikacja opcji polega na oddzieleniu opcji na zwykłą wanilię od opcji egzotycznych. Opcje egzotyczne to wszystkie opcje z wyjątkiem opcji na wanilię. Z drugiej strony, opcja wanilii może być typu europejskiego lub amerykańskiego.

Istnieje wiele rodzajów egzotycznych opcji i wiele różnych badań może być poświęconych temu zagadnieniu. Jeśli chodzi o opcje waniliowe, inwestorzy mają do czynienia z opcjami CALL i PUT. Jeśli chodzi o opcje europejskie, inwestor oznacza te opcje, z których można skorzystać w dniu ich wygaśnięcia. Opcje amerykańskie mogą być wykonywane w dowolnym momencie trwania opcji i dlatego powinny być nieco droższe niż ta sama opcja europejska (nie zawsze tak jest).

Opcje

Opcja jest instrumentem pochodnym, który w odróżnieniu od kontraktu terminowego daje jednej stronie prawo (nabywcy opcji) i nakłada na drugą stronę (wystawcę opcji, sprzedawcę opcji) obowiązek dostarczenia/rozliczenia instrumentu bazowego po cenie korzystnej dla nabywcy do określonego czasu w przyszłości. Nietrudno jest zgadnąć, że nabywca opcji nie skorzysta z tego prawa, jeżeli cena rynkowa instrumentu bazowego jest lepsza niż cena wykonania. W takim przypadku posiadacz pozycji długiej w opcji CALL lub PUT ponosi maksymalną stratę w wysokości zapłaconej składki opcyjnej (koszt ubezpieczenia). Sprzedawca takiej opcji, z drugiej strony, uzyskuje z niej maksymalny dochód w wysokości składki opcyjnej otrzymanej od nabywcy opcji. Należy zwrócić uwagę, że przy zakupie opcji inwestor jest narażony na maksymalne ryzyko w wysokości premii opcyjnej, natomiast przy wystawianiu opcji – jego maksymalne dochody są równe wysokości posiadanej premii opcyjnej. Wystawca opcji narażony jest na teoretycznie nieograniczone straty, natomiast nabywca może osiągnąć teoretycznie nieograniczone zyski.

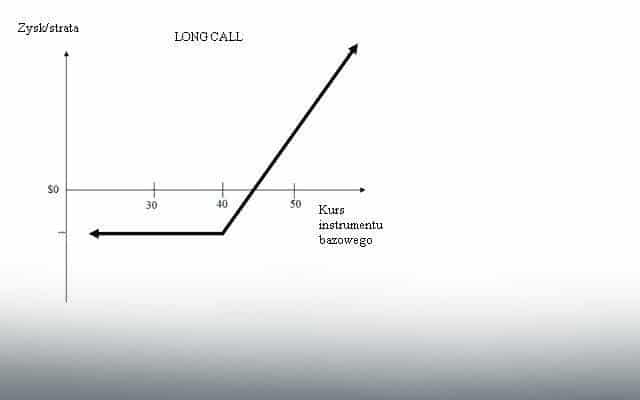

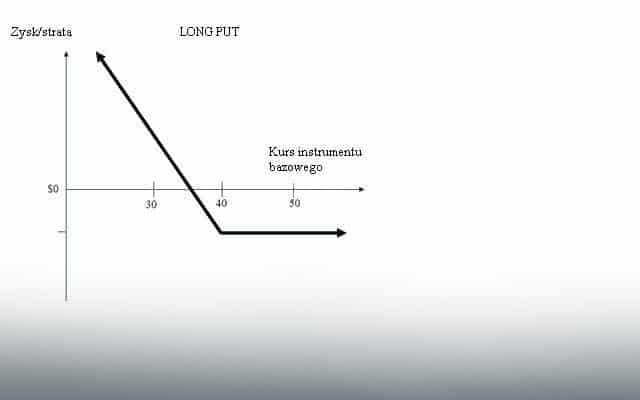

Przy zakupie opcji CALL inwestor oczekuje, że cena instrumentu bazowego wzrośnie powyżej ceny wykonania opcji. W ten sposób ma on długą pozycję w opcji kupna (long CALL, kupno opcji kupna). Kupując opcję PUT, inwestor oczekuje, że cena instrumentu bazowego spadnie poniżej ceny wykonania opcji. Tak więc, ma on długą pozycję w opcji sprzedaży (long PUT, kupno opcji sprzedaży). Maksymalna strata inwestora w obu przypadkach jest kosztem zakupu takich opcji. Maksymalny zysk jest teoretycznie nieograniczony.

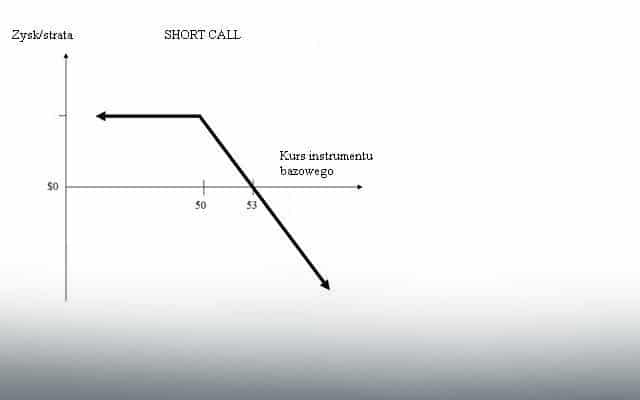

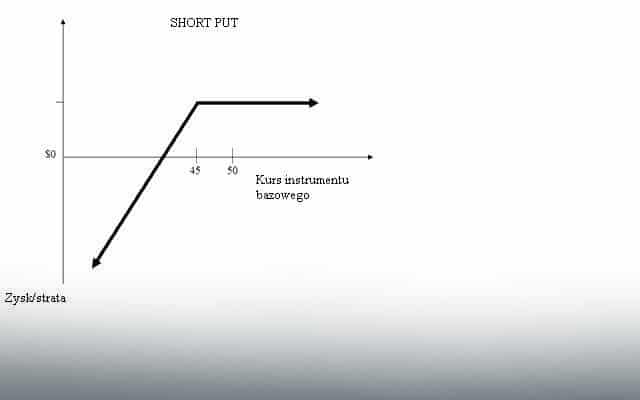

W przypadku wystawienia opcji CALL inwestor oczekuje, że cena instrumentu bazowego spadnie poniżej ceny wykonania opcji. W ten sposób ma krótką pozycję w opcji kupna (krótkie CALL, sprzedaż opcji kupna). Przy wystawianiu opcji aUT inwestor oczekuje, że cena instrumentu bazowego wzrośnie powyżej ceny wykonania opcji. Dlatego ma krótką pozycję w opcji sprzedaży (krótkie PUT, sprzedaż opcji sprzedaży opcji sprzedaży). Maksymalna strata w obu przypadkach jest teoretycznie nieograniczona, natomiast maksymalny zysk znany jest z góry – premia opcyjna.