Opcja jest instrumentem pochodnym, który daje nabywcy prawo do kupna (opcja call) lub sprzedaży (opcja put) określonego instrumentu bazowego (np. akcji lub indeksu) po cenie wykonania i w określonym czasie. Opcja różni się od kontraktu terminowego tym, że nabywca ma prawo, a nie obowiązek, do jej wykonania. Oczywiście nabywca opcji skorzysta z tego prawa tylko wtedy, gdy będzie to dla niego korzystne. Załóżmy, że mamy opcję kupna indeksu WIG20, który wygasa dzisiaj. W przeszłości zapłaciliśmy za nią 100 zł. Jego cena wykonania wynosi 3000 zł, a indeks WIG20 zakończył notowania na poziomie 3200 zł. Opcja ta daje nam prawo do kupna indeksu WIG20 po cenie 3000 punktów, a na rynku możemy go „sprzedać” po cenie 3200 punktów. Nasz zysk wyniesie 3200-3000 – cena opcji, którą zapłaciliśmy na początku inwestycji w wysokości 100 zł, co daje nam zysk w wysokości 100 zł. Gdyby indeks WIG20 miał wartość 2800 punktów, nie skorzystalibyśmy z opcji i nasza strata wyniosłaby tylko 100 zł.

Opcja może być rozliczona w sposób fizyczny (poprzez udostępnienie instrumentu bazowego – w tym przypadku akcji wchodzących w skład indeksu WIG20) lub gotówkowy (różnica pomiędzy ceną spot a ceną wykonania). Najczęściej, również na warszawskim parkiecie, opcje rozliczane są w gotówce.

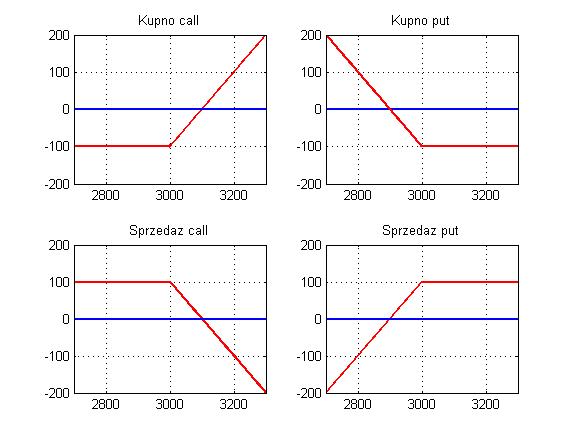

Opcja jest umową pomiędzy stronami, więc prawa nabyte przez nabywcę opcji stają się zobowiązaniami wystawcy opcji. Wystawca opcji (osoba sprzedająca opcję) jest zobowiązany (i nieuprawniony) do wykonania opcji, jeżeli takie żądanie zgłosi nabywca. Istnieją więc cztery różne sposoby zajęcia stanowiska w sprawie opcji. Są to: kupno opcji kupna, sprzedaż opcji kupna, kupno opcji sprzedaży i sprzedaż opcji sprzedaży. Poniżej przedstawiono wykresy przedstawiające przepływy pieniężne w dniu wykonania opcji w przypadku zajęcia określonej pozycji.

Maksymalna strata nabywcy opcji to cena, po której kupił opcję, natomiast maksymalny zysk z takiej inwestycji jest nieograniczony. Przeciwnie, w przypadku wystawcy opcji, jego maksymalny zysk jest premią opcyjną, ale jest on narażony na nieograniczoną stratę. Ponieważ nabywca opcji wykona opcję kupna (call) tylko wtedy, gdy cena instrumentu bazowego okaże się wyższa niż cena wykonania (jak w powyższym przykładzie), przepływy dla tej opcji można obliczyć na podstawie następującego wzoru max (0, spot – strike). W przypadku opcji sprzedaży będzie to maksimum (0, strike – spot).

Istnieje kilka rodzajów opcji sprzedawanych na rynkach finansowych. Są to m.in:

- Opcje europejskie;

- Opcje amerykańskie;

- Opcje bermudzkie;

- opcje egzotyczne (azjatyckie, binarne, odwrotne, złożone, bariera itp.)

Najczęściej spotykane są opcje typu europejskiego (notowane na GPW). Są to opcje, których wykonanie (rozliczenie) może nastąpić tylko w określonym terminie (data ważności). W przypadku innych opcji, ich standardowe warunki są zmieniane. Na przykład, opcja amerykańska może być wykonana w dowolnym czasie w trakcie jej trwania nie tylko w dniu wygaśnięcia, opcja binarna zapewnia zero-jeden przepływ, nie według formuły max(0, strike – spot), itp. Opcja binarna zapewnia przepływy zero-jeden, a nie według formuły max (0, strike – spot).

Opcje dają inwestorom nowe możliwości inwestycyjne niedostępne w tradycyjnych instrumentach. Oferują możliwość skorzystania z korzyści w przypadku np. wzrostu ceny instrumentu bazowego, z wcześniej ustaloną maksymalną stratą. W przypadku niekorzystnych zmian cen na rynku, nabywca opcji po prostu z niej nie skorzysta, tracąc jedynie premię zapłaconą za zakup takiej opcji. Opcje mogą być również wykorzystywane do zabezpieczania się przed ryzykiem rynkowym, przejmowania tego ryzyka i, co jest prawdopodobnie największą zaletą tych instrumentów, do spekulacji na zmienności.