Cukier jest związkiem chemicznym z grupy węglowodanów, cechuje się słodkim smakiem i rozpuszczalnością w wodzie. W słabych roztworach wodnych fermentuje pod wpływem drożdży, zamieniając się na alkohol i dwutlenek węgla. Właściwość ta odróżnia cukier od innych słodkich substancji, które w roztworach wodnych nie fermentują, np. sacharyna i gliceryna. Ogrzany do 160 °C, a następnie szybko schłodzony, tworzy bezpostaciową, przezroczystą masę, z kolei w temperaturze powyżej 200 °C zmienia się w masę brunatną, zwaną karmelem. Pod względem chemicznym wyróżniamy cukry pojedyncze (C6H12O6), tj.: glukoza i fruktoza oraz podwójne (C12H22O11), tj.: sacharoza, maltoza, i laktoza. Zobacz: Cena cukru.

Podstawowe informacje na temat cukru

- Podstawowe informacje na temat cukru

- Struktura geograficzna rynku cukru

- Czynniki wpływające na cenę cukru

- Główne centra handlu cukrem

- Źródła wiedzy na temat cukru

Obecnie w skali świata 78 – 80 % cukru uzyskiwane jest z trzciny cukrowej rosnącej w tropikalnych i subtropikalnych strefach (stąd też dawna nazwa: „cukier kolonialny”) na półkuli południowej, a 20 – 22 % z buraków cukrowych uprawianych przede wszystkim w umiarkowanym klimacie półkuli północnej. Proporcje te należałoby o kilka procent (symetrycznie) umniejszyć – kiedy chce się uwzględnić produkcję cukru klonowego i innego (np. z niektórych gatunków palm), mającą jednak charakter niszowy.

Ojczyzną trzciny cukrowej jest Nowa Gwinea, znana ludom zamieszkującym ten region już ok. 8 tys. lat przed Chrystusem, skąd potem dotarła na Polinezję i na Filipiny, a stamtąd do Indii i Chin. Długość łodygi trzcinowej wynosi od 2,5 do ok. 5,5 metrów, o grubość 4 – 8 centymetrów. Rdzeń trzciny cukrowej zawiera ok. 90 % soku o zawartości 14 % – 20 % cukru. Łodygi, z których po ścięciu został wyciśnięty sok, przeznacza się na cele odpadowe, natomiast płynna pozostałość tzw. melasa, którą oddziela się wirówkami, służy np. jako syrop jadalny lub dostarczana jest do fabrykacji rumu.

Historia upraw buraka cukrowego jest znacznie krótsza, przełomowe odkrycia w zakresie możliwości jego wykorzystania jako alternatywnego źródła w stosunku do trzciny cukrowej sięgają połowy XVIII wieku. Właściwy zaś rozwój przemysłu cukrowniczego opartego na uprawie buraka datuje się w Europie od połowy XIX stulecia, najpierw we Francji, a potem w pozostałych krajach Starego Kontynentu. W ciągu następnych kilkudziesięciu lat branża rozwijała się tak szybko, że w 1890 r. doprowadziło to do ruiny zamorskie plantacje trzciny cukrowej. Dynamiczny rozwój przetwórstwa buraczanego (na początku XX wieku proporcje w produkcji z trzciny i z buraków były zbliżone) spowodowany był wynalezieniu metody dyfuzji (ok. 1865 r.) polegającej na wyługiwaniu pokrojonego buraka za pomocą gorącej wody, a następnie kierowaniu surowca do dalszej obróbki, w tym m.in. końcowej rafinacji.

Struktura geograficzna rynku cukru

Cukier (z trzciny i z buraków) produkowany jest w ponad 100 krajach świata. Sytuacja taka podyktowana jest zarówno dość powszechną możliwością upraw, a z drugiej strony skalą zastosowania, związaną z wykorzystywaniem i zaspakajaniem potrzeb, czego wyrazem jest fakt, że ok. 70 światowego cukru zużywane jest w krajach pochodzenia, a pozostała część jest przedmiotem obrotu na rynkach światowych.

Społeczno – ekonomiczne, a także polityczne aspekty upraw i konsumpcji cukru stały się przesłanką do wprowadzenia różnych międzynarodowych regulacji obejmujących produkcję i dystrybucję słodkiego surowca. Opasła w burzliwe wydarzenia historia administracyjnych prób unormowania tego rynku (poprzez cła, limity, embarga) rozpoczęła się na dobre w 1968 r., ale przez kolejne dekady nie brakowało lat, gdy nie sposób było zawrzeć globalne porozumienia w ramach tzw. umów cukrowych. Aktualne regulacje (ale zapewne nie ostateczne) funkcjonujące na obszarze Unii Europejskiej (jednego z największych na świecie producentów i konsumentów tego towaru) datują się przełomem lat 2005/2006, a według obecnych postanowień unijnych będą obowiązywały do połowy następnego dziesięciolecia.

W ujęciu instytucjonalno – organizacyjnym światowy rynek cukru funkcjonuje w dwóch wymiarach, tj. w ramach „rynku regulowanego” oraz „rynku wolnego”. Uosobieniem tego pierwszego jest przede wszystkim Unia Europejska, gdzie tradycje ingerencji czynników administracyjnych są nader bogate, czego najbardziej jaskrawym wyrazem było trwające przez cztery dekady embargo na import surowca z obszaru wolnorynkowego, czyli głównie z Brazylii, Indii czy Australii. Rynek wolny reprezentuje przede wszystkim podaż pochodząca z Ameryki Południowej, Azji i Oceanii.

Wobec powyższego można z pewnym uproszczeniem przyjąć, że gros trzciny cukrowej utożsamiać należy z otoczeniem wolnorynkowym, natomiast buraki cukrowe reprezentują zarówno strefę rynku wolnego (np. USA, kraje byłego ZSRR), jak i rynku regulowanego (Unia Europejskiej). Jako przykład pewnego odstępstwa od tak przyjętej interpretacji można wprawdzie wskazać pewne unormowania (np. w zakresie porozumień celnych) w obszarze produkującym cukier na bazie trzciny, tj. Południowoafrykańską Wspólnotę Rozwoju (SADC, ang. Southern African Development Community), ale skala tej produkcji (przynajmniej trzykrotnie mniejsza niż w UE) i zakres regulacji są nieporównywalnie mniejsze niż te, które mają miejsce we Wspólnocie Europejskiej. Generalnie rynek regulowany w krajach UE i rynek wolny funkcjonują jako dwa odrębne „byty cenotwórcze”, oddziaływujące na siebie, ale w stopniu niekoniecznie takim w jakim oczekiwali tego unijni regulatorzy. W sezonach produkcyjnych obejmujących lata 2006 – 2009 tzw. „cena referencyjna” dla cukru w UE była średnio 2 – 4-krotnie wyższa niż na nowojorskiej giełdzie towarowej. Skala jest istotna, nawet jeśli uwzględni się, że w ceny giełdowe dotyczyły w tym przypadku cukru nierafinowanego.

Tabela 1. Porównanie cen rynkowych (giełdowych) i regulowanych (tzw. referencyjnych*) w Unii Europejskiej w sezonach produkcyjnych obejmujących lata 2006 – 2010 (w USD/tona)

| Rodzaj ceny | 2006/2007 | 2007/2008 | 2008/2009 | od 2009/2010 |

| Cena rynkowa | 292,6 | 232,9 | 277,3 | 468,2 |

| Cena referencyjna | 821,4** | 909,9** | 779,7** | 525,7** |

źródło: Unia Europejska, obliczenia własne; *”cena referencyjna” – zastąpiła „cenę interwencyjną” oferowaną dla składowania prywatnego w państwach członkowskich Wspólnoty; **wartość obliczona na podstawie uśrednionych kursów Euro/USD

Przykładem krajów posiadających w największym stopniu rozwiniętą na masową skalę bazę upraw do produkcji cukru z obu źródeł są Stany Zjednoczone, gdzie w latach 2005 – 2008, produkowano rocznie ok. 25 mln ton buraków cukrowych oraz ponad 27 mln ton trzciny cukrowej. Z kolei dość osobliwie przedstawia się sytuacja w krajach Unii Europejskiej, gdzie produkcja cukru z buraków w coraz większym stopniu zastępowana importem trzcinowym ze względu na atrakcyjniejsze ceny oraz częściowo pojawiające niedobory surowcowe, będące najczytelniejszym efektem uregulowań obowiązujących w UE. Wspomniany „arbitraż” zaopatrzeniowy nie jest zjawiskiem wyłącznie występującym na rynku cukru, lecz do podobnych sytuacji dochodzi także na rynkach innych surowców, charakteryzujących się częściowo „usztywnianymi” cenami poprzez system długookresowych kontraktów (np. na dostawy gazu ziemnego czy stali).

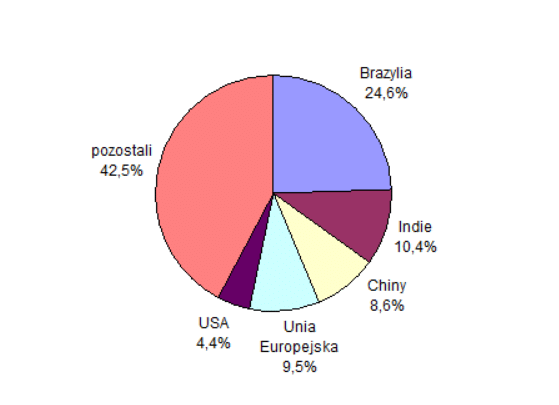

Światowy rynek cukru cechuje się dużą koncentracją potencjału wytwórczego, a trzy spośród czterech krajów tzw. BRIC (Rosja, Brazylia, Indie i Chiny) kontrolują ponad 40 % globalnej podaży. Po odliczeniu reglamentowanej produkcji w Unii Europejskiej, można zakładać, że BRIC decyduje przynajmniej o połowie wolnorynkowej produkcji słodkiego surowca. Biorąc pod uwagę choćby tylko istniejące w Unii Europejskiej tendencje, zmierzające do ograniczenia produkcji – trudno zakładać, aby istniejący układ produkcyjno – podażowy mógłby w najbliższych latach ulec jakimś istotniejszym zmianom.

Tabela 2. Produkcja cukru na świecie w latach w wybranych sezonach produkcyjnych w latach 1995 – 2009 (w mln ton)

| Kraj/region | 1995/1996 | 1999/2000 | 2002/2003 | 2008/2009 |

| Brazylia | 14,7 | 16,5 | 24,8 | 38,6 |

| Indie | 17,0 | 22,0 | 22,1 | 16,3 |

| Chiny | 7,1 | 7,6 | 11,1 | 13,6 |

| USA | 6,5 | 8,1 | 8,0 | 6,9 |

| Tajlandia | 6,1 | 6,2 | 7,3 | 7,7 |

| Australia | 5,6 | 4,4 | 5,4 | 4,8 |

| Meksyk | 4,7 | 4,8 | 4,9 | 5,7 |

| Kuba | 4,4 | 4,1 | 3,8 | bd |

| RPA | bd | 2,7 | 2,6 | 2,3 |

| UE | 17,7* | 17,9* | 18,2* | 14,8 |

źródło: FAOSTAT, SADC, „Świat w liczbach” (edycje 1999 – 2005), „Handelsblatt”

Rysunek 1. Struktura geograficzna globalnej produkcji cukru*

Czynniki wpływające na cenę cukru

Rynek cukru należy do najbardziej niestabilnych a przez to też nieprzewidywalnych rynków płodów rolnych. W charakterystykę tą wpisują się także wszystkie ekstremalne szczyty cenowe z okresu ostatniego półwiecza, a zwłaszcza te z lat: 1974, 1981 oraz przełomu 2009/2010. Podobnie jak w przypadku ogółu towarów pochodzenia roślinnego i zwierzęcego tendencje cenowe są w coraz mniejszym stopniu rezultatem jakiś możliwych do wyodrębnienia dominujących czynników, ale przede wszystkim stanowią pochodną koincydencji różnych sytuacji rynkowych.

Jeśli już podjąć próbę jakiegoś ich uporządkowania (ale nie upierając się co do kolejności) należałoby mimo wszystko zacząć od wyeksponowania wpływu warunków pogodowych, determinujących wielkość plonów, skalę zagrożeń skutkami suszy, powodzi, czy innych klęsk (np. deszczy lub/i huraganów). Powstające w wyniku działań atmosferycznych braki bądź nadwyżki towarowe – bezpośrednio wpływają na wielkość zakupów. Warto przypomnieć, że niedobór cukru leżał też u podstaw rekordowych wzrostów cen cukru w 1974 r. i 1981 r., w których ceny tego surowca poszybowały w wyniku wzmożonego popytu ze strony Chin oraz ZSRR odczuwających znaczny jego niedostatek w związku z nieurodzajami jaki wystąpił na ich rynkach wewnętrznych. Krótkookresowa nierównowaga rynkowa potrafi wygenerować nagłe dynamiczne zmiany trendu, w wyniku których ceny cukru mogą cechować się znaczną amplitudą wahań. Czynnikiem niezmiennie napędzającym wzrost cen żywności w perspektywie kolejnych dziesięcioleci są zjawiska demograficzne w krajach rozwijających się oraz zmiany sposobów odżywiania, będące rezultatem wyraźnej poprawy standardu życia w tych częściach świata. W połowie stulecia liczba mieszkańców Ziemi wynieść ma ok. 9 miliardów (wobec 6,4 mld w 2005 r.), a obserwowany od pięciu dekad ogólnoświatowy wzrost spożycia kalorii w dziennej porcji jedzenia per capita (z 2300 kcalw 1960 r. do 2800 kcal aktualnie) będzie kontynuowany.

W przypadku ostatniego boomu cenowego z lat 2009-2010 oprócz wspólnego dla wielu rynków towarowych efektu post-kryzysowego odreagowania, wzrost cen wiązał się ze zwiększonym znacznie zapotrzebowaniem na surowiec ze strony przemysłu cukierniczego (czekoladowego), dla którego okres globalnej dekoniunktury okazał czasem znakomitej prosperity, którego barometrem była progresja cen ziarna kakaowego. W optyce długoterminowej rynek kakao jest jednym z probierzy poprawy warunków życia mieszkańców państw rozwijających się (zwłaszcza w Chinach).

W wahania cen cukru wplotła się na niespotykana wcześniej skalę aktywność inwestorów finansowych, dla których rynek instrumentów terminowych na cukier stanowi jedną z bardziej atrakcyjnych (dywersyfikacyjnych) alternatyw. Ceny bazowe surowców rolnych wykazują bowiem zaletę daleko idącej „autonomii” w stosunku do wydarzeń na rynkach akcji. Z drugiej jednak strony, postrzeganie tego w kategoriach „absolutu” jest mimo wszystko pewną nadinterpretacją. Ceny słodkiego surowca są ściśle powiązane z kursem dolara, poziomami stóp procentowych (m.in. stymulującymi dynamikę transakcji carry trade oraz inflacją, a te już współzależności z rynkiem akcji są oczywiste.

W ostatnich lata czynnikiem bezpośrednio wpływającym na rynki towarów pochodzenia roślinnego (np. kukurydzy, soji, rzepaku) jest sytuacja na rynkach paliw płynnych. Nowe rekordowe poziomy nośników energii, a zwłaszcza ropy naftowej wraz ze zmianami legislacyjnymi i polityką energetyczną największych gospodarek narodowych (np. w USA do 2017 r. pięciokrotnie ma wzrosnąć zawartość biokomponentów w paliwach) okazały się katalizatorem rozwoju sektora biopaliwowego, powodującego głębokie zmiany w strukturze upraw i wektorów finalnego przeznaczenia płodów rolnych. Zwiększające się zapotrzebowanie na bioetanol powoduje, że również w przypadku trzciny cukrowej coraz większa część areałów przeznaczana jest na cele energetyczne. Według szacunków analityków BNP Paribas można przyjąć, że przy notowaniach ropy na poziomie ok. 100 USD za baryłkę, przynajmniej 50 % uprawianej w Brazylii trzciny cukrowej będzie przerabiane na bioetanol. Sytuacja taka w połączeniu np. ze słabszym urodzajem w Indiach, jak miało to miejsce w 2008 r., może przełożyć się na bardzo silny wzrost cen cukru. Korelacje z tendencjami cenowymi ropy naftowej stały się w tej dekadzie immanentną cechą rynku towarów pochodzenia roślinnego, a poprzez wpływ na ceny pasz także rynku zwierzęcego.

Główne centra handlu cukrem

Zinstytucjonalizowany obrót kontraktami finansowymi na cukier tak jak w przypadku innych tzw. „miękkich” towarów rolno-spożywczych stał się domeną trzech globalnych operatorów. Skupionych wokół Chicago Mercantile Group (CME Group), organizacji gospodarczej powstałej w ramach konsolidacji chicagowskich (CME i CBoT) i nowojorskich (NYMEX, COMEX) giełd towarowych. Zespolonej transatlantyckiej grupy giełdowej NYSE Euronext, która przejęła m.in. kontrolę kapitałową i przeorganizowała londyński rynek LIFFE (London International Financial Futures Exchange and Optons) oraz wchłonęła paryski MATIF (fr. Marche a Terme International de France). Rynek LIFFE w wyniku wcześniejsze procesów łączeniowych jest m.in. sukcesorem London Sugar Futures Market, pierwszej londyńskiej giełdy transakcji terminowych dla cukru powstałej w 1888 r. Trzecim operatorem dla rynku cukru jest IntercontinalExchange (ICE) z siedzibą w Atlancie w stanie Georgia, posiadający w swym „portfolio” instytucji giełdowych NYBoT (New York Board of Trade), który wcześniej skonsolidował i przejął tradycje powstałej w 1882 r. Coffee, Sugar and Cocoa Exchange.

Pod względem przedmiotowym wyszczególnić można dość czytelną dywersyfikację produktową. CME GROUP/NYMEX jest rynkiem zasadniczo skupionym na stronie finansowej, tzw. oferuje kontrakty na cukier (bez fizycznej dostawy). W przeciwieństwie do ICE/NYBoT, gdzie oferowane są kontrakty umożliwiające realną wymianę towarową. W podobny sposób funkcjonuje rynek NYSE Euronext/LIFFE, umożliwiający dodatkowo obrót opcjami na cukier, typu white sugar (biały, rafinowany), a wcześniej surowy (ang. raw sugar).

Inną cechą odróżniająca ten rynek jest zakres bazy surowcowej, LIFFE postrzegany jest jako też rynek cukru droższego – buraczanego, zaś konkurenci z USA oferują surowiec tańszy trzcinowy, objęty symbolem Sugar No. 11, pochodzący z prawie 30 krajów, leżących na obu półkulach.

W zakresie możliwości przeprowadzania transakcji globalny rynek kontraktami na cukier realizowany jest w ramach sieciowego handlu elektronicznego zorganizowanego przez ww. instytucje giełdowe (np. w ramach platform GLOBEX, LIFFE CONNECT). Umożliwiające handel walorami w wyznaczonych godzinach pracy tych giełd lub w ramach niemal całodobowych systemów transakcyjnych. Rynek ten pod względem dostępności i sposobu zawierania operacji finansowych bardzo zbliżony jest do formy sieciowego handlu walutami w ramach FOREX.

Tabela 3. Instrumenty pochodne na cukier oferowane przez NYMEX (lipiec 2010)

| Nazwa instrumentu | Opis oferty Instrumentu | Jednostka obrotu minimalna zmiana ceny | Sposób i czas handlu* | |

| parkiet | Elektronicznie (GLOBEX) | |||

| No. 11 Sugar Futures | Oferta obejmuje kontrakty futures kwotowane na wybrane miesiące (marzec, maj, lipiec,październik), z terminami zapadalności 8 miesięcy wprzód | USD/funt**, obrót blokiem 112 000 funtów tick: 0,001 USD/funt | Nie jest prowadzony | Całodobowo(tj. od 18:00 w niedzielę do 17:15 w piątek) |

źródło: na podstawie CME Group; * wg czasu nowojorskiego; **jednostka masy i ciężaru stosowana powszechnie w Wielkiej Brytanii i USA, funt (w skrócie lb, od libra) wynosi ok. 0,45 kg; *** Kategoria towarowa Sugar No. 11 obejmuje koszty i sposoby rozliczania transakcji w formie „statek franco” (tzw. FOB), oznacza to, że sprzedający opłaca dostawę towaru do portu., a odbierający ponosi koszty rozładunku. FOB nie obejmuje (w przeciwieństwie do tzw. CIF) kosztów przewozu, ubezpieczenia i frachtu.

Tabela 4. Instrumenty pochodne na cukier oferowane przez ICE (lipiec 2010)

| Nazwa instrumetu | Opis oferty Instrumentu | Jednostka obrotu minimalna zmiana ceny | Sposób i czas handlu* | |

| Parkiet (dawnego NYBoT) | Elektronicznie | |||

| Sugar No. 11 | Oferta obejmuje kontrakty z terminami na wybrane miesiące (marzec, maj, lipiec, i październik, obecnie z terminami zapadalności od października 2010 do maja 2013 | USD/funt**obrót blokiem 112 000 funtów tick: 0, 001 USD/funt | Nie jest prowadzony | W tygodniu: wtorek – piątek od 1:00 do 23:00W niedzielę: od 23:00 do 23:00 w poniedziałek |

źródło: na podstawie ICE; *wg czas nowojorskiego; **jednostka masy i ciężaru stosowana powszechnie w Wielkiej Brytanii i USA, funt (w skrócie lb, od libra) wynosi ok. 0,45 kg;*** Kategoria towarowa Sugar No. 11 obejmuje koszty i sposoby rozliczania transakcji w formie „statek franco” (tzw. FOB), oznacza to, że sprzedający opłaca dostawę towaru do portu., a odbierający ponosi koszty rozładunku. FOB nie obejmuje (w przeciwieństwie do tzw. CIF) kosztów przewozu, ubezpieczenia i frachtu.

Tabela 5. Instrumenty pochodne na cukier oferowane przez LIFEE (lipiec 2010)

| Nazwa instrumentu | Opis ofertyInstrumentu | Jednostka obrotu minimalna zmiana ceny | Sposób i czas handlu* | |

| parkiet | Elektronicznie (LIFFE CONNECT) | |||

| White Sugar Futures | Oferta obejmuje kontrakty futures z terminem zapadalności na wybrane miesiące (tj. marzec, maj, sierpień, październik, grudzień) | USD/tona,obrót blokami 5 tontick:0,10 USD/t | Nie jest prowadzony | Od 8:45 – 17:30 (poniedziałki do piątku) |

| White Sugar Options | Oferta obejmuje kontrakty opcyjne (tzw. opcje amerykańskie) na futures oferowane na styczeń marzec, maj, lipiec, listopad | GBP/tona, kontrakt na 1 tonętick: 0,05 GBP/t | Nie jest prowadzony | Od 9:27 – 17:28 (poniedziałki do piątku) |

źródło: na podstawie LIFFE; * wg czasu londyńskiego

Cukier należy do towarów, które posiadają szczególnie bogate zaplecze informacyjne. Z punktu widzenia rodzimego inwestora, istotnym jest też, że w przeciwieństwie do wielu pozostałych grup towarowo – surowcowych sporo informacji publikowanych jest w języku polskim. Sytuacja taka jest pochodną przynajmniej dwóch czynników. Po pierwsze, Polska od lat należała do największych producentów buraka cukrowego w Europie (po Francji i Niemczech). Po drugie, wraz z przystąpieniem do Unii Europejskiej, tzw. „sprawa cukrowa”, i kwestie jej otoczenia rynkowego, tj. unijne regulacje, stały się ważną kategorią społeczno – ekonomiczną, odzwierciedlaną w różnych opracowaniach dokonywanych przez instytucje związane z rolnictwem.

Źródła wiedzy na temat cukru

W wymiarze obcojęzycznym wskazać należy przede wszystkim na portale internetowe ONZ ds. Wyżywienia i Rolnictwa, czyli FAO (www.faostat.fao.org) oraz Międzynarodowej Organizacji Cukru (www.sugaronline.com). Ta druga z wymienionych instytucji ISO (ang. ang. International Sugar Organisation) udostępnia (po zarejestrowaniu) kompleksowy zasób wiedzy o rynku słodkiego surowca z całego świata. Począwszy od regulacji prawnych, danych prognostycznych dotyczących produkcji i zbiorów, poprzez analizy i studia sektorowe, aż do analiz technicznych, opracowywanych przez współpracujących z ISO analityków. Drugim obszarem niezbędnej wiedzy o tym rynku są strony internetowe instytucji giełdowych organizujących obrót cukrem, tj.: CME Group (www.cmegroup.com), LIFFE (www.euronext.com), ICE (www.theice.com). Portale w sposób ogólnodostępny (bezpłatny) zamieszczają m.in. biuletyny dotyczące statystyk notowań (dziennych, tygodniowych, miesięcznych itd.). Poza tym dystrybuują rożne komentarze rynkowe, w tym również w wersji video (z telewizyjnych stacji biznesowych np. CNBC). Poza tym, aktywni uczestnicy rynku, korzystający z pośrednictwa brokerów i innych operatorów sieciowego handlu otrzymują od nich (na ogół bezpłatnie) rożne specjalistyczne materiały analityczne.

W segmencie „informacji skomercjalizowanej”, czyli udostępnianej odpłatnie (w ramach abonamentu lub rzadziej z możliwością zakupu pojedynczego opracowania), funkcjonują różne firmy analityczno – badawcze, specjalizujące się w monitorowaniu rynków rolno – spożywczych. W zależności od oferenta i wachlarza usług, opracowania typu „Agrobussiness Report” nie są jednak tanie, gdyż koszt np. kwartalnych czy rocznych materiałów (np. www.businessmonitor.com) w zależności od abonamentu (system zniżek) waha się od kilkuset do nawet paru tysięcy euro.

W przypadku polecanych źródeł krajowych (zasadniczo bezpłatnych) jako najbardziej przydatne wskazać należy FAMM/FAPA, tj. opracowania powstające w zespole monitorującym zagraniczne rynki rolne. Wykonywane przez tych specjalistów analizy oraz wraz z bieżącymi informacjami o rynku cukru (i nie tylko) przedstawiane są na Pierwszym Portalu Rolnym (www.ppr.pl) powstałym i finansowanym m.in. przez: Ministerstwo Rolnictwa i Rozwoju Wsi, Agencję Restrukturyzacji i Modernizacji Rolnictwa, Agencję Rynku Rolnego, Krajową Radę Izb Rolnych, Kasę Rolniczego Ubezpieczenia Społecznego. Zaangażowanie ww. w tę inicjatywę informacyjną odczytać należy jako swoistą gwarancję rzetelności publikowanych opracowań i informacji a także docelowy zapewne bezpłatny ich charakter, mający wspierać w ten sposób krajowe rolnictwo. Wśród innych podobnych źródeł wskazać należy na strony Warszawskiej Giełdy Towarowej S.A. (www.e-wgt.) oraz Internetowej Giełdy Towarowej net – Brokers (www.netb.pl).

Rynek cukru, produktów cukrowniczych i wyrobów cukierniczych

Polska jest trzecim unijnym producentem buraków cukrowych oraz cukru. Powierzchnia upraw buraków cukrowych w Polsce wynosi ok. 0,2 mln ha. Większy areał upraw występuje we Francji (ok. 0,4 mln ha) i w Niemczech (ok. 0,3 mln ha). Produkcja cukru w Polsce wynosi ok. 2 mln ton. We Francji oraz w Niemczech wolumen produkcji wynosi odpowiednio 4,2 mln ton i 3,6 mln ton.

Polska w skali UE jest również znaczącym eksporterem cukru. W 2016 r. (zgodnie z danymi Ministerstwa Finansów) z Polski wywieziono 465 tys. ton cukru (o wartości 226 mln EUR) wobec 432 tys. ton (187 mln EUR) w 2015 r. Na rynku UE sprzedano 285 tys. ton cukru, co stanowiło 61 % wolumenu eksportu ogółem. W ramach rynku UE krajowy cukier był eksportowany głównie do Niemiec (119 tys. ton), a także na Litwę (29 tys. ton), do Włoch (26 tys. ton), na Łotwę (21 tys. ton), do Czech (18 tys. ton) oraz na Węgry i do Grecji (po 16 tys. ton). W 2016 r. ceny cukru eksportowanego na rynek UE wyniosły średnio 525 EUR/t i były o 13 % wyższe niż w 2015 r. Eksport cukru do krajów trzecich ukształtował się na poziomie 180 tys. ton i był o 16 % większy niż przed rokiem. Głównymi kierunkami eksportu cukru do krajów pozaunijnych był Izrael (49 tys. ton), Rosja (19 tys. ton), Gruzja (18 tys. ton) i Kazachstan (14 tys. ton). Ceny eksportowe cukru do krajów pozaunijnych w 2016 r. były wyższe o 11 % niż rok wcześniej i wyniosły średnio 415 EUR/t.

Na przestrzeni ostatnich kilkunastu lat Polski sektor cukrowniczy przeszedł proces zmian strukturalnych i modernizacyjnych. Potencjał produkcyjny sektora cukrowniczego w Polsce wynosi obecnie ponad 2 mln ton i jest wynikiem unowocześnienia linii produkcyjnych zakładów cukrowniczych, poprawy efektywności produkcji oraz wzrostu plonowania buraków cukrowych. Zmiany produkcji w poszczególnych latach są w znacznym stopniu determinowane warunkami pogodowymi, które wpływają na ilość i jakość surowca. Wzrasta zużycie cukru w przetwórstwie spożywczym (1075 tys. ton w 2016 r. wobec 850 tys. ton w 2010 r.), które rekompensuje spadek spożycia w gospodarstwach domowych (odpowiednio 545 tys. ton. wobec 660 tys. ton). Zużycie cukru w innych działach gospodarki rośnie, ale jest niewielkie (70 tys. ton w 2016 r. wobec 60 tys. ton w 2010 r.).

Ze względu na preferencje smakowe, obiecującym rynkiem zbytu w sektorze cukru są kraje arabskie, których kuchnia obfituje w dania słodzone. Perspektywicznymi rynkami stają się kraje Bliskiego i Dalekiego Wschodu, takie jak Arabia Saudyjska, Izrael, Zjednoczone Emiraty Arabskie, Chiny, Hongkong czy Singapur, a także kraje Ameryki Północnej Stany Zjednoczone i Kanada.

Polska jest również wiodącym producentem wyrobów czekoladowych zarówno w Europie, jak i na świecie. Stale wdrażane nowoczesne rozwiązania w zakresie technologii produkcji pozwalają na doskonalenie jakości oferowanych wyrobów i rozszerzanie asortymentu. Niezależnie od wahań koniunktury, polskie słodycze cieszą się dużym zainteresowaniem konsumentów zarówno w kraju, jak i zagranicą. Istniejące do dziś znane fabryki słodyczy powstały już w XIX wieku, a jakość produktów tam wytwarzanych zakorzeniła się w świadomości wielu pokoleń, dzięki stosowanym tradycyjnym, sprawdzonym recepturom. Do grupy najpopularniejszych polskich słodyczy należą ptasie mleczko (mleczne pianki w polewie czekoladowej), śliwki, wiśnie, rodzynki i orzechy w czekoladzie, cukierki czekoladowe, a także „krówki” (kruche lub ciągnące z polskiego mleka).

Rynek słodyczy w Polsce charakteryzuje się dużą dynamiką wzrostu produkcji i eksportu. Produkcja czekolady i wyrobów czekoladowych w 2016 r. wyniosła 250 tys. ton wobec 233 tys. ton w 2014 r., natomiast produkcja pozostałych wyrobów cukierniczych spadła do 66 tys. ton wobec 81 tys. ton4 . Wyroby czekoladowo-cukiernicze już od kilku lat zajmują pierwsze miejsce pod względem wartościowym w eksporcie żywności wysokoprzetworzonej. W 2016 r. z kraju wywieziono łącznie 405 tys. ton wyrobów cukierniczych. Zarówno pod względem ilościowym, jak i wartościowym ich eksport od 2009 r. wzrósł ponad dwukrotnie. W 2016 r. wartość eksportu wyrobów cukierniczych wzrosła do ponad 1,76 mld EUR, o 3% więcej niż w 2015 r.

Polskie wyroby cukiernicze znajdują nabywców na wszystkich kontynentach, ale głównym rynkiem zbytu nadal pozostają kraje UE (77 % eksportu w 2016 r. wobec 71 % w 2009 r.), w tym do Niemiec trafiło 20 %, Wielkiej Brytanii 17 %, Czech i Holandii po 6 % oraz Włoch i Rumunii po 4%. Rynki azjatyckie oraz afrykańskie należy uznać za atrakcyjne także w kontekście eksportu cukru w towarach przetworzonych, zwłaszcza słodyczy (cukierków i czekoladek). Za najbardziej rozwojowe kierunki należy także uznać Chiny oraz Arabię Saudyjską. Atrakcyjnymi i rozwojowymi rynkami zbytu wyrobów cukierniczych są również kraje Ameryki Północnej ( USA i Kanada).