Warrant jest instrumentem pochodnym, który daje posiadaczowi prawo do subskrypcji przyszłych emisji akcji, tj. Prawo do objęcia papierów wartościowych po stałej cenie.

W zamian za te prawa posiadacz akceptuje niższą stopę zwrotu i akceptuje gorsze niż zwykłe posiadacze zabezpieczenia z tytułu upadłości emitenta. Instrumenty pochodne stały się bardzo atrakcyjne i odgrywają bardzo ważną rolę w decyzjach spółki i są dla nich znaczącym źródłem finansowania ze względu na stosunkowo niski koszt kapitału. Są one również wykorzystywane w fuzjach i przejęciach, czasami zwiększając popularność obligacji przemysłowych. Są one następnie nazywane kickerem akcji. Warranty handlowe są zawierane na podobnych zasadach, co akcje, na giełdzie lub na rynku pozagiełdowym, więc mają wartość rynkową. Różnica między warrantami a opcjami polega na tym, że transakcje opcyjne polegają na kupowaniu akcji, które są już na rynku i nie wpływają na finanse spółki.

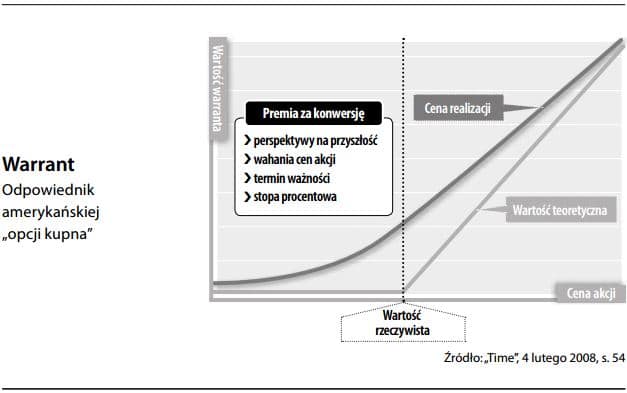

Warranty są niezależnymi instrumentami o ograniczonym okresie ważności, chociaż istnieją również warranty na czas nieokreślony. Warranty mają dość wysoką dźwignię, co oznacza, że procentowa zmiana wartości warrantu jest większa niż procentowa zmiana ceny akcji.

Informacje o instrumencie finansowym

Opis instrumentu Warrant to papier wartościowy w swojej konstrukcji podobny do opcji. Wariant daje jego posiadaczowi prawo do kupna (warrant kupna) lub do sprzedaży (wariant sprzedaży) określonej ilości aktywów bazowych (akcji, indeksów akcji, etc.), po określonej cenie, w ustalonym terminie lub przedziale czasu w przyszłości. Wystawca warrantu ma obowiązek realizować ww. prawo posiadacza na jego żądanie. Wystawcami warrantów są zwykle instytucje finansowe lub spółki akcyjne, wystawiające warranty na nowe emisje swoich akcji. Bardziej szczegółowy opis warrantów można między innymi znaleźć na stronie internetowej GPW: www.gpw.pl

- Złożoność Wysoka

- Warianty instrumentu Ze względu na aktywa bazowe: warranty na akcje, warranty na inne aktywa bazowe. Ze względu na prawa posiadacza: warranty kupna, warranty sprzedaży, warianty amerykańskie, warranty europejskie, etc.

- Dokumenty informacyjne W przypadku warrantów notowanych na rynku regulowanym organizator tego rynku powinien udostępniać dokumenty określające „standard” warrantów oraz „warunki emisji i obrotu”.

- Profil zysków i strat Instrument opcyjny

- Rynek obrotu Obrót warrantami może odbywać się na rynku regulowanym.

- Depozyt zabezpieczający Nabywcy warrantów nie mają obowiązku utrzymywać dodatkowych depozytów zabezpieczających.

- Opis składników Instrument prosty

- Gwarancje Brak

- Dźwignia finansowa Wysoka – względna (procentowa) zmiana wartości warrantu może wielokrotnie przewyższać względną zmianę wartości jego instrumentu bazowego. Kierunek zmiany wartości dla warrantu kupna jest zgodny z kierunkiem zmiany wartości jego instrumentu bazowego, a dla warrantu sprzedaży przeciwny do zmiany wartości instrumentu bazowego.

- Zmienność ceny Wysoka

- Ryzyko płynności Średnie / wysokie – zależnie od rynku obrotu oraz od kształtowania się popytu i podaży na poszczególne warranty

- Ryzyko stopy procentowej Niskie / średnie / wysokie – zależnie od instrumentów bazowych warrantów

- Ryzyko kredytowe Niskie

Rodzaje warrantów

Ze względu na podmiot, który emituje warranty, można je podzielić na warrantów subskrypcyjnych i warunkowych.

Pokazuje pewne prawdopodobieństwa wraz z prawem pierwokupu obligacji, gdy spółka może emitować obligacje uprawniające obligatariuszy do objęcia akcji spółki z pierwszeństwem przed akcjonariuszami. Jednak znacznie łatwiejszym sposobem jest skorzystanie z warrantu subskrypcyjnego. Zgodnie z art. 453 Kodeksu spółek handlowych dozwolone jest wydawanie warrantów subskrypcyjnych. Spółka może emitować papiery wartościowe imienne lub na okaziciela uprawniające ich posiadacza do subskrypcji lub objęcia akcji. Warranty subskrypcyjne mogą być emitowane w celu podwyższenia kapitału zakładowego. Uchwała w sprawie emisji warrantów subskrypcyjnych powinna określać, kto jest uprawniony do ich objęcia, cenę emisyjną lub sposób jej ustalenia (kiedy warrantów subskrypcyjnych zostaną wydane odpłatnie), liczbę akcji przypadających na jeden warrant subskrypcyjny, ponieważ a także datę wykonania prawa z nakazu. Ważną cechą warunkowego podwyższenia kapitału zakładowego jest to, że samo podwyższenie kapitału następuje w wyniku spełnienia warunku, jednak sama uchwała stanowi jedynie podstawę prawną tego zdarzenia, określając między innymi, jakie warunki powinny być spełnionym. Warrant subskrypcyjny jest papierem wartościowym na okaziciela lub na okaziciela emitowanym przez spółkę akcyjną, uprawniającym jego posiadacza do subskrypcji lub objęcia akcji, z wyłączeniem prawa poboru, i może być wydany wyłącznie w związku z celem i warunkowym zwiększeniem akcji kapitał.

Emisja warrantów subskrypcyjnych wymaga – zgodnie z art. 447 Kodeksu spółek handlowych – pozbawienie prawa poboru, w całości lub w części, w odniesieniu do każdego podwyższenia kapitału. Odbywa się to na podstawie uchwały walnego zgromadzenia przyjętej zgodnie z art. 433/2 k.s.h. Przepis ten z kolei stanowi, że w interesie spółki walne zgromadzenie może pozbawić akcjonariuszy prawa do objęcia akcji w całości lub w części. Uchwała walnego zgromadzenia wymaga większości co najmniej czterech piątych głosów. Jednak w przypadku wydawania warrantów subskrypcyjnych statut może upoważnić zarząd do pozbawienia prawa poboru. Treść dokumentu warrantu subskrypcyjnego powinna określać statut spółki, a termin wykonania prawa z warrantu nie może być dłuższy niż 10 lat.

Warranty subskrypcyjne są stosowane w praktyce, np. w ramach programów motywacyjnych dla menedżerów lub pracowników. Mogą być sprzedawane jako wartość wewnętrzna, a następnie są notowane na giełdzie. Na rynkach zachodnich warranty są zwykle emitowane wraz z obligacją, upoważniającą kupującego do zakupu określonej liczby akcji emitenta po stałej cenie (zwykle wyższej niż w dniu emisji). W takim przypadku warranty są rodzajem zachęty, zwiększającej atrakcyjność dłużnych papierów wartościowych.

Cena realizacji warrantów

Cena subskrypcyjna jest zazwyczaj ustalana na poziomie nieco wyższym niż aktualna cena akcji. Zwykle jest to 15-20 procent, np. jeśli warrant pozwala na zakup akcji po cenie 50 USD za akcję, a aktualna cena wynosi 40 USD, wówczas warrant nie ma wartości wewnętrznej. Jeśli cena akcji wzrośnie do 70 USD, posiadacz może odkupić 50 USD za akcję, co przyniesie pewien zysk z każdej akcji. Jeśli cena wykonania jest wyższa niż cena akcji, posiadacze warrantów nie zamienią się na akcje. Spółki wskazują liczbę akcji, które można nabyć na jeden warrant.

Warrant czym dokładnie jest ?

Warrant jest bezwarunkowym i nieodwołalnym zobowiązaniem się jego emitenta do wypłacenia uprawnionym właścicielom warrantów kwoty rozliczenia. W przypadku warrantu kupna jest to dodatnia różnica pomiędzy ceną instrumentu bazowego (na przykład akcji), a ceną wykonania określoną przez emitenta. W przypadku warrantu sprzedaży kwotą rozliczenia jest dodatnia różnica między ceną wykonania, a ceną instrumentu bazowego. Może się zdarzyć, że emitent zamiast wypłacenia wspomnianych kwot zobowiązuje się do nabycia lub sprzedaży instrumentu bazowego, co oznacza, że dokonuje się fizycznej dostawy instrumentu bazowego.

W przypadku warrantów emitentami są najczęściej instytucje finansowe. Inwestor może nabyć warrant kupna lub sprzedaży, dzięki czemu zyskuje prawo (ale nie obowiązek) odpowiednio kupna lub sprzedaży instrumentu bazowego po z góry określonej cenie wykonania i w określonym terminie (przy czym – jak wspomnieliśmy – dostawę może zastąpić rozliczenie pieniężne). Inwestor nie musi oczywiście czekać do wygaśnięcia warrantu, może go sprzedać wcześniej na giełdzie.

W przypadku warrantu typu europejskiego wykonanie prawa następuje w określonym dla danego warranta terminie, natomisat dla warrantu typu amerykańskiego wykonanie prawa następuje do określonego dla danego warranta terminie.

Warranty zaliczamy do grupy instrumentów pochodnych, co oznacza, że jego wartość zależy od wartości instrumentu bazowego. Dla nabywcy warrantu kupna korzystny jest wzrost ceny instrumentu bazowego ponad cenę wykonania, ponieważ ma on prawo do kupna instrumentu bazowego po niższej od niej ceny wykonania. Dla nabywcy warrantu sprzedaży korzystny jest spadek ceny instrumentu bazowego, ponieważ ma on prawo do jego sprzedaży po wyższej od niej cenie wykonania. Ponadto należy pamiętać o uwzględnieniu w rachunku opłacalności ceny zapłaconej za warrant.

Najlepiej wyjaśnić to na przykładzie

Warrant kupna

Instytucja finansowa sprzedaje warranty kupna akcji spółki METALE SZLACHETNE SA, których cena wykonania wynosi 100 PLN, z trzymiesięcznym terminem wygaśnięcia. Warranty są sprzedawane po cenie 10 PLN. Każdy warrant uprawnia do nabycia jednej akcji firmy METALE SZLACHETNE SA

Jeżeli w dniu wygaśnięcia warrantu cena akcji METALE SZLACHETNE SA wynosi 120 zł. Inwestor otrzymuje od emitenta kwotę 120 – 100 zł = 20 zł. Inwestor zapłacił jednak za warrant 10 zł, a zatem jego zysk wynosi 10 PLN, tj. 100% zainwestowanej kwoty.

Jeżeli w dniu wygaśnięcia warrantu cena akcji METALE SZLACHETNE SA wynosi 90 zł. Wykonanie warrantu jest nieopłacalne dla inwestora, ponieważ musiałby zapłacić 100 zł za akcje spółki, a na giełdzie mógłby dostać dla nich tylko 90 zł. Inwestor traci całą zainwestowaną kwotę 10 zł.

Warrant sprzedaży

Instytucja finansowa sprzedaje warranty na akcje firmy METALE SZLACHETNE SA z ceną wykonania 100 PLN z wygaśnięciem za trzy miesięce. Warranty są sprzedawane po cenie 10 PLN. Każdy warrant uprawnia do nabycia jednej akcji METALE SZLACHETNE SA.

Jeżeli w dniu wygaśnięcia warrantu akcje METALE SZLACHETNE SA kosztują 120 zł. Wykonanie warrantu, tj. sprzedaż akcji po cenie wykonania 100 zł, nie jest opłacalne dla inwestora, ponieważ akcje na giełdzie kosztują 120 zł. Inwestor straci całą zainwestowaną kwotę.

Jeżeli w dniu wygaśnięcia warrantu cena akcji spółki METALE SZLACHETNE SA wynosi 80 zł. Inwestor otrzyma od emitenta warrantu kwotę 100 – 80 zł = 20 zł. Inwestor zapłacił jednak za warrant 10 zł, a zatem jego zysk wynosi 10 PLN, tj. 100% zainwestowanej kwoty.

Z powyższych przykładów można zobaczyć, że inwestowanie w warranty może być bardzo opłacalne, ale z drugiej strony może prowadzić do utraty całej zainwestowanej kwoty. Zyski z warrantu można uzyskać tylko wtedy, gdy cena akcji przekroczy wartość równą cenie wykonania powiększonej o cenę warrantu. Jeżeli warrant wystawiony jest na większą liczbę akcji, zyski mogą zostać osiągnięte, gdy cena akcji przekroczy wartość równą cenie wykonania powiększonej o cenę warrantu za jedną akcję (cena warrantu podzielona przez liczbę akcji za jedną akcję) nakaz).