Weksel kupiecki (papier komercyjny)

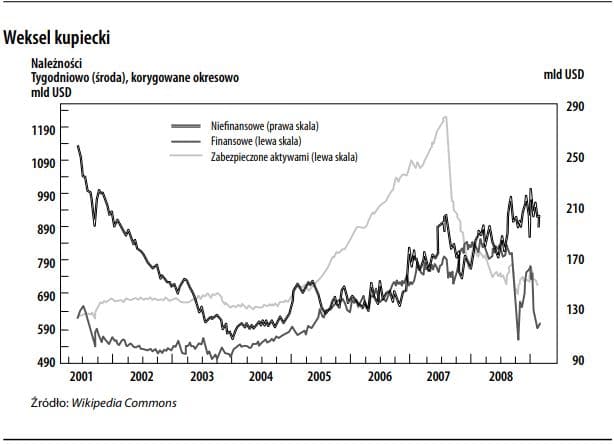

Krótkoterminowe zobowiązanie dłużne dużych przedsiębiorstw, przyjmowane na okres 30–60 dni, ale także aż na 360 dni. Kupcami takich „papierów” – nazwanych tak, ponieważ są to niezabezpieczone weksle – są w większości fundusze powiernicze rynku pieniężnego oraz spółki dysponujące dużą gotówką; wystawcy to ponad 1700 czołowych podmiotów gospodarczych i instytucji finansowych. Rynki wymagają, aby wystawcy mieli dobrą klasyfikację kredytową (krótkoterminowa klasyfikacja Scotiabanku przez agencję Moody’s to „P-1”). Dla kwalifikowanych wystawców „kategorii pierwszej” stopy procentowe są zazwyczaj niskie, nawet zbliżone do zadłużenia państwowego. Weksel kupiecki był innowacją finansową opracowaną w USA na początku lat 60. XX wieku, aby dać silnym pożyczkodawcom instrument finansowy, który umożliwiłby wolny obrót bez bezpośredniego połączenia handlowego lub wymogów dokumentowych, które sprawiają, że weksle ciągnione są niedostępne lub uciążliwe. Zgodnie z prawem papierów wartościowych USA weksel kupiecki nie wymaga rejestracji w SEC (Komisji Papierów Wartościowych i Giełdy) i jest traktowany jako instrument pożyczkowy w przeciwieństwie do papierów wartościowych w obrocie. Rynek wtórny weksli handlowych czyni je nawet bardziej atrakcyjnymi pod względem finansowania. Wraz z równoległym rozwojem funduszy rynku pieniężnego rynek weksli handlowych pomógł zainicjować proces przepływu funduszy z pominięciem pośrednictwa bankowego, który zaczął radykalnie zmieniać bankowy model biznesowy (zob. poniższy cytat). Banki są pośrednio zaangażowane w rynek weksli kupieckich poprzez zapewnienie rezerwowych linii kredytowych dla wystawców lub w przypadku sponsorowanych funduszy gwarantujących „umowy zakupu płynnego składnika majątku” (tj. fundusze finansowe w przypadku odmowy rynków weksli kupieckich). Wystawcy wykorzystują weksle kupieckie do ogólnych celów przedsiębiorstwa w zamian za krótkoterminowy kredyt bankowy. W idealnej sytuacji, zgodnie z zasadą dopasowywania, powinny być to cele kapitału obrotowego. Jednakże kiedy weksel kupiecki podlega ciągłej prolongacie, wystawcy mogą finansować długoterminowe inwestycje z atrakcyjnym oprocentowaniem. Wariantem weksla kupieckiego była wersja zabezpieczona aktywami (ABCP), polegająca na finansowaniu sekurytyzowanych funduszy typu SIV, gdy wiele banków próbowało usunąć aktywa z bilansu. Rynek ten został przetrzebiony po kryzysie kredytowym lat 2007–2009, kiedy banki sponsorujące często musiały podejmować działania po upływie ważności weksli kupieckich. Z różnych powodów podstawowy (np. innego typu niż ABCP) rynek weksli kupieckich wykazuje oznaki kurczenia się (zob. wykres). Spadek pomiędzy 2000 a 2004 rokiem odzwierciedla nadmierną płynność wielu wystawców korporacyjnych i korzystanie z rynku obligacji długoterminowych w okresie obowiązywania niskich stóp procentowych.

Poważny wstrząs

Przez ponad 40 lat bankowość była dochodowa i pewna finansowo. (…) Ale duża część tej pewności miała charakter fikcyjny. Powojenny model bankowości przetrwał, ponieważ zachował dwie grupy klientów – dużych deponentów i renomowanych kredytobiorców instytucjonalnych, którzy płacili za usługi znacznie więcej, niż uzasadniały koszty. (…) Kiedy znaleźli oni korzystniejsze alternatywy bankowości, system zaczął się zmieniać. (…) Więksi deponenci zaczęli przenosić miliardy dolarów z rachunków bankowych do funduszy rynku pieniężnego – innowacja, która w pewnym momencie płaciła ponaddwukrotność odsetek rachunków bankowych. (…) Jednocześnie renomowani pożyczkobiorcy zaczęli korzystać z potężnej innowacji kredytowej, weksla kupieckiego, możliwej dzięki pojawieniu się funduszy rynku pieniężnego. (…) Wstrząsy w oligopolu bankowym były poważne.

Lowell L. Bryan, A blueprint for financial reconstruction, „Harvard Business Review”, maj–czerwiec 1991 r., s. 76