Koszt kapitału banku

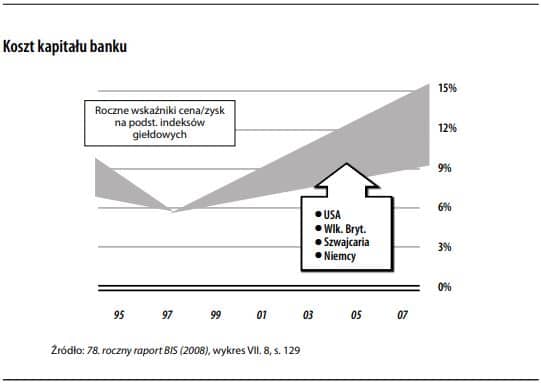

Tak jak każde przedsiębiorstwo, również bank ponosi koszt alternatywny w postaci kosztu kapitału, o który musi konkurować z innymi uczestnikami rynku kapitałowego. Osoby i podmioty inwestujące w banki dążą do uzyskania zysku akcjonariusza (dywidendy plus zyski kapitałowe) nie niższego niż zysk, jakiego spodziewać się można po inwestycji w akcje innych spółek notowanych na rynku, charakteryzujących się takim samym ryzykiem systemowym. Ponieważ stopa zwrotu zależy zwykle od ryzyka, nie powinniśmy oczekiwać wielkiego zarobku na akcjach banków. Cytując pewnego przedstawiciela nadzoru: akcje te powinny być „nudną” inwestycją o niskiej średniej stopie zwrotu i niskim ryzyku. Zyski jednak muszą być wystarczające. Pod względem ryzyka bank to dziwne zwierzę – nietypowa mieszanka zagrożenia i bezpieczeństwa. Z jednej strony ma on olbrzymie zobowiązania. Jeśli zaciągnięto je na hurtowym rynku pieniężnym (zamiast zebrać je od wielu drobnych, rozproszonych deponentów detalicznych), mogą się ulotnić, zanim się obejrzymy. Co więcej, charakter aktywów finansowych banku powoduje, że trudno je wycenić; bardzo łatwo o utratę ich wartości bez odnotowania w systemie sprawozdawczości finansowej. Z drugiej strony, podstawowym zadaniem banku jest dbałość o dobrą kondycję i wiarygodność. Działalność banku jest też silnie regulowana. Właściwie często instytucja ta jest po prostu „zbyt duża, by upaść”. Ponadto, gdy bank ma ustabilizowaną pozycję rynkową, stopa zwrotu z takiej firmy zależnej od PKB powinna być stabilna. Ze wzoru na zysk banku wynika docelowy zwrot z kapitału własnego na poziomie zbliżonym do 15%. W USA roczna stopa zwrotu z akcji należących do indeksu S & P 500, obejmująca dywidendy i zyski kapitałowe, wyniosła w latach 1926–1997 około 13% (Ibbotson Associates, Inc, 1998 Yearbook). Zysk rzędu 15% byłby więc zgodny z wynikami badań empirycznych. Na przykład tyle właśnie wyniosła mediana ROE 39 największych banków w USA, uwzględnionych na liście największych firm Fortune 500 „Fortune Magazine”, 5 kwietnia 2004 r., s. F-30). Procent ten odpowiada też wskaźnikom ceny do zysku wynikającym z notowań na rynku giełdowym (zob. poniższy wykres). Dokładny koszt kapitału banku zależy od rynku (na rynkach wschodzących jest on wyższy), modelu biznesowego (detal jest zazwyczaj mniej ryzykowny niż rynek korporacyjny) i sytuacji gospodarczej (w okresie recesji premia za ryzyko rośnie). Jednak na podstawie długoterminowych historycznych stóp zwrotu koszt w wysokości 15% wydaje się odpowiednim, choć może przybliżonym, punktem wyjścia.