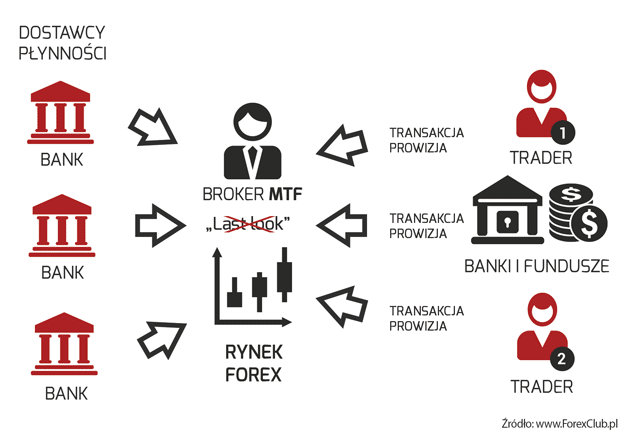

Multilateral Trading Facility (MTF) z angielskiego oznacza dosłownie „wielostronną platformę transakcyjną”. Innymi słowy, jest to model giełdowy realizacji zleceń na rynku Forex. To jest niezwykle rzadkie. Jego pomysłem jest całkowita przejrzystość w handlu i zapewnienie prawidłowego handlu. Broker typu MTF oferuje swoim klientom dostęp do księgi zamówień zawierającej wyłącznie wiążące zlecenia z limitem. Jego wynagrodzenie to prowizja od handlu. W porównaniu z modelem ECN, broker nie jest tutaj stroną transakcji, ale wyklucza również zjawisko ostatniego wglądu, które teoretycznie zmniejsza ryzyko spadku ceny przy natychmiastowym przetwarzaniu zamówienia.

- MTF zapewnia inwestorom indywidualnym alternatywną platformę do handlu papierami wartościowymi;

- Operatorzy rynku i banki inwestycyjne zwykle obsługują MTF;

- MTF działają na podstawie ram prawnych UE MiFID II;

- MTF zazwyczaj oferują bardziej egzotyczne instrumenty handlowe i produkty OTC;

- MTF są znane w Stanach Zjednoczonych jako alternatywne systemy transakcyjne.

Jak działa Multilateral Trading Facility

MTF i Dyrektywa MIFID

MTF (Multilateral Trading Facility) zgodnie z zasadami funkcjonowania II Dyrektywy MiFID – jest wielostronną platformą obrotu instrumentami finansowymi organizowaną przez firmy inwestycyjne (np. brokerów Forex) lub instytucje organizujące rynek regulowany, zgodnie z zasadami określonymi z góry przez operatora systemu, który oferuje kupno i sprzedaż instrumentów finansowych w sposób skutkujący zawarciem transakcji. Oprócz wymogów typowych dla firm inwestycyjnych, przepisy dyrektywy nakładają na operatorów MTF dodatkowe warunki w celu zapewnienia efektywnego i bezpiecznego procesu handlowego.

MiFID nakłada na operatorów MTF obowiązek zapewnienia następujących elementów:

- Przejrzystość przed i potransakcyjna,

- Dostęp do wiarygodnych informacji, na podstawie których będzie można podjąć właściwą decyzję inwestycyjną,

- Mechanizmy gwarantujące sprawne i prawidłowe rozliczanie otwartych i zamkniętych pozycji.

- Odpowiednia ochrona techniczna i plany awaryjne w celu zapewnienia wysokiego poziomu bezpieczeństwa użytkowników,

- Przejrzyste kryteria ustalania, które instrumenty finansowe mogą być przedmiotem obrotu,

- Gwarantuje uczciwy i uporządkowany obrót na giełdzie.