Restrukturyzacja przedsiębiorstw (a banki)

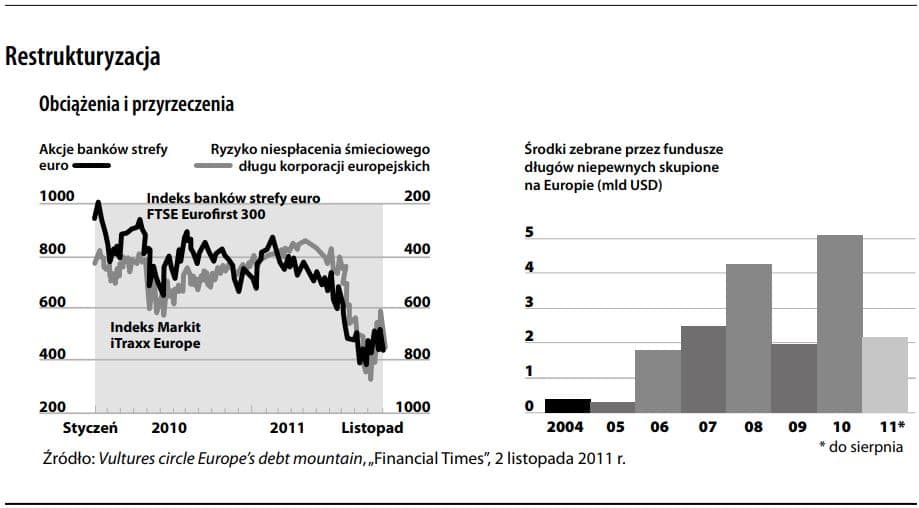

Dla kredytobiorcy, który spóźnia się ze spłatą długu, jedyną możliwością uniknięcia bankructwa jest często „inwazyjna operacja” w postaci restrukturyzacji, stanowiącej fundamentalną operacyjną i finansową reformę firmy, umożliwiającą przetrwanie. Proces ten jest jednak najeżony trudnościami. Biznes to twór delikatny, a każda rana zazwyczaj oznacza jego zgon. Gdy straty sprowadzą ekonomiczną wartość kapitału własnego do zera, największy interes w restrukturyzacji mają wierzyciele (o ile nie zamierzają po prostu zlikwidować przedsiębiorstwa dłużnika). Jednak posiadaczom obligacji, kupionych na rynku kapitałowym, trudno jest zainicjować taki proces. Zamiast tego wolą pogodzić się ze stratami i sprzedać obligacje. Z drugiej strony dłużnik objęty programem naprawczym pod kierownictwem zespołu wydelegowanego przez bank komercyjny ma większą szansę na znalezienie we współpracy z bankiem rozwiązania. Cegiełkę do tego sukcesu dokładają też niejednokrotnie fundusze private equity, banki komercyjne czy też inwestycyjne (zob. poniższy cytat), zarówno w postaci cennych wskazówek, jak i funduszy (warunkiem jest zwykle redukcja długu przez dotychczasowych wierzycieli). Istnieją też odważne fundusze hedgingowe i firmy private equity (te pochodzące z USA w Europie zwane są często „sępami”), które w zamian za odpowiednie dyskonto wykupują zadłużenie bankrutującej firmy, próbując ustabilizować jej sytuację. Czasem natomiast próbują przejąć kontrolę nad przeżywającym trudności przedsiębiorstwem, przejmując jego kredyty i obligacje, które zostają zamienione na udziały bądź akcje; strategię taką określa się jako loan to own („pożycz i przejmij”). Dzięki „sępom” często udaje się uniknąć zniszczenia wartości, jakie towarzyszyłoby bankructwu. Cena jednak nie jest niska: wierzyciele muszą pogodzić się z dużą redukcją udzielonych wcześniej pożyczek. Z tego powodu banki komercyjne niechętnie się ich pozbywają, ponieważ znają kredytobiorców i mogą sobie pozwolić na cierpliwość. Po kryzysie kredytowym nastąpiła jednak częściowa zmiana sytuacji. Banki są pod zewnętrzną presją (ze strony rynków, nadzoru) na oczyszczenie swoich bilansów, odzyskanie adekwatności kapitałowej i zmniejszenie dźwigni (zob. poniższy wykres po lewej stronie). Lepiej pogodzić się ze stratą i rozpocząć nowy dzień. Poza tym demonizowane tak często (szczególnie amerykańskie) „sępy” szanuje się za umiejętność naprawiania popsutych firm. Specjaliści w dziedzinie restrukturyzacji mają nad bankami pewną przewagę. Po pierwsze, lepiej wiedzą, jak funkcjonuje przedsiębiorstwo. Po drugie, zwykle są przygotowani do podejmowania szybkich i radykalnych decyzji, cechuje ich twardość (w sprawach związanych z redukcją zatrudnienia, wymuszaniem ustępstw na związkach zawodowych itp.). Po trzecie, wysokie zyski bardzo ich motywują. W roku 2011, na którym piętno wycisnął wcześniejszy kryzys kredytowy, ten sposób restrukturyzacji zyskał na popularności. Rosną aktywa funduszy inwestujących w dług firm w tarapatach (zob. s. 20, wykres po prawej stronie). Do roku 2015 przedsiębiorstwa europejskie mają do spłacenia ponad 4 bln dolarów zobowiązań. Wiele z tych firm będzie kandydatami do bankructwa. Jednocześnie banki europejskie – postawione w obliczu potencjalnej redukcji wartości posiadanych obligacji skarbowych, drogiego finansowania i wyższych wymogów kapitałowych – próbują doprowadzić do zmniejszenia swoich bilansów. W roku 2011 banki w UE ogłosiły plany pozbycia się aktywów wartych ponad 775 mld euro (źródło: Vultures circle Europe’s debt mountain, „Financial Times”, 2 listopada 2011 r.). Banki coraz częściej decydują się więc na układ z dłużnikiem, nawet jeśli jego realizacja ma zaboleć. To, na ile restrukturyzacja rzeczywiście prowadzi do uratowania firmy, zależy w dużej mierze od infrastruktury instytucjonalnej, tzn. tego, czy nastawienie władz, kształt systemu prawnego i funkcjonowanie rynków sprzyjają radykalnym zmianom, poświęceniom i szybkiemu działaniu. W UE bywa z tym różnie. Dlatego nie każda gospodarka UE skorzysta na restrukturyzacji prowadzonej pod dyktando „sępów” (a jednocześnie odczuje ból związany z tym podejściem).

Potężny biznes

Restrukturyzacja stała się najbardziej pożądaną, najczęściej krytykowaną i najbardziej rentowną sferą działania banków inwestycyjnych i komercyjnych. Stworzyła popyt na najważniejsze, najtrudniejsze i prowadzone pod największą presją konkurencyjną działania banków: doradztwo w sprawach fuzji i przejęć, wykupy z dźwignią, emisje obligacji śmieciowych, finansowanie pomostowe, finansowanie globalne, papiery hipoteczne i animacja rynku papierów stworzonych w wyniku transakcji. Usługom tym ustępują miejsca tradycyjne działania banków komercyjnych i inwestycyjnych: przyjmowanie depozytów, udzielanie kredytów, kupno i sprzedaż zwykłych akcji oraz obligacji.

Roy C. Smith, The Global Bankers, 1990, s. 251