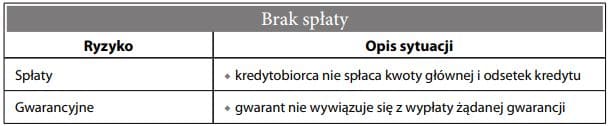

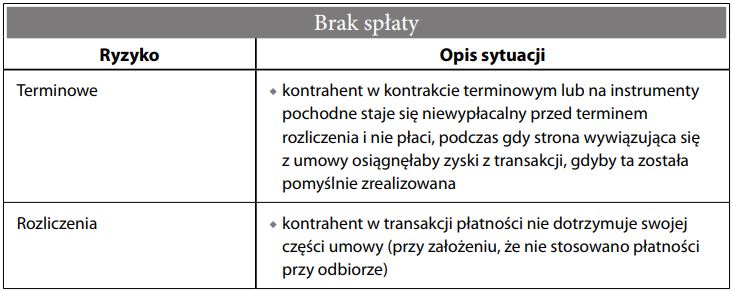

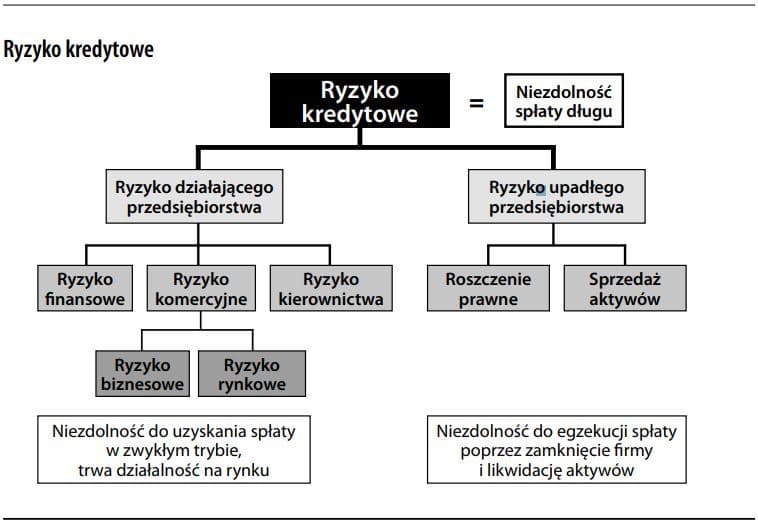

Ryzyko kredytowe to ryzyko wystąpienia sytuacji, w której kredytobiorca nie spłaci kredytu zgodnie z ustaleniami lub strona transakcji nie wywiąże się ze zobowiązania do spłaty. Ryzyko kredytowe można podzielić na cztery typy.

Ryzyko kredytowe może oznaczać również obniżkę cen rynkowych, np. gorsza pozycja w klasyfikacji kredytowej spowoduje spadek wartości waloru. Jest ono immanentną cechą działalności gospodarczej, kiedy to strony ponoszą ryzyko nieotrzymania zapłaty. W handlu wiąże się z kredytem kupieckim, w bankowości charakteryzuje portfel kredytowy. W większości banków komercyjnych ryzyko kredytowe stanowi największe źródło zagrożenia, chociaż wraz z kształ- towaniem się lub ugruntowywaniem tendencji do pomijania banku jako po średnika w przepływach funduszy, ustępuje ono miejsca ryzyku rynkowemu. Źródło ryzyka kredytowego związanego z brakiem spłaty obejmuje kilka składników. Główne elementy to ryzyko związane z kontynuacją działalności (ryzyko, że dłużnik nie będzie w stanie obsługiwać zadłużenia z bieżących przepływów pieniężnych) i ryzyko zaprzestania działalności (ryzyko, że w przypadku niewypłacalności wpływy z likwidacji aktywów nie wystarczą na spłatę długu).

Jakie jest prawdopodobieństwo?

Ryzyko kredytowe stanowi jakościową miarę prawdopodobieństwa, że bank straci pieniądze – a jeśli straci, to ile. Aby ocenić ryzyko, bankier musi znać wielkość ekspozycji, jej charakter (w tym zabezpieczenia, gwarantów itp.) i zapadalność, sytuację kredytową dłużnika oraz relację między nią a łączną ekspozycją. Oznacza to konieczność oceny m.in. siły finansowej dłużnika i jakości jego kierownictwa (lub stabilności politycznej danego kraju).

T.H. Donaldson, Thinking about Credit, 1988, s. 84

Ryzyko kredytowe w bankowości

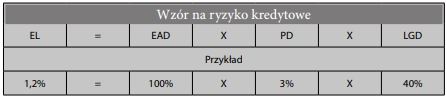

Kwantyfikacja ryzyka kredytowego (albo: „straty oczekiwane”) – wzór

Ryzyko kredytowe można skwantyfikować statystycznie za pomocą wzoru. W zdywersyfikowanym portfelu kredytów o wspólnych cechach „strata oczekiwana” wynika z historycznych współczynników strat. Zostaje ona skorygowana zależnie od ekspozycji na wypadek niewypłacalności (w przypadku niewykorzystywanych w pełni linii kredytowych) i odsetka należności odzyskanych z zabezpieczeń majątkowych (w przypadku kredytów zabezpieczonych). Wzór jest dość intuicyjny, a jednocześnie blisko związany z zaawansowaną metodą ratingów wewnętrznych (AIRB) wprowadzoną wymogami adekwatności kapitałowej Basel II.

Wzór na ryzyko kredytowe gdzie:

- EL – strata oczekiwana (expected loss) jako procent zatwierdzonego kredytu;

- EAD – ekspozycja w momencie niewypłacalności (exposure at default) jako

- procent zatwierdzonego kredytu;

- PD – prawdopodobieństwo niewypłacalności (probability of default) z regresem

- (prawa wierzyciela, zabezpieczenie majątkowe);

- LGD – strata w przypadku niewypłacalności (loss given default), czyli kwota

- należności nieodzyskanych.

Strata faktycznie poniesiona na danym kredycie może oczywiście znacząco odbiegać w górę od straty oczekiwanej na całym, zdywersyfikowanym portfelu.

Natomiast średnie straty w dłuższym okresie będą zasadniczo odpowiadały oczekiwanej stopie kredytów utraconych (zakładając, że analiza statystyczna jest prawidłowa). Wzór stosuje się osobno dla każdej kategorii kredytobiorców (według możliwości finansowych, segmentu, sektora, lokalizacji itp.) oraz instrumentów kredytowych. Poszczególne miary wynikają z obserwacji danych historycznych dotyczących kredytowania klientów w przeszłości. W tym celu nieodzowna jest dostatecznie duża liczba obserwacji (szczególnie dotyczących niewypłacalności) – inaczej z próbek nie można wyciągnąć istotnych statystycznie wniosków. Poszczególne elementy wzoru są na bieżąco weryfikowane i aktualizowane w ramach procesu walidacji. Kalkulacja oczekiwanej straty jest fundamentem zarządzania ryzykiem kredytowym (zob. poniższy cytat). To od niej zależy cena kredytu (odzwierciedlona w premii za ryzyko, będącej częścią marży odsetkowej), stanowiąca dla banku wynagrodzenie za podejmowanie ryzyka i zachęcająca uczestników do uwzględniania ceny pieniądza w decyzji o użyciu dźwigni.

Podstawowe narzędzia

Parametry ryzyka – szacowane prawdopodobieństwo niewypłacalności (PD), ekspozycja w momencie niewypłacalności (EAD) i strata w przypadku niewypłacalności (LGD) – to podstawowe narzędzia procesu zatwierdzania kredytów i zarządzania ryzykiem. Wykorzystujemy je do bieżącej weryfikacji i monitoringu zasad/procedur. Oprócz szacowania oczekiwanej straty parametry te służą też do określania wymogów kapitału ekonomicznego Banku. „Risk Management”, M, D & A,

Raport roczny Scotiabanku za rok 2008, s. 67