Na początku należy zadać pytanie: skąd bierze się tyle rozgłosu na temat teorii Dowa i dlaczego uważa się ją za tak ważny element analizy technicznej? Zagadnienia związane ze średnimi giełdowymi zostały opisane przez Charlsa Henrego Dowa w lipcu 1884 r., Tworząc średnią obejmującą akcje wybranych spółek. Dow rozpoczął trend czytania trendów w słynnym The Wall Street Journal. Nowoczesne techniki komputerowe pozwalają na tworzenie coraz nowszych i doskonalszych wskaźników, jednak podstawą tych technik jest teoria Dow, a sam Dow można śmiało uznać za ojca analizy technicznej. Często zdarza się, że analitycy wiedzą, w jakim stopniu ich „nowoczesne” narzędzia wywodzą się z zasad stworzonych przez Dow. Dlatego badanie analizy technicznej należy rozpocząć od krótkiej dyskusji na temat teorii.

Mówiąc najprościej – teoria Dowa zakłada, że zmiany cen akcji są zgodne z ogólnymi trendami panującymi na giełdzie. Kiedy pojawia się bessy, ceny większości (szacowane na 75%) akcji spadają. Kiedy dominuje hossa – stawki (w 90% przypadków) są uparte.

Średnie ruchome dyskontują przyszłość

Jedną z podstawowych przesłanek teorii jest to, że każdy czynnik wpływający na popyt i podaż musi znaleźć odzwierciedlenie w średnich rynkowych. Uwzględniają również przypadkowe przypadki w postaci trzęsień ziemi, katastrof i innych klęsk żywiołowych. Tego rodzaju zdarzeń nie można przewidzieć, ale są one dyskontowane przez ceny rynkowe, a zatem także przez wartości uśrednione.

Trzy trendy rynkowe

Dow wyróżnił trzy kategorie trendów: główną (trwającą ponad rok lub nawet kilka lat), wtórną (średnioterminową, korygującą główny trend i trwającą zwykle od trzech tygodni do trzech miesięcy) oraz krótkoterminową (niewielkie korekty wtórnej tendencji, trwające zwykle krócej niż trzy tygodnie) Generalnie możemy zaobserwować trend wzrostowy, który jest przedstawiany jako sytuacja, w której górne i górne otwory mają coraz wyższy poziom cen. Przeciwieństwem tej sytuacji jest trend spadkowy (w sytuacji, gdy mam do czynienia z kształtowaniem cen przez pewien okres na tym samym poziomie, mówimy o tendencji bocznej lub inaczej nazywanej horyzontalnej).

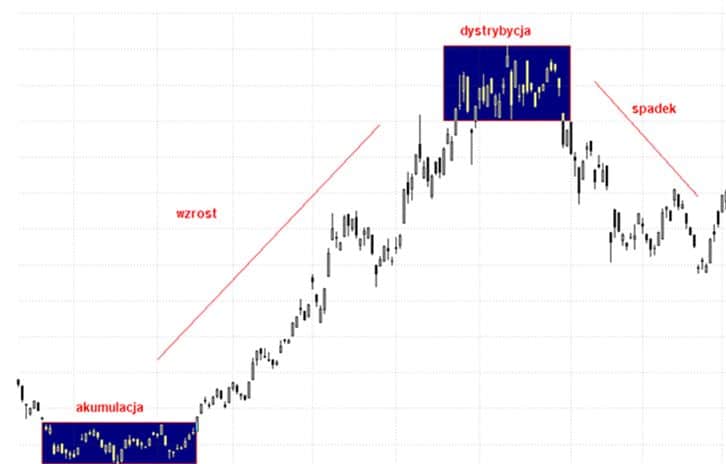

Trzy fazy trendu głównego

Główny trend zwykle przebiega w trzech fazach:

1. Faza akumulacji – polega na kupowaniu akcji przez najbardziej doświadczonych inwestorów, kiedy wszystkie negatywne wiadomości rynkowe są dyskontowane.

2. Faza techniczna (wzrost cen) – uczestnicy rynku łączą swoje decyzje na podstawie analizy technicznej trendu. Charakterystyczną cechą tej fazy jest szybszy wzrost cen oraz coraz lepsze wiadomości gospodarcze.

3. Faza masowego udziału (dystrybucja) – charakterystyczną cechą są także pozytywne publikacje w prasie, doskonałe wiadomości o stanie gospodarki i nasilenie działań spekulacyjnych. Na tym etapie ci, którzy zaczęli gromadzić kapitał blisko parkietu, kiedy nikt nie chciał kupować (etap pierwszy), zaczynają sprzedawać, gdy wydaje się, że nikt nie pozbywa się instrumentów.

Średnie rynkowe muszą się nawzajem potwierdzać

W swoich badaniach Dow odnosił się do średniej przemysłowej i średniej transportowej. Zakładał, że każdy znaczący sygnał ogłaszający hossę musi być potwierdzony przez wskazania obu średnich. Oznacza to, że średnie muszą przekroczyć ostatni szczyt z poprzedniego trendu wtórnego (tutaj: trend wzrostowy), aby móc mówić o początku hossy. Jeżeli tylko jedna z tych średnich nie daje takiego sygnału, nie jest to wiarygodne ogłoszenie rynku „byka”. Sygnały te nie muszą występować jednocześnie, ale im bliżej siebie w czasie, tym bardziej niezawodny sygnał.

Wolumen jako potwierdzenie trendu

Czynnikiem potwierdzającym sygnały transakcyjne pojawiające się na wykresach jest analiza wielkości głośności. Powinien wzrosnąć w kierunku głównego trendu. Jeśli głównym trendem jest wzrost, wolumen powinien rosnąć wraz ze wzrostem i spadkiem cen podczas spadków. Z drugiej strony, w trendzie spadkowym: wzrost podczas zniżek i spadek podczas wzrostów cen. Należy jednak pamiętać, że wolumen jest wtórnym wskaźnikiem – rzeczywiste sygnały kupna i sprzedaży w teorii Dow opierają się wyłącznie na cenach zamknięcia.

Trend jest kontynuowany, dopóki nie pojawią się definitywne oznaki świadczące o jego odwróceniu

Obecny trend ma tendencję do kontynuowania obecnego kierunku. Wykrywanie sygnałów odwrócenia trendu nie jest oczywiście tak łatwe, jak się wydaje. Poziomy wsparcia i oporu, formacje cenowe, wskaźniki analizy technicznej, linie trendu i średnie ruchome to tylko niektóre z dostępnych narzędzi technicznych, które informują o zmianie obecnego trendu. nowy trend w przeciwnym kierunku. Należy podkreślić, że tak długo, jak istnieje silny trend główny, tak długo, jak trzeba inwestować w tym samym kierunku. Innymi słowy, dla głównego trendu wzrostowego należy zająć długie pozycje (kupować akcje), a tym samym wykorzystać istniejącą siłę rynkową.

Podsumowanie Teorii Dowa

| Według Dowa istnieje główny trend (trwający nawet kilkanaście lat), krótkoterminowy, wtórny. Drugi trend to korekta dominującego trendu. Natomiast trendy krótkoterminowe regulują trend wtórny w podobny sposób. |

| Średnie rynkowe zawierają wszystkie informacje potrzebne do handlu. Jest to jedna z podstawowych zasad analizy technicznej. |

| 1. Akumulacja, kupują ci, którzy mają profesjonalną wiedzę i grają przeciwko większości (przeciwko tłumowi); 2. Faza dynamicznego wzrostu, obejmująca masy inwestorów; 3. Dystrybucja, innymi słowy duża podaż akcji, najczęściej prowadząca do paniki giełdowej. |

| Kiedy na rynku panuje tendencja wzrostowa, oczekuje się, że wolumen wzrośnie wraz z wynikiem dodatnim i zmniejszy się, gdy inwestor zobaczy minus. Odwrotna sytuacja podczas analizy trendu spadkowego. |

| Średnie powinny dać wzajemne potwierdzenie. Następnie możesz mówić o kontynuacji trendu. |

| Jedna z klasycznych zasad analizy technicznej. Trend stale się rozwija lub ma tendecję do ruchu w tym samym kierunku. |