Rynki terminowe szacuje się, że powstały nawet w XIV wieku. Początkowo służyłyzawieraniu transakcji zabezpieczających przed ryzykiem. Załóżmy, że producent pszenicy obawia się bogatych zbiorów w tym roku, a co za tym idzie niższej ceny na rynku. Z drugiej strony odbiorca pszenicy np. piekarnia obawia się, że tego zboża może w tym sezonie być za mało i jego cena będzie bardzo wysoka. Producent obawiający się niskich cen może spotkać się z odbiorcą, który martwi się z kolei, że ceny będą zbyt wysokie i podpisać kontrakt na dostawę pszenicy o określonej cenie w określonym czasie. Wynegocjowana cena będzie w takiej sytuacji odpowiadała obu stronom. W miarę rozwoju transakcji gospodarczych zaczęły powstawać miejsca, gdzie kontrakty stawały się coraz bardziej wystandaryzowane. Z góry określony był przedmiot kontraktu, jego cena, wielkość itd. W takim telegraficznym skrócie można opisać powstanie rynków terminowych.

Dzisiaj rynki terminowe wyglądają zupełnie inaczej. Gro transakcji zawierana jest w celach czysto spekulacyjnych. Największy rozwój przypada na lata 70. oraz 80. XX wieku. Miejsce gdzie ekspansja była najbardziej dynamiczna to oczywiście Stany Zjednoczone. W tamtym okresie giełdy zaczęły oferować kontrakty futures na różnego rodzaju instrumenty finansowe m.in:

- pary walutowe

- stopy procentowe

- akcje

- indeksy giełdowe

Samo słowo spekulacja ma dosyć pejoratywny wydźwięk w Polsce. Ogólnie słowo to kojarzy się z manipulacją, windowaniem cen i inna formą nieuczciwego handlu na giełdzie. Jednak wyobraźmy sobie giełdę bez spekulantów, którzy zwierają transakcję w celu zarobienia na ruchach cen. Kto stałby się drugą stroną transakcji, gdyby wszyscy chcieli się tylko zabezpieczać przed wzrostem bądź spadkiem cen? Transakcje musiałyby wrócić do swojej pierwotnej formy, gdzie spotykałby się producent danego dobra z odbiorcą towaru. Szybkość oraz płynność takich kontraktów byłaby bardzo niewielka, albo często w ogóle nie dochodziłoby do zawarcia umowy. Wystarczy, że dwie strony nie dogadałyby się w sprawie ceny. Jednak sami spekulanci trochę zapracowali sobie na taką opinię. Co jakiś czas słyszymy o bańkach spekulacyjnych, które prędzej czy później pękają i powodują chaos na rynkach finansowych. Jak zwykle prawda leży pośrodku.

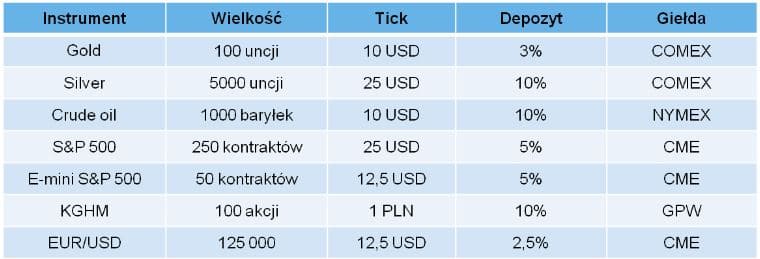

Kontrakty futures są obrotem tylko na rynkach regulowanych. Wszystkie giełdy terminowe określają parametry każdego kontraktu. Z góry ustalony jest walor danego kontraktu, wielkość oraz oczywiście cena. Giełda również ustala wysokość depozytu wstępnego oraz depozytu uzupełniające, gdy w wyniku niekorzystnych ruchów cen nasz rachunek mocno się skurczył. Dzięki temu mamy gwarancję, że druga strona transakcji wywiąże się z umowy. Ponadto kontrakty te charakteryzują się dużą transparentnością. Biuro maklerskie, w którym mamy rachunek inwestycyjny i które jest członkiem giełdy tylko pośredniczy w transakcjach. Pobiera określoną prowizje i nie czerpie żadnych korzyści, jeżeli my stracimy na kontrakcie lub odwrotnie. Rozliczenie kontraktów następuje codziennie, nazywa się to procesem marking to market. Jeżeli przykładowo zakupiliśmy dany walor i cena idzie do góry do naszego rachunku dopisywana jest kwota, która jest z kolei pobierana z rachunku drugiej strony transakcji, czyli sprzedawcy i na odwrót. Jednak za przejrzystość trzeba słono płacić. Kontrakty futures często opiewają na bardzo duże ilości danego aktywu, a depozyty sięgają od kilku do kilkudziesięciu tysięcy dolarów. Poniżej klika przykładów kontraktów futures:

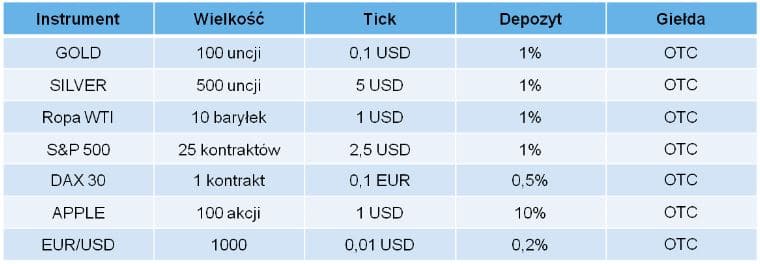

Jednak nie każdy początkujący inwestor posiada taką gotówkę, którą mógłby przeznaczyć na inwestowanie. Co ma zrobić w takiej sytuacji? Skazany jest jedynie na rynek akcji, czyli rynek kasowy. Nie do końca. Od jakiegoś czasu rozwija się mocno rynek pozagiełdowy tzw. OTC. Rynek, jak sama nazwa mówi, nie posiada siedziby. Rynek jest tworzony przez brokerów, banki, fundusze inwestycyjne itd. Brak siedziby ma swoje wady i zalety. Ewidentną zaletą jest fakt, że rynek może działać 24h na dobę, pięć dni w tygodniu. Cechuje się większą płynnością, dziennie obroty na rynku walutowym przekraczają 5 bln dolarów. Giełdy terminowe, a nawet akcyjne, mogą tylko pomarzyć o takich obrotach. Przykładowo na Giełdzie Papierów Wartościowych w Warszawie obroty powyżej 1 mld złoty uważane są za dobry wynik. Ciężko to nawet porównywać. Ponadto wymagania depozytowe są duże mniejsze, jak również same wielkości kontraktów. Inwestor ma do dyspozycji szereg różnych kontraktów CFD. Kontrakty różnic cenowych (contract for difference – CFD) są właśnie odpowiednikiem kontraktów futures na rynku pozagiełdowym. Naśladują ceny instrumentów bazowych, a nabywając taki kontrakt nie stajemy się posiadaczem danego aktywu, na który opiewa, tylko spekulujemy odnośnie zmiany jego ceny. Instrumentami bazowymi, tak jak w przodku futures, są waluty, indeksy giełdowe, akcje czy różnego rodzaju towary. Poniżej przykłady kontraktów CFD.

Jednak za mniejszą cenę musimy zaakceptować fakt, że broker może być drugą stroną transakcji. Jeżeli jest to broker typu „market maker” praktycznie zawsze będzie dla nas drugą stroną transakcji. Oczywiście w takiej sytuacji zachodzi obawa o konflikt interesów, gdyż strata brokera oznacza nasz zysk i odwrotnie. Jednak taki broker ma możliwości zabezpieczenia się. Wystarczy, że zajmie taką samą pozycję np. z jakimś dużym bankiem, z którym ma podpisaną umowę i gdzie ma wynegocjowane lepsze warunki (spread). Różnica w spredzie będzie zarobkiem tego brokera. Coraz popularniejszy staję się model STP oraz ECN. Nie Broker w tym przypadku jest tylko pośrednikiem w transakcjach, które przekazuje na rynek, czyli do dostawców płynności. Główna różnica między STP a pełnym ECN jest w skrócie taka, że w tym pierwszym broker może być drugą stroną transakcji, np. na mało płynnych instrumentach, a w tym drugim nigdy nie jest drugą stroną transakcji. Wszystkie transakcje są przekazywane dalej, za co oczywiście pobierana jest prowizja.

Rynek OTC mocno się rozwija, ale z pewnością jeszcze dużo jest do zrobienia. Obecnie inwestorzy stali się dużo bardziej świadomi zalet, jak i zagrożeń płynących ze strony rynku pozagiełdowego, co sprawia, że z roku na rok staje się on coraz bardziej transparentny.