Adekwatność kapitałowa banku

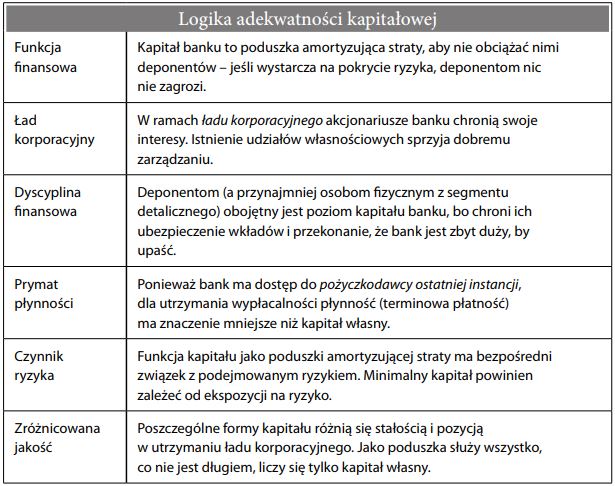

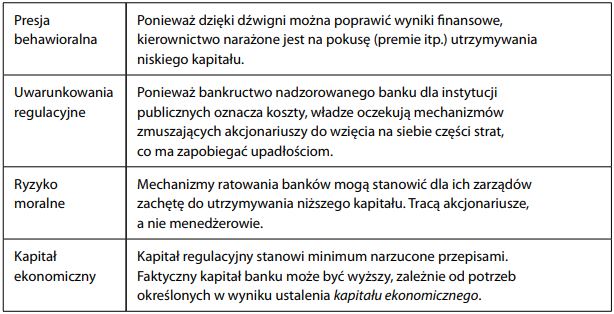

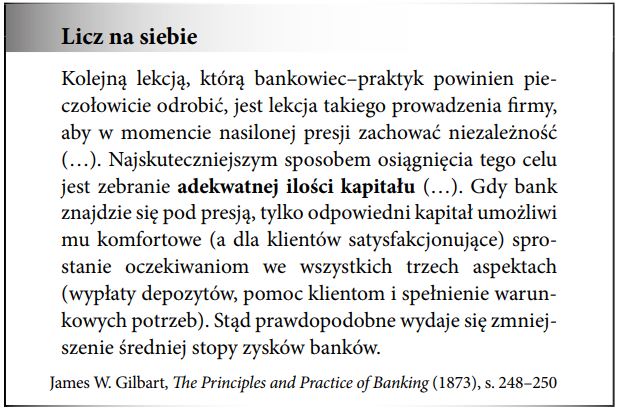

Wysokość kapitału własnego wystarczająca, aby uchronić go przed niewypłacalnością, spowodowaną niekorzystną sytuacją na rynku czy też błędnymi decyzjami. Kapitał ten niezbędny jest nie tylko do uniknięcia krachu banku, lecz także do podtrzymania zaufania do tej instytucji. W bankowości jest to kwestia o kluczowym znaczeniu, ponieważ model biznesowy zakłada korzystanie z większej niż w typowym przedsiębiorstwie dźwigni finansowej. W normalnych warunkach bank byłby zwykle w stanie działać bez żadnego kapitału. Jeśli tylko deponenci mieliby na tyle duże zaufanie do banku, aby nie wycofywać wkładów, jego działalność można by finansować wyłącznie cudzymi pieniędzmi (a nie ze środków banku). Dlatego kapitał banku musi być „adekwatny” – i tylko tyle. Jaka ilość kapitału jest wystarczająca? Tej kwestii zarządy banków zawsze poświęcały du- żo uwagi. Zanim wprowadzono zabezpieczenia takie jak pożyczkodawca ostatniej instancji czy ubezpieczenie wkładów, banki mogły liczyć tylko na siebie. Prawdziwemu sprawdzianowi były poddawane w czasach „presji”, tzn. recesji i ewentualnie wywołanej nią paniki (wybuchającej wobec upadłości niektórych banków). Aby przetrwać, banki potrzebowały dostatecznego kapitału (zob. poniższy cytat), który należało zainwestować w płynne rezerwy oraz w takie aktywa, z których można się było w każdej chwili wycofać. Chodziło o przetrwanie trudnego okresu. Wiadomo było, że kapitał ledwo wystarczający w okresie paniki stawał się w normalnych czasach zbędny. W dłuższym okresie musiało to prowadzić do zmniejszenia zysków akcjonariuszy. W dzisiejszych czasach adekwatność kapitałowa postrzegana jest w kontekście następujących czynników: