Dopasowywanie w bankowości

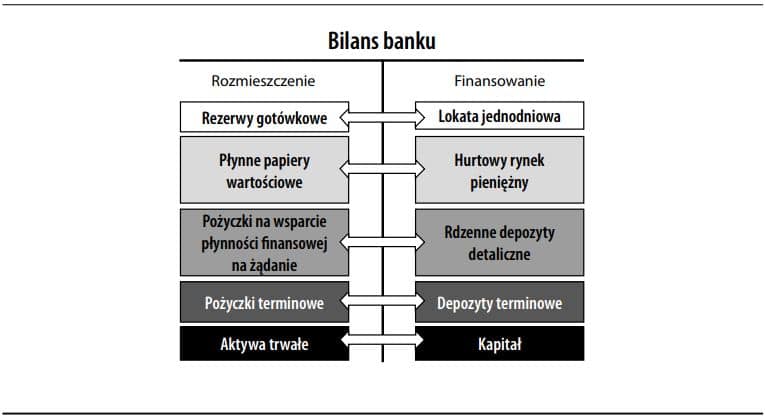

Abstrakcyjny opis działalności banków na poziomie „makro”. Udzielają kredytów i zarządzają portfelem aktywów o cechach podobnych do źródła ich finansowania, którym są zwykle depozyty. Proces dopasowywania aktywów do pasywów przez bank opiera się na fundamentalnej „zasadzie dopasowania”, obowiązującej w zarządzaniu finansami (zob. Kompendium terminów z zakresu finansów). Dla typowego kredytobiorcy utrzymywanie krótkoterminowych zobowiązań, którym jako źródło spłaty odpowiadają aktywa długoterminowe, byłoby niebezpieczne i mogłoby się skończyć bankructwem. Podobnym ograniczeniom podlegają banki. Depozyty – zwykle na żądanie, o zmiennym oprocentowaniu – są dopasowywane lub „przyporządkowane” do krótkoterminowych, płynnych, bezpiecznych aktywów w tej samej walucie. Bankowcy aranżują „przepływ” lub „pośredniczenie” w przekształcaniu zobowiązań depozytowych w odpowiednie aktywa. Ponieważ depozyty stanowią największą część dopływu pieniądza w gospodarce, dopasowanie jest bardzo ważną czynnością, którą zajmują się również instytucje publiczne. Doskonałe dopasowanie aktywów do pasywów będzie uwzględniało trzy zmienne:

- termin zapadalności: zobowiązania o takim samym terminie zapadalności

(tzn. spłaty) jak aktywa; - stopę procentową: aktywa i pasywa będą mieć proporcjonalne stopy zmienne

i stałe; - walutę: waluty aktywów będą się bilansować z walutami pasywów.

W świecie doskonałym cechy poszczególnych aktywów i zobowiązań byłyby identyczne. Nie istniałoby ryzyko niedopasowania. Jednakże działanie rynku pieniężnego powoduje, że nieczęsto możliwe jest ich tak dokładne dopasowanie. Na przykład rzadko kiedy możliwa jest natychmiastowa spłata kredytu, choćby nawet bank miał prawo jej zażądać. Zarazem jednak nie musi wcale dojść do sytuacji, w której trzeba będzie masowo wypłacać środki z depozytów, nawet tych na żądanie. Jeśli tylko nie wybuchnie panika, depozyty rdzenne zachowają stabilny, permanentny charakter. Bank, który idealnie dopasowałby aktywa do pasywów, stałby się de facto agentem deponentów, usiłującym czerpać zyski ze swoich usług, a nie ze zmian zachodzących na rynku.