Szczyt bańki (etap cyklu kredytowego)

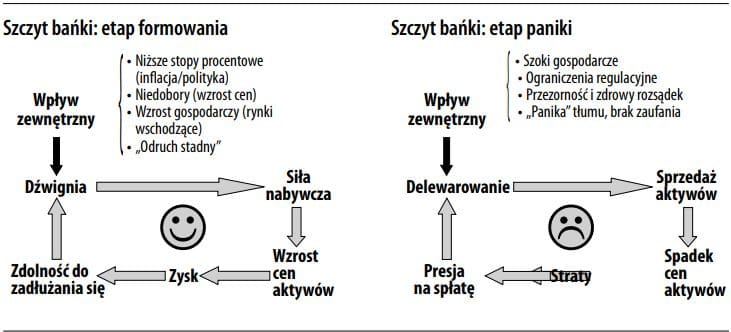

Przypadający na środek cyklu kredytowego okres, w którym bańki spekulacyjne osiągają swoje szczyty, a rynek jest nadzwyczaj rozchwiany. Przypomina on ciszę przed burzą. Wkrótce wybucha panika, w trakcie której wszyscy „rzucają się do wyjścia”, a ceny aktywów lecą na łeb, na szyję. To z kolei puszcza w ruch błędne koło, które zatrzymuje się dopiero po zakończeniu bolesnej korekty cen, drastycznej redukcji dźwigni i poniesieniu przez inwestorów dużych strat. Charakterystyczna dla szczytowego etapu cyklu kredytowego jest niepewność – wszyscy zadają sobie pytanie: „Czy to już?”. Wcześniej, zgodnie z teorią „poszukiwania kogoś naiwniejszego ode mnie” (liczą się nie fundamenty, ale nastrój na rynku), ceny napędza instynkt stadny inwestorów. Tylko ten, kto jest przezorny i wyczulony na sygnały ostrzegawcze, skorzysta z ostatniej szansy na opuszczenie pociągu pędzącego ku przepaści. Omawiany etap cyklu kredytowego po raz pierwszy pojawił się w modelu autorstwa amerykańskiego historyka finansów i ekonomisty Charlesa Kindlebergera (jego słynna książka Szaleństwo, panika, krach, po raz pierwszy opublikowana w roku 1978, obecnie doczekała się piątego wydania). Był to model predykcyjny, podobno oparty w dużej mierze na wcześniejszych teoriach niestabilności finansowej Hymana Minsky’ego. Z modelu wynikało, że cykl kredytowy ma charakter uniwersalny i przebiega w powtarzalny sposób.

Model Kindlebergera–Minsky’ego zgodny jest z doświadczeniami historycznymi, jak choćby „tulipomania” (okres spekulacji cebulkami tulipanowymi – czemuż by nie…) w siedemnastowiecznej Holandii czy też kryzysy finansowe powtarzające się w XIX stuleciu (zdarzały się tak regularnie, że trudno uznać je za jednorazowe „wpadki”). Gospodarka rynkowa wydaje się podatna na zakłócenia wynikające z cyklu kredytowego nawet pomimo istnienia banku centralnego w roli pożyczkodawcy ostatniej instancji oraz polityki interwencji ekonomicznej w duchu Keynesa; ostatni przykład to kryzys kredytowy lat 2007–2009.

Zjawisko to jest widoczne szczególnie na rynku nieruchomości, podatnym na entuzjazm spekulacyjnych baniek i rozpacz po ich pęknięciu. Przykłady stanowią: Skandynawia pod koniec lat 80. XX wieku, Japonia i inne kraje azjatyckie w latach 1985–2000, USA, Hiszpania, Irlandia i Wielka Brytania w latach 1996– 2006, a także najprawdopodobniej Chiny lat 2009–2012. Niekończący się cykl kredytowy to wyzwanie wobec wiary w teorie o racjonalności osób podejmujących decyzje, zasadniczej skłonności rynków do poszukiwania równowagi oraz wydajności wynikającej z hipotezy o rynkach efektywnych. Jeśli cykl kredytowy można dostrzec, dlaczego gracze rynkowi nie przewidują jego rozwoju i zamiast tego padają jego ofiarą? Dlaczego jesteśmy wszyscy takimi frajerami? Odpowiedź wiąże się prawdopodobnie z działaniem kilku sił. Swoją rolę do odegrania mają zwierzęce instynkty i zachowania opisywane w teorii finansów behawioralnych (krótkowzroczność itp.). Może też chodzić o zwykły instynkt stadny. Prezes Citigroup wygłosił pewnego razu w obecności dziennikarza „Financial Times” okryty później złą sławą bon mot: „Póki gra muzyka, musisz tańczyć. My wciąż tańczymy” (10 lipca 2007 r.). Wypowiedź ta natchnęła to pismo do późniejszej refleksji, że „bankowcy są jak gangsterzy – po prostu ich ponosi” (13 lutego 2008 r.). Trzeba też dodać, że ponieważ banki same napędzają cykl kredytowy, winą obarczyć można obowiązujący w tych instytucjach system zachęt (zob. wynagrodzenia bankowców) i ryzyko moralne (podejmujący ryzyko). Dla społeczeństwa większym problemem jest to, że potężne siły sterujące rynkiem finansowym mogą zagrozić realnej gospodarce. W nowoczesnych gospodarkach stanowi to uzasadnienie interwencji władz jako pożyczkodawcy ostatniej instancji, mającego przywrócić spokój i odbudować zaufanie na rynku. Ratowanie niewypłacalnych instytucji tłumaczymy sobie tym, że „rynek posunął się za daleko” i że zanim otrzeźwieje, trzeba go ustabilizować. Interwencja w rynek stanowi jednak przeszkodę dla bardzo potrzebnego (choć bolesnego) dostosowania gospodarki; zniechęca do dyscypliny finansowej, zwiększając ryzyko moralne. W dłuższym okresie jeszcze bardziej szkodliwy jest efekt w postaci inflacji, której kumulacja może wyrządzić większe szkody niż sam cykl kredytowy (zob. poniższy cytat). Wniosek dla uczestników rynku i władz jest taki, że zamiast unikać cyklu, trzeba łagodzić jego skutki. Skoro musimy żyć z zakłóceniami wywoływanymi przez cykl kredytowy, do radzenia sobie z nim potrzebne są sprawne mechanizmy (np. bankowość użyteczności publicznej, bariery, instytucje finansowe o znaczeniu systemowym, polityka rezerw antycyklicznych prawo do bankructwa itp.)

Fundamentalne wady

Procesy destabilizacji finansowej są nieodłączną częścią każdej zdecentralizowanej gospodarki kapitalistycznej; kapitalizm ma zatem fundamentalne wady, lecz destabilizacja

finansowa nie musi prowadzić do wielkiego kryzysu. „To” nie musi się stać. Posługując się slangiem, powiedzielibyśmy, że gospodarce USA „się przyfarciło”, gdy końcowym efektem

polityki New Deal i późniejszych zmian okazało się znaczne powiększenie administracji publicznej, a także utworzenie struktur służących regulacji rynku i ingerencji w procesy finansowe (różnoraka ochrona ze strony pożyczkodawcy ostatniej instancji). (…) [Rozwiązania te doprowadziły jednak do] zbudowania systemu narażonego na inflację, w którym konwencjonalne działania nakierowane na jej opanowanie uruchamiają proces deflacji długu; on z kolei, jeśli się go nie przerwie, doprowadzi do głębokiego kryzysu. Jest teraz jasne, że musimy uformować taki system instytucji i interwencji, który bez powodowania uporczywej inflacji umożliwi okieł- znanie dążenia rynku do finansowej samozagłady i do wywoływania głębokich kryzysów.

Hyman Minsky, Can “It” Happen Again?, 1982, s. VII-VIII