Konwencja bazylejska

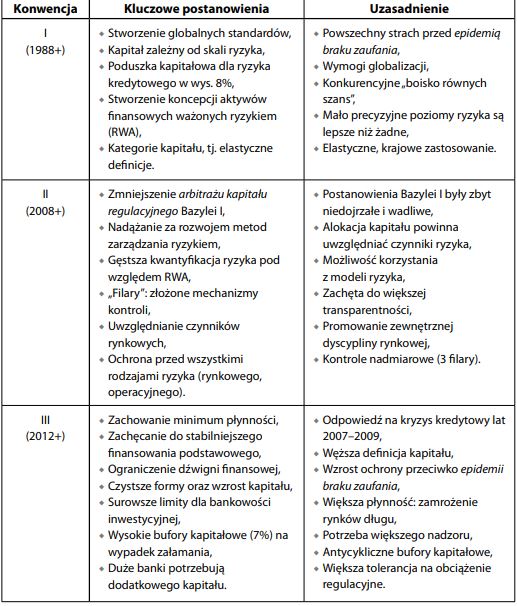

Ogół międzynarodowych regulacji bankowych ogłoszonych w 1988 roku przez komitet bazylejski (patrz: Komitet Nadzoru Bankowego w Bazylei). Jej celem było ustalenie minimalnych poziomów kapitału bankowego, co miało być głównym buforem chroniącym przed krachem banku. Początkowo konwencja bazylejska stanowiła odpowiedź na powszechne przekonanie, że globalny system finansowy wymaga ustalenia wspólnych, ogólnie obowiązujących zasad, ponieważ globalne ryzyko jest siecią naczyń połączonych. Kolejnym motywem w świecie dostępnej dla wszystkich deregulacji była koncepcja „równych szans” pozwalająca wszystkim bankom konkurować na tych samych warunkach (przedmiotem troski były wówczas banki japońskie posiadające słabo uregulowaną strukturę). Konwencja bazylejska to właściwie zestaw wytycznych, które w poszczególnych krajach wdrażane są na różne sposoby (jest to jedno z kilku ograniczeń leżących u podstaw konwencji). Konwencja bazylejska rozwijała się w trzech etapach:

Wszystkie banki mają wspólny interes w realizacji podstawowych postanowień konwencji bazylejskiej. Większość politycznie poprawnych szefów banków opisuje proponowane rozwiązania jako „krok w dobrą stronę” lub „dobry początek” (jak ujął to Ranson: „ganią, dając zbyt skąpe pochwały”, s. 652). Konwencja przeszła jednak fazę trudności i ograniczeń, budziła nawet kontrowersje. Ponieważ postanowienia Bazylei I oferowały kruche, jeśli nie surowe mechanizmy regulacyjne, nie przyczyniły się one w zbyt dużym stopniu do wyeliminowania krachów bankowych, które w dalszym ciągu się zdarzały (np. azjatycki kryzys finansowy z lat 1997–1999). Bazylea II nie była w stanie zapobiec kryzysowi kredytowemu z lat 2007–2009. Co więcej, wskaźnik kapitałowy stracił wystarczającą wiarygodność, a organy regulacyjne postanowiły go wzmocnić, mierząc dźwignię finansowania na podstawie dosyć „surowych” współczynników bez ważenia ryzykiem. Jak każdy nadzór regulacyjny, Bazylea I była narażona na „rozgrywki” między stronami (zachowanie nazywane arbitrażem kapitału regulacyjnego). Bazylea II jest kosztowna i złożona. Postanowienia Bazylei III, które w dalszym ciągu są przedmiotem prac, budzą kontrowersje, ponieważ mogą nieść ze sobą ryzyko „nadmiaru legislacyjnego”. Co najistotniejsze, uregulowania prokapitałowe mogą być słabym płaszczem ochronnym przed kryzysem finansowym, kiedy to płynność, a nie kapitał, jest najbardziej poszukiwanym zasobem. JP Morgan Chase Bank jest prawdopodobnie bankiem o największym kapitale na świecie, a jednak w obliczu kryzysu musiał pogodzić się z szukaniem pomocy u pożyczkodawcy ostatniej instancji (patrz: cytat poniżej)

Tu gwarancji nie przyznamy

Postanowienia konwencji bazylejskiej były produktem transparentnego, przemyślanego, świadomego oraz profesjonalnego procesu. Szereg propozycji podano do wiadomości publicznej, efekty ilościowe zostały przebadane, a propozycje odpowiednio dopracowane; prace prowadzili prawdziwi eksperci w swoich dziedzinach. Wszystkie nowe wymogi prawne w sposób zasadniczy zwiększą bezpieczeństwo i niezawodność dużych instytucji finansowych w Stanach Zjednoczonych oraz zmniejszą ryzyko systemowe i szkody gospodarcze. Bez względu na powyższe, żadne uregulowania prawne, a nawet ich nadmiar, nie zagwarantują całkowitego wyeliminowania ryzyka finansowego. Tak długo, jak długo system finansowy opiera się na zasadzie, że jedna grupa ludzi pożycza drugiej pieniądze, a są to filary każdego systemu finansowego, ryzyko paniki będzie możliwym scenariuszem. Zawsze będzie również istniała potrzeba, by państwo występowało w charakterze pożyczkodawcy ostatniej instancji, który zapewnia płynność wypłacalnym instytucjom finansowym doświadczającym krótkoterminowych problemów z płynnością. Właśnie po to w 1913 roku otworzono okno dyskontowe Rezerwy Federalnej. Chociaż podczas kryzysu JP Morgan Chase posiadał wysoki kapitał, skorzystaliśmy z programów płynnościowych oferowanych przez Rezerwę Federalną w momencie, gdy krótkoterminowe finansowanie okazało się niedostępne dla żadnej firmy za jakąkolwiek cenę, bez względu na jakość kredytu.

Zeznanie Barry’ego Zubrowa, dyrektora ds. ryzyka, JP Morgan Chase & Co., przesłuchanie przed Komisją Finansów, 16 czerwca 2011 r.