Szukasz zysku wyższego niż na obligacjach i boisz się zmienności funduszy akcji. Wybierz Investor Zrównoważony lub Investor Zabezpieczeń Emerytalnych. Dobrze dobrana kombinacja akcji i obligacji od lat zapewnia im nagrody i wyróżnienia za wyniki inwestycyjne. Nasza oferta jest idealnym rozwiązaniem dla inwestorów, którzy chcą skutecznie pomnażać swoje oszczędności.

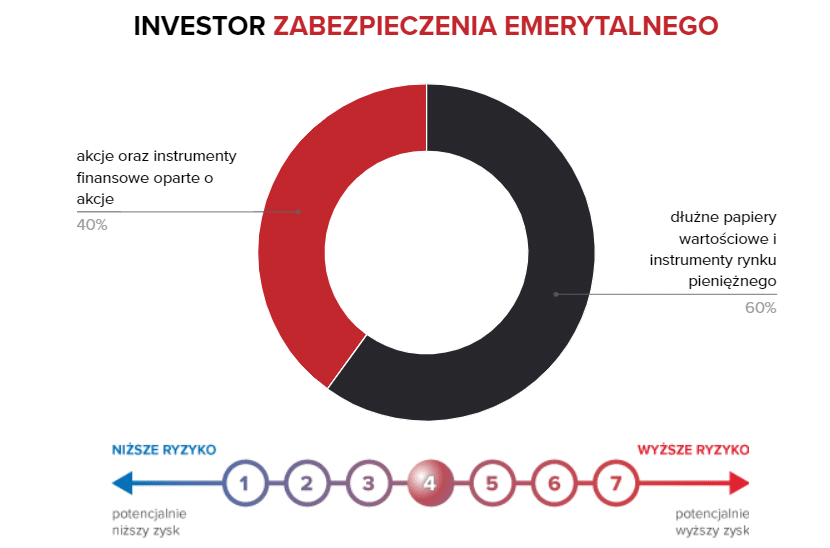

Investor Zabezpieczenia Emerytalnego

Dane historyczne pokazują, że najlepsze wyniki dają zdywersyfikowane portfele inwestycyjne z akcjami w długim okresie. Zrównoważony Inwestor i Inwestor w Emerytalne Papiery Wartościowe to subfundusze mieszane. Oznacza to, że część środków inwestowana jest w akcje spółek giełdowych, a część w obligacje i instrumenty rynku pieniężnego o niższym ryzyku inwestycyjnym. Takie połączenie ma na celu zapewnienie inwestorom stopy zwrotu wyższej niż w przypadku funduszy obligacyjnych w perspektywie długoterminowej, przy jednoczesnym ograniczeniu zmienności, na którą narażone są fundusze wyłącznie akcyjne. Wybór subfunduszu zależy od preferencji co do oczekiwanej stopy zwrotu.

Investor Zabezpieczenia Emerytalnego inwestuje do 40% swoich aktywów w akcje. Jest to dobre rozwiązanie dla inwestorów, którzy chcą wykorzystać długoterminowy potencjał giełdy, ale ograniczyć krótkoterminową zmienność.

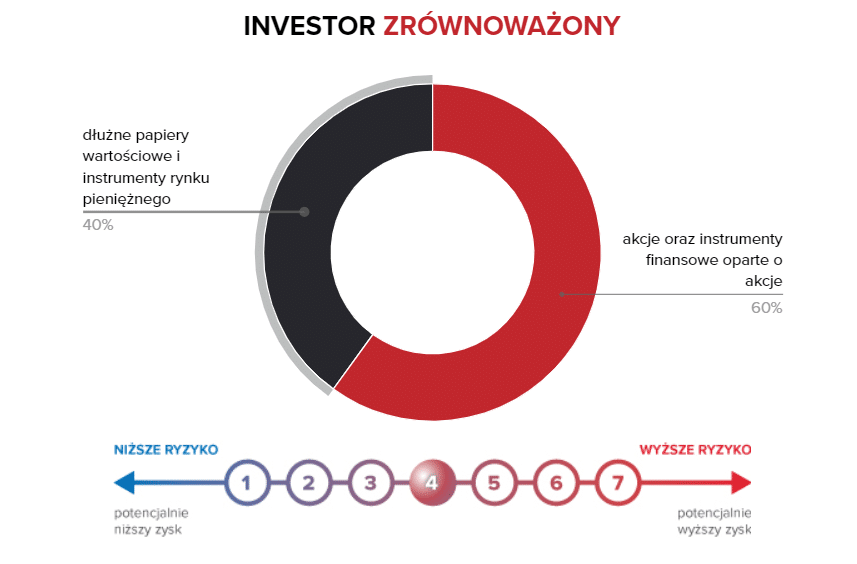

Investor Zrównoważony

Investor Zrównoważony inwestuje w akcje do 60% swoich aktywów. Pozwala to na większe wykorzystanie długoterminowego potencjału rynku akcji, ale kosztem większej możliwej zmienności.

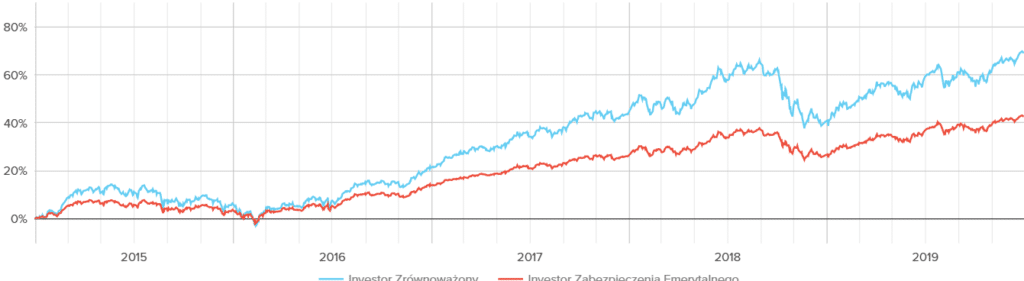

Wzrost wartości jednostek funduszy w okresie 5 lat

ŹRÓDŁA SUKCESU

Skuteczność funduszy potwierdzają osiągnięte wyniki oraz fakt, że zarówno Investor Zrównoważony, jak i Investor Zabezpieczeń Emerytalnych posiadają najwyższą ocenę przyznawaną przez Online Analysis nie tylko na podstawie osiągniętego zysku, ale również jego powtarzalności.

Właściwa selekcja

Inwestujemy w firmy, a nie w akcje. Nie wszystkie firmy naturalnie wykorzystują swoje zasoby lub możliwości rynkowe w równym stopniu. Podstawą strategii naszych funduszy jest analiza rynku i wybór spółek o najlepszych perspektywach, najszybciej rozwijających się w określonych fazach cyklu gospodarczego.

Dywersyfikacja

Wybieramy nie tylko najlepsze polskie firmy, ale także firmy notowane na innych rynkach. Dzięki nim naszymi atutami są firmy z sektorów wzrostowych, które nie są obecne na warszawskiej giełdzie, a także firmy globalne, bardziej odporne na zawirowania na rynkach lokalnych.

Konsekwencja w działaniu

Utrzymujemy stały kontakt z firmami, w które zainwestowaliśmy. To właśnie na podstawie oceny pracy zarządu i skuteczności realizacji strategii weryfikujemy spółki z naszego portfela. Wierzymy, że dobrze zarządzane spółki o przemyślanej strategii przyniosą zyski niezależnie od krótkoterminowych wahań koniunktury gospodarczej.