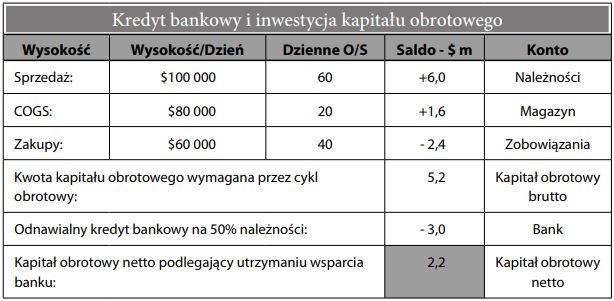

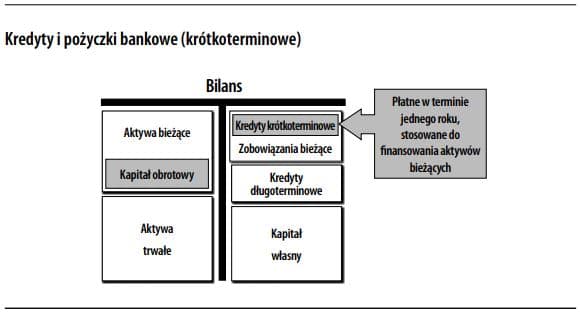

Przedsiębiorstwa zazwyczaj wykorzystują kredyty i pożyczki bankowe w dwóch celach: finansowania aktywów obrotowych jako część cyklu obrotowego w kapitale obrotowym oraz finansowania aktywów trwałych jako część nakładów kapitałowych. Rola kredytów i pożyczek bankowych w finansowaniu działalności przedsiębiorstw jest najbardziej znacząca w małych i średnich przedsiębiorstwach (MSP). Duże korporacje posiadające klasyfikację kredytową (rating) skłaniają się ku wydawaniu obligacji i/lub handlowych papierów wartościowych, które eliminują zyski pośrednie i są tańszym źródłem finansowania. Z kolei MSP są bardziej zależne od finansowania bankowego pod względem dostępu do kapitału. Kiedy bank finansuje aktywa trwałe, udzielając pożyczek terminowych, działa po prostu jak każda inna instytucja finansowa. Jest to jeden z powodów, dla których banki historycznie weszły na rynek finansowania aktywów, jako uzupełnienie do ich głównej działalności pożyczek krótkoterminowych. Unikalna rola banków komercyjnych polega na udzielaniu krótkoterminowych kredytów odnawialnych. Kiedy pożyczki krótkoterminowe są odnawiane, spłacane muszą być tylko odsetki. Płatność należności głównej jest stale odraczana. Bank może pozwolić, aby należna kwota główna rosła wraz z przedsiębiorstwem. Jeżeli takie relacje zostaną utrzymane, firma może inwestować mniej swoich zasobów w kapitał obrotowy:

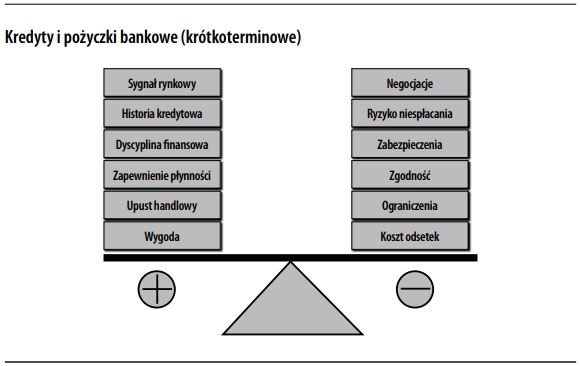

Jako posiadacze sald depozytowych, banki mogą „obserwować” transakcje w cyklu obrotowym i tym samym problem informacji asymetrycznych (zob. konto bieżące) zostaje rozwiązany. Pożyczkobiorcy mogą wykorzystywać kredyty i pożyczki bankowe jako stałe źródło kapitału, jeżeli tylko ich bank ma zaufanie do przedsiębiorstwa. To zdobywanie zaufania nie różni się zasadniczo od sytuacji, mgdy banki starają się pozyskać zaufanie deponentów. Pożyczki odnawialne są zgodne z zasadą dopasowywania finansowego. Jak zostało uznane już dawno (zob. cytat poniżej), kwota kapitału udziałowego pokryta przez finansowanie bankowe zostaje uwolniona i może zostać przeznaczona na inne cele. Gospodarki wspierane finansowaniem bankowym mają większy majątek trwały, a w konsekwencji lepiej prosperują. Tymczasem monitoring banku pełni ważną funkcję portiera/dozorcy, nakładając zdrową dyscyplinę finansową na przedsiębiorstwa.

Uprzywilejowani

Banki w znaczącym stopniu przyczyniły się do zwiększenia potencjału handlowo-przemysłowego Szkocji (s. 265). Inaczej rzecz się ma w Londynie, gdzie kupiec, by zapłacić za towary, które kupił na kredyt, zawsze musi mieć przy sobie pokaźną sumę gotówki, albo we własnym kufrze, albo też w sejfie swojego bankiera, który nie daje mu żadnego oprocentowania. W Edynburgu natomiast, pieniądze kupców nie leżą bezczynnie, lecz same na siebie pracują (s. 264). Przy takich samych nakładach szkocki przedsiębiorca, o ile zachowa roztropność, może zgromadzić więcej towarów niż kupiec londyński, a przez to wypracować wyższy zysk i dać stałe zatrudnienie większej liczbie robotników, którzy przygotują te dobra do wypuszczenia na rynek. Tak to właśnie kraj czerpie korzyści z rzemiosła bankowego (s. 265).

Cytaty wybrane z: Adam Smith, The Wealth of Nations, t. II, (1776)