Obligacja hipoteczna

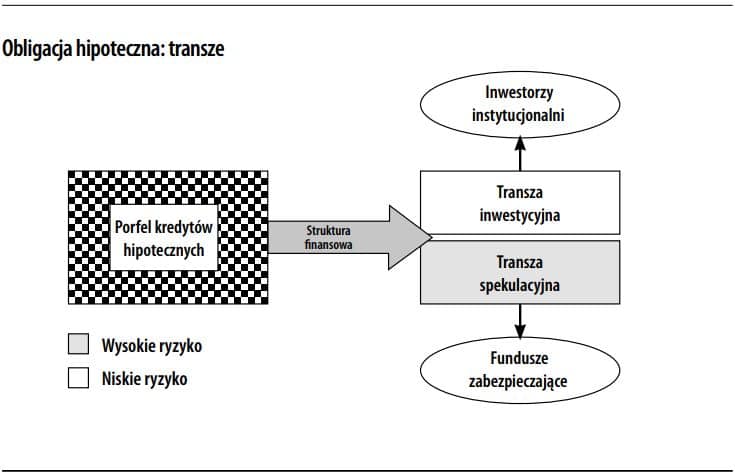

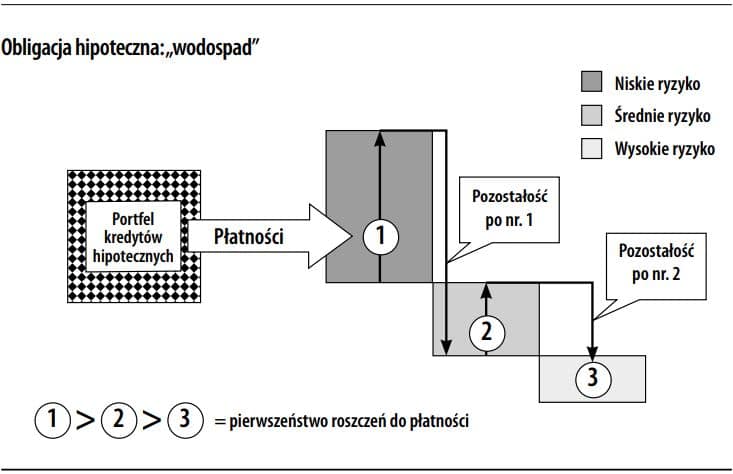

Rodzaj papierów wartościowych zabezpieczonych aktywami, składających się z różnorodnych kredytów hipotecznych, w których przepływ gotówki jest podzielony na transze o różnym priorytecie zapłaty (tzw. struktura „wodospadu”), następnie dopasowany do inwestorów na podstawie apetytu na ryzyko. Początkowo struktura obligacji miała na celu zaadresowanie ryzyka wcześniejszej spłaty do solidnych hipotekariuszy. Następnie rynek uległ przemianie, koncentrując się na hipotekariuszach o podwyższonym ryzyku, w tzw. drugiej kategorii. Obligacja hipoteczna jest być mo- że inteligentną innowacją finansową, która polega na wykorzystywaniu procesu sekurytyzacji w celu zwiększenia dostępności kredytów dla osób prywatnych i tym samym obniżenia kosztu zadłużenia ponoszonego przez konsumentów amerykańskich (dzięki czemu mogli wydawać więcej i stymulować gospodarkę). Niestety model „udzielić i sprzedać” zawierał elementy ryzyka moralnego, co mogło prowadzić do nadużyć wynikających z niedbałości o gwarancje i kompleksową analizę ekonomiczno-finansową. Prawdziwym zagrożeniem stworzonym przez obligacje hipoteczne było wykorzystywanie ich jako składników do preparowania zabezpieczonych dłużnych instrumentów finansowych (CDO), toksycznych aktywów leżących u podstaw kryzysu kredytowego lat 2007–2009.

Maszynka do robienia pieniędzy

Stworzenie rynku obligacji hipotecznych rozszerzyło wpływ Wall Street na zupełnie nowy obszar – zadłużenie zwykłych Amerykanów. Na początku nowa maszynka do produkcji obligacji skupiała się na bardziej wypłacalnej połowie społeczeństwa amerykańskiego. Obecnie, kiedy rynek hipoteczny obejmuje też Amerykanów z niższą zdolnością kredytową, znalazła nowe źródło rozwoju w długach mniej wypłacalnej połowy.

Michael Lewis, Wielki szort, 2010, s. 6