W poprzednim artykule z cyklu o Price Action pisałem nieco o trendach oraz ich identyfikowaniu. Dziś skupimy się bardziej na świecach i formacjach świecowych, które spotkamy w trakcie trendów, szczególnie tych w punktach zwrotnych. Co do zasady świecę japońską charakteryzuje pięć podstawowych parametrów: otwarcie, zamknięcie, szczyt i dołek, a także czas formowania. Z tych parametrów wywodzimy pochodne wartości, jak korpus (zakres od zamknięcia do otwarcia), kierunek (relację zamknięcia do otwarcia), zakres (odległość między szczytem i dołkiem), momentum (stosunek zakresu do czasu), knoty (dystans między wartością maksymalną i minimalną, a zamknięciem i otwarciem), itd. Te wszystkie parametry i pochodne będą dla nas istotne w trakcie analizy Price Action i będą dotyczyły formacji, które tu przedstawię.

Okazuje się, że także relacja jednej świecy do drugiej będzie istotna – następująca względem poprzedniej. Luka między świecami powstaje kiedy otwarcie świecy następującej odbiega od ceny zamknięcia poprzedniej – czasem punktem odniesienia jest ekstremum, czyli otwarcie świecy następującej powinno znajdować się powyżej lub poniżej min./max. poprzedniej świecy (zależy od źródła). Istotne będą także inne warianty, jak np. czy świeca następująca zamknęła się powyżej maksimum albo poniżej minimum poprzedniej świecy (kontynuacja), a także czy świeca następująca przebiła sygnał transakcyjny w kierunku strat (tzw. negacja).

Temat Price Action jest znacznie głębszy i bardziej rozbudowany niż wielu traderów sądzi, dlatego w tym artykule przedstawię tylko najważniejsze formacje i aspekty wiążące się z PA.

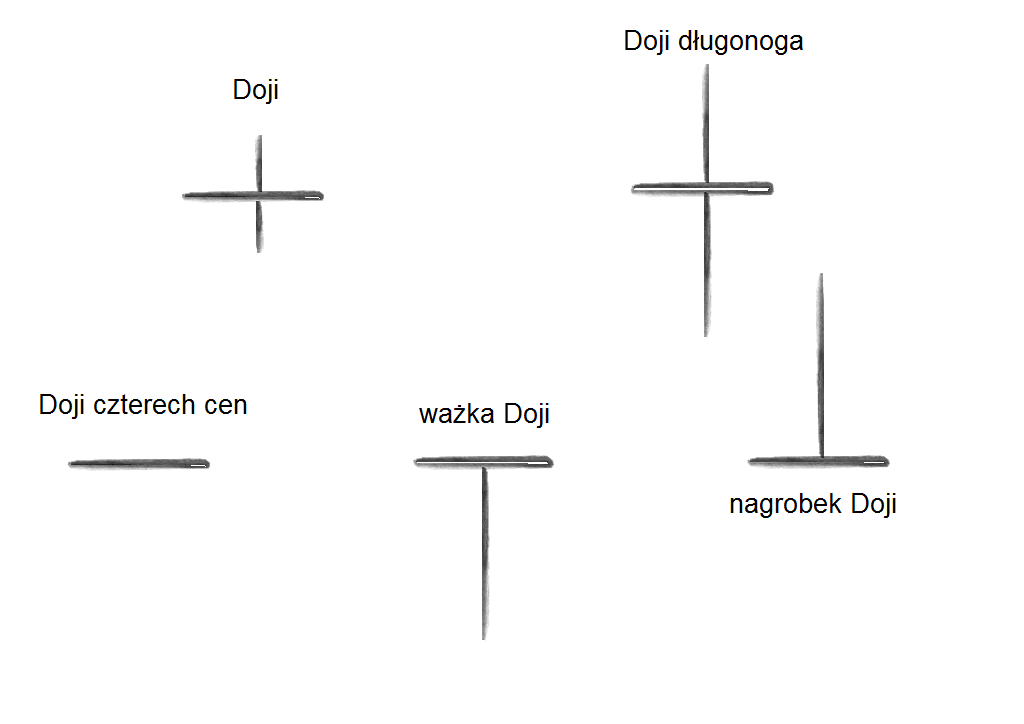

Doji

Doji to świeca nie posiadająca korpusu lub posiadająca korpus minimalnych rozmiarów. Oznacza to, że cena zamyka przedział czasowy bardzo blisko otwarcia – idealnie na tym samym poziomie, jednakże na rynku Forex z kwotowaniami 5 cyfr po przecinku jest to szalenie rzadkie. Na FX można przyjąć, że korpus nie przekraczający 5-10% zakresu to korpus Doji (szerokie ujęcie). Dla osób konserwatywnych może to być max 1-2 pipsy (10-20 ticków). Knoty Doji są z reguły krótkie, choć wyróżnia się także:

- Doji długonogą, gdzie oba knoty są długie

- Doji czterech cen, która nie posiada knotów

- nagrobek Doji, gdzie tylko górny knot jest długi

- ważka Doji z długim dolnym cieniem

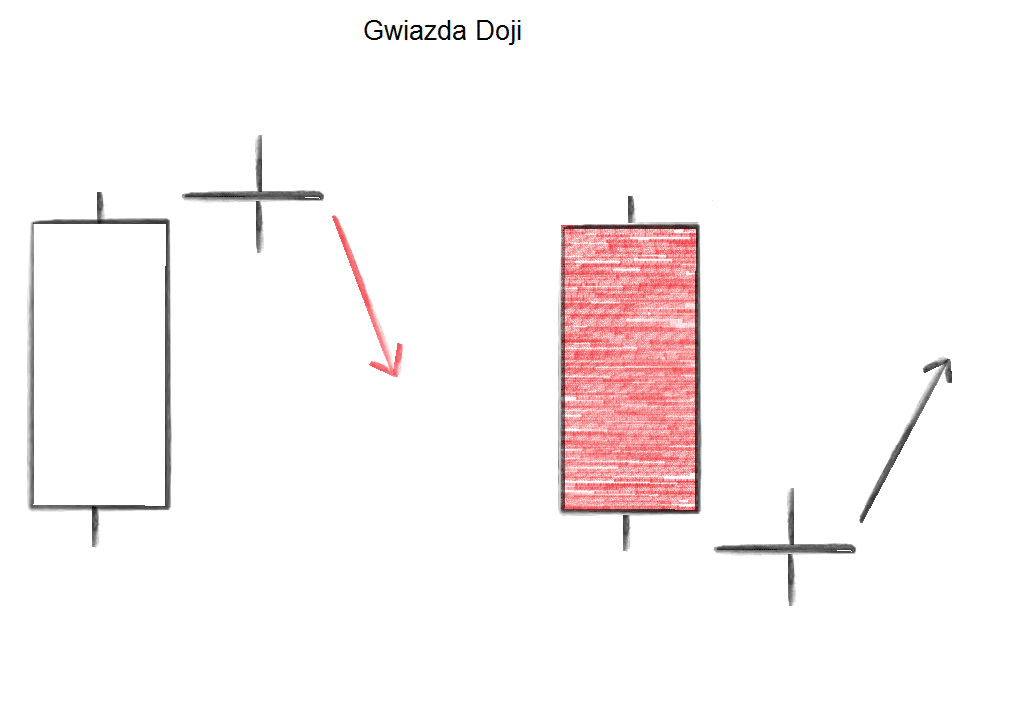

Doji sugeruje co do zasady niezdecydowanie rynku, jednak w formacjach dwóch linii może zwiastować także odwrócenie krótkoterminowego kierunku ruchu ceny – np. może zwiastować korektę w trendzie, lub powrót do trendu, jeśli wystąpiła na końcu korekty. Przykład: Gwiazda Doji oraz Krzyż Harami (na FX rzadziej spotykany, występuje głównie na rynkach akcyjnych i terminowych).

Jak rozgrywać Doji? Ponieważ świeca świadczy o niezdecydowaniu, wielu traderów nie wykorzystuje jej jako samoistnego sygnału otwarcia pozycji, a ustawiają zlecenia oczekujące na wybicie ekstremum świecy – najlepiej w kierunku trendu. Takie rozegranie naraża jednak inwestora na sytuację, w której rynek nie zdecyduje się na obranie kierunku mimo wzrostu zmienności w trakcie kolejnej świecy, czyli jednocześnie przekroczy maksimum oraz minimum Doji będącej naszym sygnałem. W takim wypadku poniesiemy stratę.

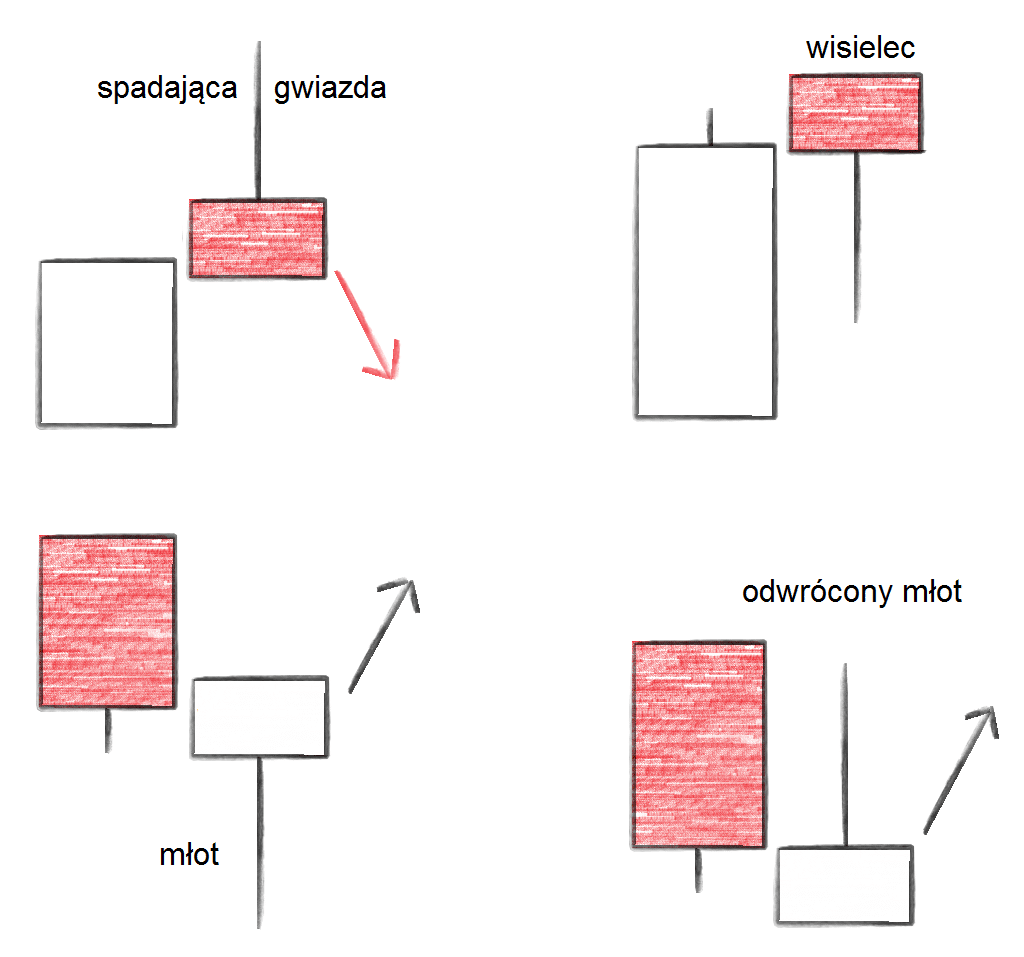

Pinbar

Świece pinbar charakteryzują się stosunkowo małym korpusem i długim jednym knotem (od 2-krotności korpusu wzwyż), przy czym drugi knot jest marginalny (źródła różnie podają: do 5% zakresu bądź nie większy od korpusu), a najlepiej kiedy drugi knot nie występuje wcale. Świeca pinbar świadczy z reguły o silnej kontrze na rynku i dlatego ważne jest, żeby zakres świecy był wyraźnie większy niż średnia z ostatniego okresu. Malutki pinbar w trakcie spokojnego dnia jest praktycznie nic nieznaczący. Informacja o tak silnym ruchu z ekstremum świecy sugeruje z reguły zmianę kierunku ruchu – korektę w trendzie wzrostowym, lub kontynuację trendu po korekcie. Przy czym pinbary przyjmować mogą różną formę:

- spadająca gwiazda, po ruchu wzrostowym

- młot, po ruchu spadkowym

- odwrócony młot, po ruchu spadkowym

- wędka, podobna do młotka, jednakże z dłuższym knotem

- wisielec, po ruchu wzrostowym – bywa mylony z sygnałem kontynuacji trendu, szczególnie jeśli ma wzrostowy korpus, kiedy tak naprawdę jest zakwestionowaniem trendu, gdyż testuje popyt na niższych poziomach cenowych

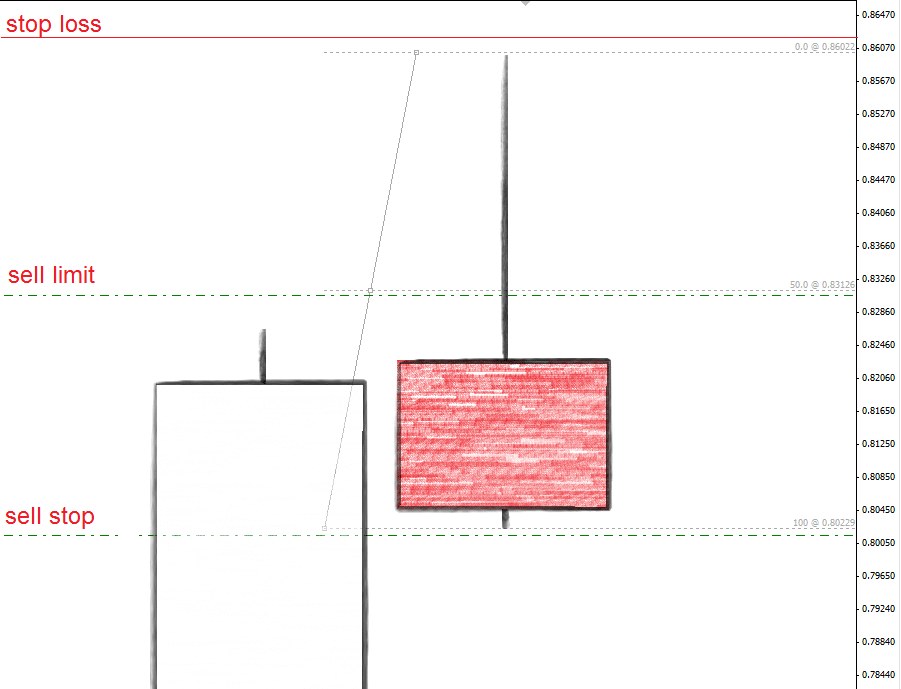

Istnieją trzy podstawowe sposoby rozgrywania świec pinbar tego typu:

- sprzedaż po cenie rynkowej na otwarciu kolejnej świecy, albo zlecenie z limitem w tuż przy cenie zamknięcia

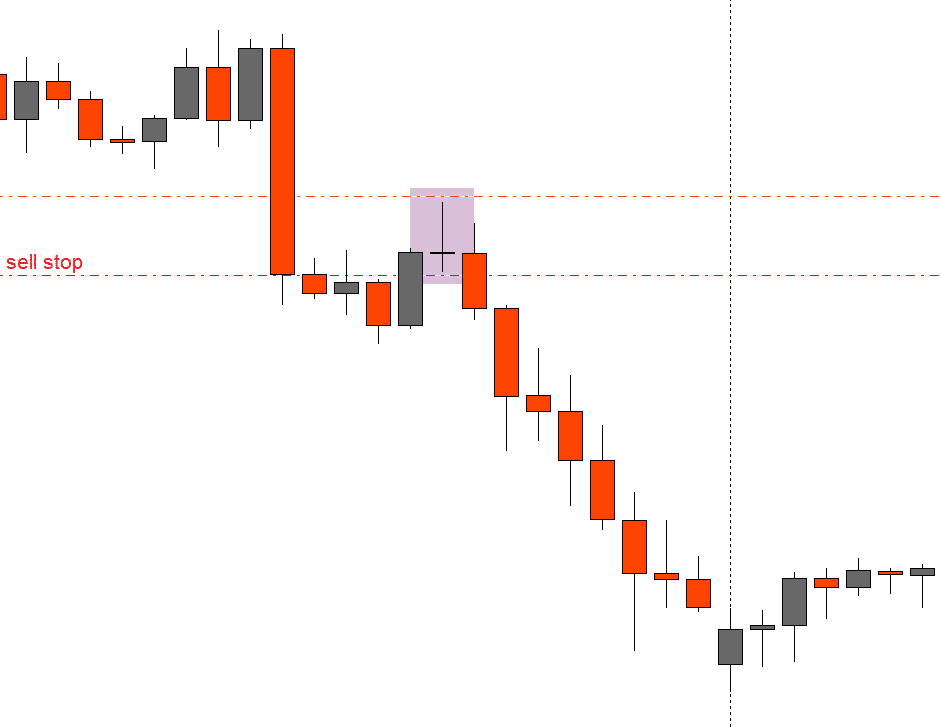

- ustawienie zlecenia oczekującego ‘stop’ poza ekstremum świecy pinbar w oczekiwaniu na obranie kierunku przez rynek – zauważ, że w tym wypadku zlecenie stop loss będzie odległe

- ustawienie zlecenia oczekującego ‘limit’ w połowie świecy pinbar – zauważ, że w tym przypadku zlecenie stop loss będzie dwukrotnie bliżej, jednak maleje szansa na wejście w rynek, gdyż cena nie musi sięgnąć po nasze zlecenie

Często połowa długiego knota działa również jako poziom wsparcia/oporu – mając tę wiedzę, możemy wyraźnie skrócić nasze zlecenie Stop Loss, jednakże w tym przypadku wyraźnie rośnie ryzyko wyrzucenia z rynku i potencjalnie zyskownej transakcji.

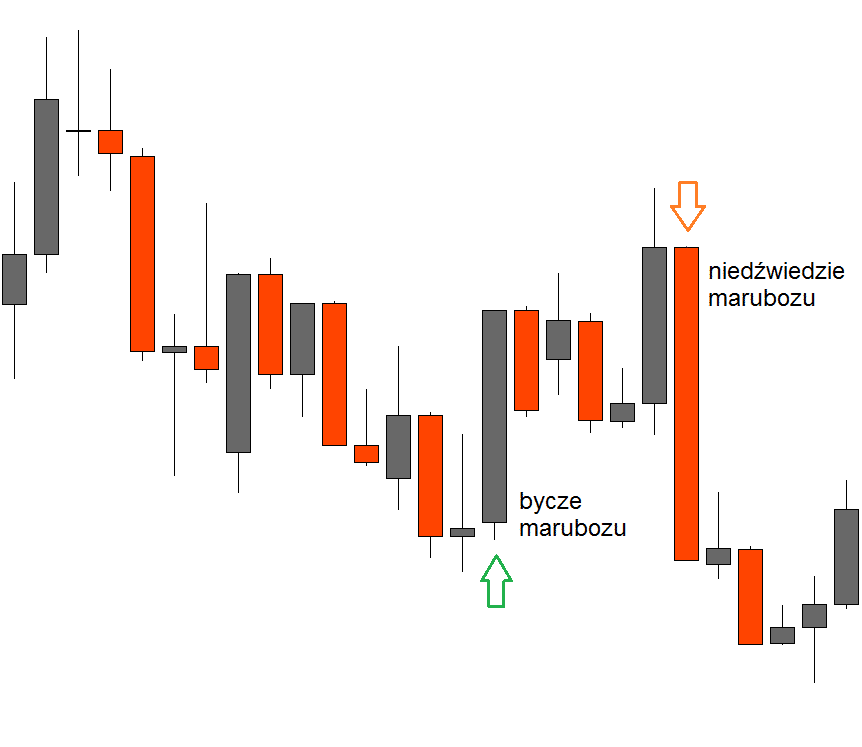

Marubozu

Tzw. ‘łysa głowa’ lub ‘łysa świeca’, to świeca bez knotów – w źródłach przyjmuje się czasem szerzej, że wystarczy brak jednego knota. Na rynku FX bardzo rzadko zdarza się, że świeca nie ma knota w ogóle (przy kwotowaniach 5 cyfrowych już 1 tick tworzy knot), a zatem możemy przyjąć, iż minimalny knot nie zaburza wydźwięku świecy. Głównym przesłaniem Marubozu jest dominacja jednej strony rynku nad drugą. Świeca taka powstaje, gdy od początku do samego końca przedziału czasowego króluje albo popyt (bycze Marubozu), albo podaż (niedźwiedzie Marubozu) i praktycznie brak jest oporu z drugiej strony. Świeca marubozu powinna być tzw. świecą długą, tzn. wyraźnie przekraczać swoim zakresem średni zakres świec z ostatniego okresu.

Jak rozgrywać Marubozu? Zwykle traderzy limitują się po cenie zamknięcia – w handlu sesyjnym – lub otwierają transakcje po cenie rynkowej na otwarciu kolejnej świecy. Warto zauważyć, że 50% świecy jest dobrym poziomem wsparcia oporu. Gdybyśmy chcieli otworzyć zlecenie w okolicy zamknięcia marubozu i postawić zlecenie Stop Loss po przeciwnej stronie świecy, to z reguły nasz SL będzie bardzo duży, ponieważ Marubozu jest sygnałem przede wszystkim, gdy jest świecą długą.

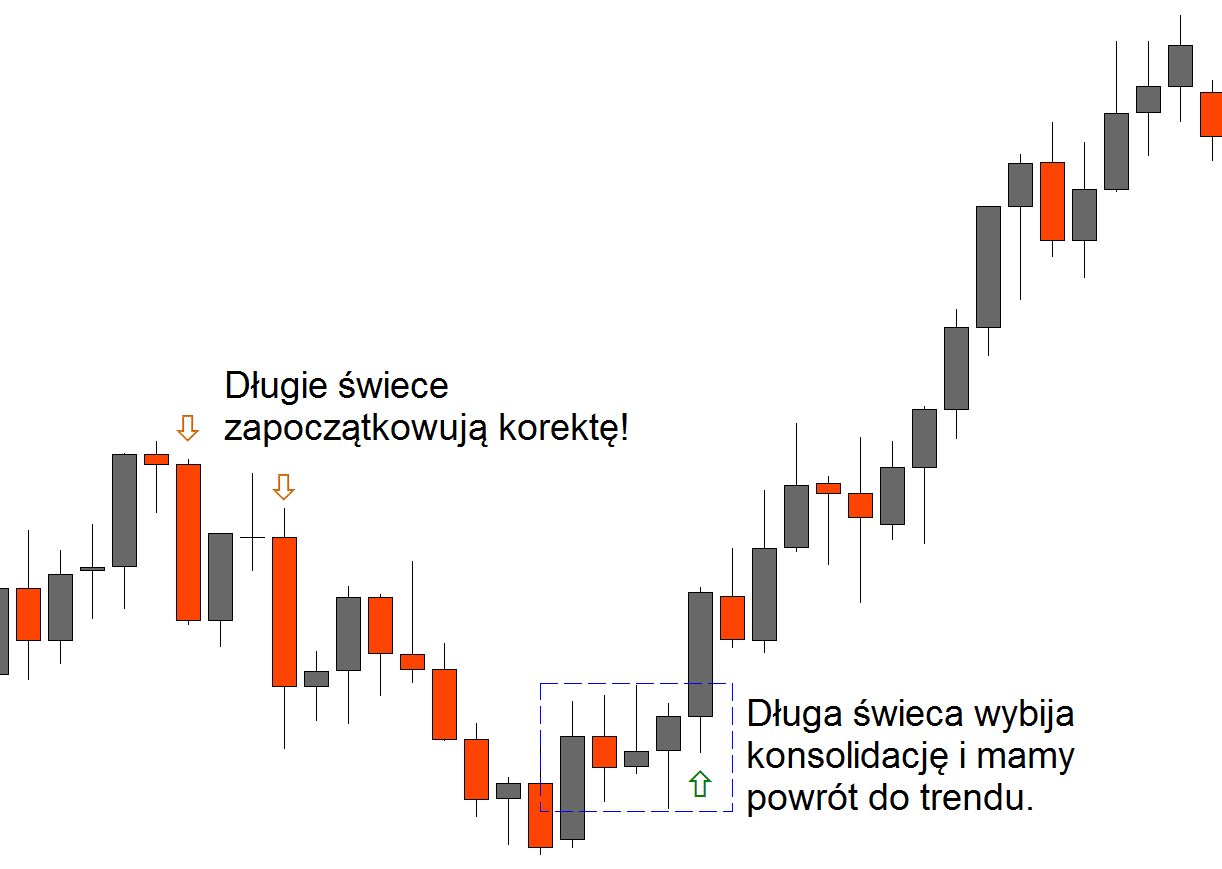

Momentum (świeca długa)

Świeca z knotami, której postać dominuje długi korpus. Świece momentum, bądź inaczej impulsy, dostarczają informację, że coś dzieje się na rynku, powstaje wyraźna nierównowaga między popytem i podażą.

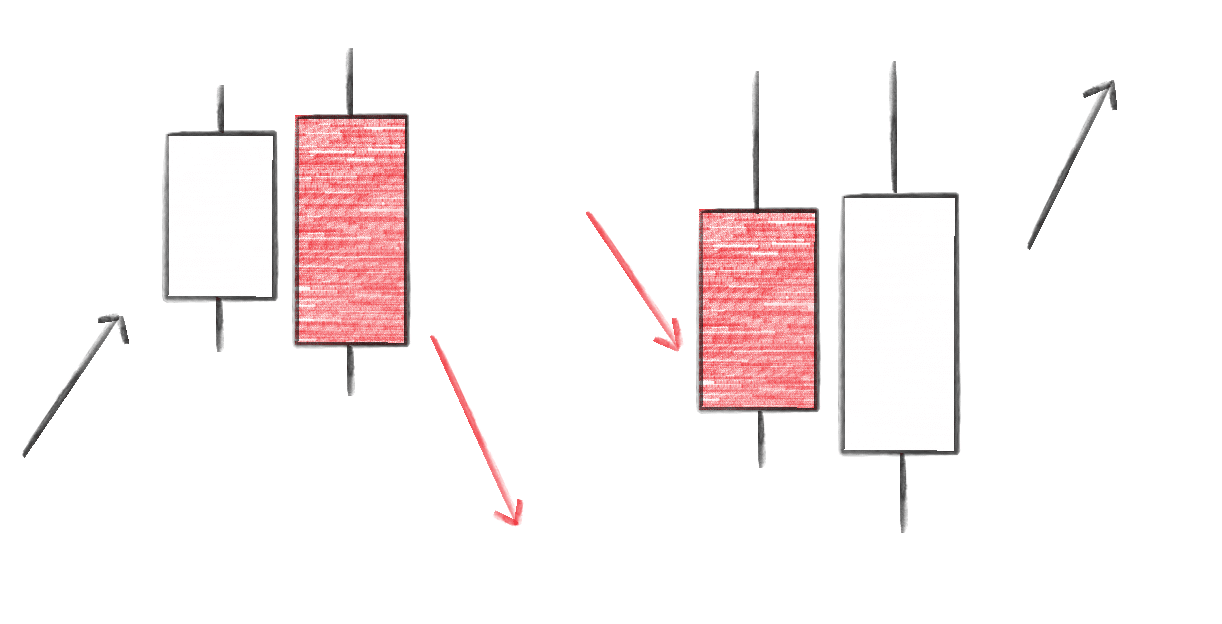

Długa świeca jest wyraźnie dłuższa niż kilkanaście/kilkadziesiąt poprzednich, często jest wybiciem jakiegoś ważnego poziomu lub sygnałem, że rynek zdecydował się na określony kierunek po okresie konsolidacji. Długie świece budują z reguły także formacje objęcia (Engulf), gdy zakrywają całkowicie swoim korpusem korpus poprzedniej świecy, a swoim zakresem pokrywają zakres poprzedniej świecy.

Świece długie przeciw trendowi często są głównym elementem korekty, co nie oznacza jednak, że są dobrym sygnałem transakcyjnym w takim układzie – musielibyśmy zawrzeć transakcję przeciw trendowi. Na świece długie uważać należy także w trendzie, jeśli występują już po długim ruchu trendowym, tzw. przyspieszenie – np. Brooks zwraca uwagę, że przeważnie takie świece mają charakter kulminacyjny i po nich następuje realizacja zysków na profesjonalnych kontach.