Regulacje bankowe

Zasady i ramy nadzorcze, z którymi banki muszą się liczyć na mocy decyzji władz (tzn. banku centralnego lub nadzoru bankowego). Regulacje przybierają formę norm „ostrożnościowych” (minimalne poziomy kapitału i płynności), zachęcających bank do odpowiedzialnego zachowania, bądź zasad postępowania (np. minima dotyczące wkładu własnego przy udzielaniu kredytu hipotecznego). Pojęciem pokrewnym jest nadzór zajmujący się bieżącym monitorowaniem przestrzegania tych zasad przez banki. Mimo że nasi przodkowie debatowali na temat zalet niezakłóconej „swobodnej działalności bankowej”, stopniowo przepisy regulujące funkcjonowanie banków zaczęły być powszechnie akceptowane zgodnie z założeniem, że bankowość jest specjalnym rodzajem działalności gospodarczej, która nie mieści się w ramach reguły laissez-faire, uznającej, że wolne przedsiębiorstwo jest najbardziej produktywne z punktu widzenia ekonomicznego i społecznego. Ingerencję władz w działalność sektora bankowego uzasadniano tradycyjnie trzema celami polityki publicznej:

Uzasadnienie regulacji bankowych

1.Cel – Budowanie zaufania

Opis – Rola władz – przyznawanie licencji bankowych, działanie jako pożyczkodawca ostatniej instancji, nadzór i regulacja działalności instytucji finansowych i ubezpieczanie depozytów – ma zwiększyć zaufanie społeczeństwa do systemu bankowego, co ułatwia bankom, będącym częścią bardzo istotnej infrastruktury, prawidłowe działania

2.Cel – Bezpieczeństwo publiczne

Opis – Sprawiedliwość i zaufanie wymagają ochrony społeczeństwa przed stratami finansowymi, jakich doznaliby deponenci, przekonani o ciągłości działania danej instytucji. Można zrezygnować z tej ochrony wobec graczy, których zaawansowanie i siła rynkowa zapewniają im samodzielność

3.Cel – Panika

Opis – Konieczność uniknięcia zagrożeń dla systemu finansowego, związanych z faktem, że zobowiązania banku stanowią część krajowej podaży pieniądza, czy wręcz awarii systemu, które mają miejsce, gdy po upadku jednego banku następuje epidemia braku zaufania. Efekt zewnętrzny – wpływ banków na resztę gospodarki – powoduje, że znaczenie sektora bankowego jest strategiczne, a nadzór nad nim – niezbędny.

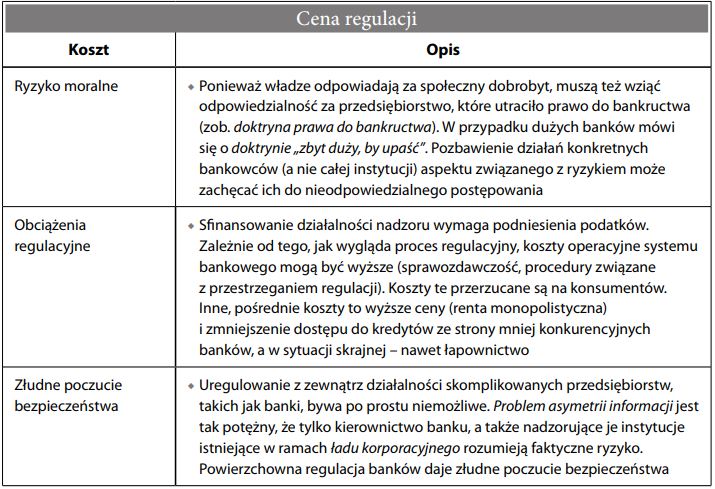

Korzyści te były atrakcyjne ze społecznego punktu widzenia, a nawet stawiały banki w uprzywilejowanej sytuacji. Zarazem jednak, jeśli władze nie chciały same posiadać banków (zob. banki państwowe), musiały regulować sektor bankowy tak, aby nie tłumić formacji prywatnego kapitału. Zawarto więc niepisany układ. Ograniczono swobodę działania banków w ramach ich dążenia do zysku, czyniąc to dla dobra zarówno społeczeństwa, jak i samych banków (nawet zdrowe banki może dotknąć epidemia braku zaufania). Nie wpływało to dobrze na rentowność instytucji bankowych. Niemniej w zamian bank może liczyć na ochronę przed niewypłacalnością (co zmniejsza ryzyko, na jakie narażeni są akcjonariusze) i przed konkurencją (ograniczanie liczby licencji bankowych). Efekt netto: bankowość stała się branżą o niskich stopach zwrotu, ale i o niskim ryzyku, wciąż zdolną do przyciągania kapitału prywatnego. Trzeba przy tym pamiętać, że z perspektywy ekonomicznej regulacja banków nie obyła się bez kosztów.

Do lat 80. XX w. uważano, że regulacje bankowe przynoszą większe korzyści niż koszty. Tendencja związana z liberalizacją pojawiła się wraz z ideologicznym zwrotem w stronę większej swobody rynku. Zagrożenie polegające na eliminowaniu pośrednictwa bankowego (globalizacja, rozwój technologii) dodatkowo sprawiało, że korzyści z regulacji były mniej atrakcyjne w obliczu towarzyszących jej kosztów. Wreszcie wzrost zaufania do zdolności rynku do nakłaniania banków, by utrzymywały dyscyplinę, a także korzyści wynikające z nasilenia konkurencji wśród banków spowodowały zwrot w kierunku większej swobody instytucjonalnej, zwanej deregulacją. Po kryzysie kredytowym lat 2007–2009 wahadło wychyliło się z powrotem w stronę ponownej regulacji.

Podstawowe składniki

Na każdym etapie rozwoju władze muszą zadbać o to, aby spełnione były podstawowe warunki istnienia wolnego rynku. Chodzi o relatywną stabilność pieniądza, system bankowy zabezpieczony w dostatecznym stopniu przed kryzysami, fizyczne bezpieczeństwo osób i mienia, podstawowy system prawa, umożliwiający egzekwowanie umów i praw majątkowych, a także niski poziom korupcji wśród urzędników, która daje się opanować. W żadnym wymiarze porządku społecznego czy praworządności nic nigdy nie jest doskonałe – również w bogatych krajach. Niemniej tylko w porządku społecznym i praworządności upatrywać można nadziei na wspięcie się po drabinie rozwoju.

Jeffrey Sachs, Common Wealth: Economics for a Crowded Plant, 2008, s. 212