Usługi doradcze (świadczone przez banki)

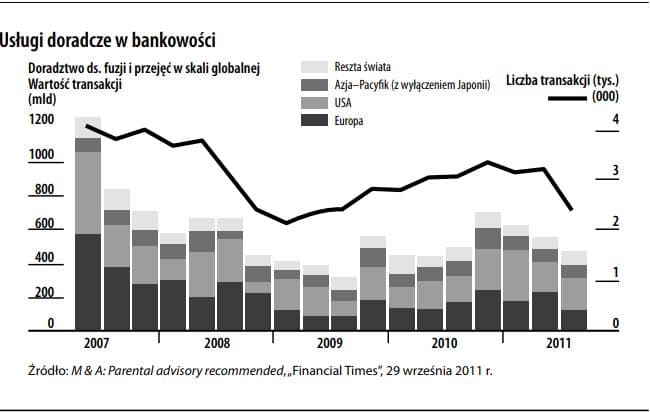

Główną działalnością większości banków jest świadczenie usług finansowych. Lwia część tych usług to dostarczanie kapitału w formie kredytowania lub akcji. Niemniej jednak banki mogą generować dochody, również świadcząc usługi doradcze. W przypadku banków inwestycyjnych może być to znaczące i lukratywne ich źródło. Profesjonalne doradztwo przy złożonych, priorytetowych transakcjach o krytycznym znaczeniu, takich jak przejęcia, fuzje oraz zbycia, jest zajęciem prestiżowym oraz bardzo dobrze wynagradzanym (przynajmniej dla bankierów). Chociaż wartość transakcji (zob. poniższy wykres) określa podstawę transakcyjną dla doradców ds. fuzji i przejęć, rzeczywisty zysk banków (po opłaceniu najlepszych bankierów) jest relatywnie mały, niestabilny i cykliczny. Bardzo często cena za usługi doradztwa inwestycyjnego odzwierciedla nie tyle wartość samych pomysłów, ile pośredni koszt dostępu do kapitału lub wykorzystania reputacji uznanego gracza na rynku kapitałowym („to chyba dość poważna transakcja, skoro zaangażowali Goldman Sachs”).

Kolejnym obszarem przynoszącym zyski dla banków jest doradztwo inwestycyjne w zarządzaniu aktywami oraz bankowości prywatnej. Banki rzadko oferują jednak usługi doradztwa biznesowego poza granicami swoich kompetencji transakcyjnych. Z pewnością nie konkurują w sektorze konsultingu biznesowego w zakresie dotyczącym działań operacyjnych, spraw IT, strategii biznesowej, aspektów prawnych, podatków i księgowości. Niemniej w toku swojej normalnej działalności banki komercyjne udzielają znacznej liczby tzw. miękkich rad dla małych i średnich przedsiębiorstw, które zazwyczaj nie mają odpowiednich umiejętności z zakresu zarządzania finansami ani nie dysponują dostępem do doradztwa zewnętrznego. Wyniki badań wskazują, że ponad 50% spółek konsultowało się z bankierami w zakresie prowadzenia działalności (źródło: ING Economics Department, How Entrepreneurs Rate Advisers, Amsterdam, 2002). Doradztwo tego typu świadczone jest z reguły w formie udzielania porad w następujących obszarach:

- biznesplany;

- wnioski kredytowe;

- prognozy przepływu środków pieniężnych;

- zarządzanie gotówką;

- zarządzanie finansami.

Banki rzadko naliczają dodatkowe opłaty za takie usługi, traktując je bardziej jako sposób zapewnienia rozwoju przedsiębiorstwa. Wiele banków dostarcza przedsiębiorcom materiały szkoleniowe (np. broszury, płyty CD lub strony internetowe). Niektóre ustanawiają w oddziałach punkty doradztwa, zwłaszcza że wiele „porad” jest w rzeczywistości dość instrumentalna, ponieważ służy zmniejszeniu ryzyka kredytowego: lepiej zarządzana spółka to bardziej wypłacalny kredytobiorca. W tym sensie usługi banków mają charakter bardziej instruktażowy niż doradczy. Poszukiwanie oparcia w bankach jest naturalne dla większości małych przedsiębiorstw, które wolą najpierw wykorzystać sieć biznesowych powiązań lub własnych dostawców, zanim zwrócą się o pomoc do doradców zewnętrznych, mających opinię drogich i nieefektywnych.

Dobra rada

Dzięki informacjom uzyskanym od właścicieli małych wyspecjalizowanych przedsiębiorstw byliśmy w stanie stworzyć nowe narzędzia i usługi, które pomogą im skuteczniej osiągać wyznaczone cele. Podręcznik Scotiabanku dla wyspecjalizowanych przedsiębiorstw (The Skilled Trades Edition of the Scotia Blueprint for Business™ Check-up) jest finansowym narzędziem diagnostycznym, które oferuje przedsiębiorcom dobre porady handlowe w formie online. Podręcznik stanowi uzupełnienie zindywidualizowanego pakietu usług bankowych i kredytowych.

Raport roczny Scotiabanku za rok 2008, s. 20