W dzisiejszym artykule postaram się wyjaśnić dlaczego tak naprawdę idealny wzorzec świecy, która ma być dla nas sygnałem do zajęcia pozycji, nie ma aż takiego znaczenia jakie przypisuje mu wielu „instruktorów zarabiania”.

Kluczem do zrozumienia problematyki świec japońskich jest odpowiednia kolejność. Większość początkowych i niedoświadczonych graczy, zafascynowanych wykresami świecowymi oraz price action jest przekonana, że powstający na wykresie pin bar oznacza, że cena zacznie teraz rosnąć lub spadać. Pin bar nie jest żadną wyrocznią czy cudownym znakiem.

Klucz leży w zrozumieniu, że świeca jest niejako efektem ubocznym walki popytu z podażą. Prawidłowa kolejność jest więc następująca – cena po dotarciu do poziomu oporu zaczyna spadać i dopiero efektem tego jest pojawianie się na wykresie formacji świecowej.

Tekst jest może trochę skomplikowany i przeznaczony dla odrobinę bardziej zaprawionych w rynkowych bojach czytelników ale postaram się wyjaśnić najprościej jak można, dlaczego to o czym piszę ma sens.

Gracz, który poszukuje idealnych kształtów może wpaść w pułapkę nadmiaru wybredności i w efekcie dokonywać bardzo niewielu transakcji, a z czasem widząc jak wiele brzydszych świec zadziałało i dało zarobić lepiej niż te idealne sygnały, gracza marze dopaść po prostu frustracja. Tak już jest na rynkach, że często te gorzej wyglądający sygnały pozwalają zarabiać równie często jak rzadko spotykane perfekcyjne formacje.

Sednem rozumowania, że najpierw jest cena, a wszelkie kształty świec i formacje są drugie w kolejności, są efektem działalności popytu lub podaży jest inne podejście do wizualnej oceny sygnałów świecowych.

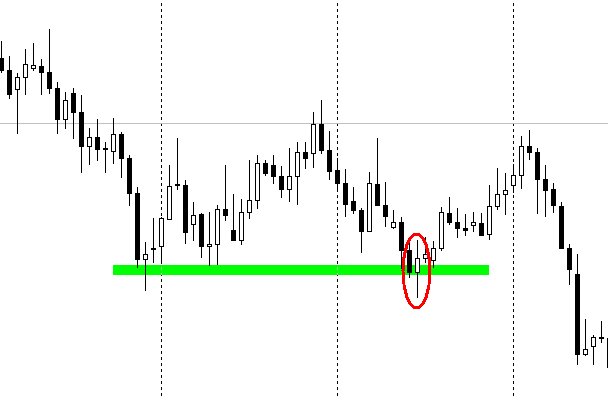

Spójrzmy na wykres, który wiele wyjaśni:

Na fragmencie wykresu D1 widać, że na wsparciu tworzyła się ładna świeca, która ostatecznie miałby problem aby spełnić kryteria pin bara. Długi dolny cień wskazuje jednak na możliwą reakcję ceny na poziom wsparcia, dlatego warto przyjrzeć się jej z bliska.

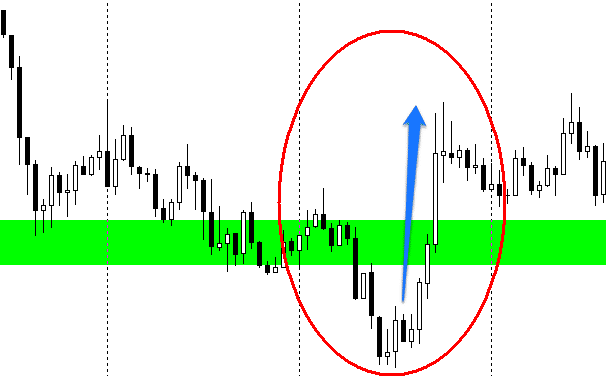

W tym celu schodzimy na interwał H1:

Widać wyraźnie, że popyt zdominował ten dzień, stąd bardzo silne wzrosty.

Zdecydowanymi wygranymi tego dnia byli gracze stojący po długiej stronie rynku.

W takiej sytuacji, a zdarzają się one niemal bez przerwy, mamy dwa wyjścia, albo odrzucamy sygnał D1 jako nie idealny kształt opisany w wielu książkach, albo też sprawdzamy go pod kątem reakcji ceny na poziom wsparcia. Jak się okazało reakcja była bardzo silna, a na nieidealny kształt sygnału wpływa miał po prostu rynkowy szum.

Warto więc zapamiętać, że każdy sygnał świecowy jest tylko efektem ubocznym działalności popytu i podaży. Najpierw miała miejsce silna reakcja kupujących, a dopiero potem powstała świeca przypominająca pin bara. Zrozumienie prawidłowej kolejności otwiera drogę do poszukiwania prawdziwych sygnałów podpartych rzeczywistą reakcją ceny, a nie tylko pięknym kształtem świecy, a dodatkowo pozwala dokonać większej ilości zagrań. Z własnego doświadczenia wiem, że często właśnie te brzydsze świece, z których rezygnują początkujący adepci sztuki price action, przyczyniają się do wielu zagrań zakończonych sukcesem.