Formacje świecowe są popularnym narzędziem do analizowania wykresów i potwierdzania istniejących zalezności. Świeczki używane są od setek setel lat przez japońskich handlarzy ryżem i dotarły na Zachód poprzez książki Steve’a Nisona. W tym artykule omówimy, jakie są formacje świecowe występujące na rynku Forex, jak są one tworzone i jak na nich handlować.

Każda świeca japońska daje nam łatwy do odczytania obraz akcji cenowej. Długość knotów w porównaniu z długością karpusa świecy w połączeniu z tym, czy świeca jest spadkowa czy wzrostowa, może być wykorzystana do określenia sygnału dla podjęcia działań cenowych. Popularnymi świeczkami, które są wykorzystywane w tej analizie są doji, szpulki, młoty, marubozu, pinbary i inside bar.

Jak posługiwać się formacjami świecowymi ?

Jest wiele formacji świecowych, które inwestorzy mogą wykorzystać do określenia możliwości inwestycyjnych. Formacje świecowe są równie przydatne w handlu dziennym, średnioterminowym handlu swingowym lub długoterminowych pozycjach strategicznych. Podczas gdy niektóre wzory dostarczają informacji o przeważającej równowadze pomiędzy kupującymi i sprzedającymi, inne mówią nam, czy rynek jest sprzedawany czy wykupywany.

Istotne jest, aby pamiętać, że formacja świecowa sama w sobie nie jest koniecznie sygnałem kupna lub sprzedaży. Zamiast tego, są one sposobem patrzenia na obecną strukturę rynku z potencjalnym wskazaniem możliwości. Formy świecowe muszą być stosowane we właściwym kontekście. Kontekst może być zarówno techniczny – wynikający z szerszej analizy technicznej wykresu – jak i fundamentalny – wynikający z aktualnego otoczenia rynkowego.

Podsumowując, jak każde narzędzie analizy technicznej, formacja świecowa jest najbardziej efektywna w połączeniu z innymi technikami. Oto przykłady niektórych z nich: Metoda Wyckoffa, Teoria fal Elliotta, Teoria Dowa. Przydatne są również wskaźniki i oscylatory do analizy technicznej (AT), na przykład Trend Lines, Moving Average, Relative Strength Index (RSI), Stochastic Oscilator, Bollinger Bands, Ichimoku , Parabolic SAR i MACD.

Budowa świecy japońskiej

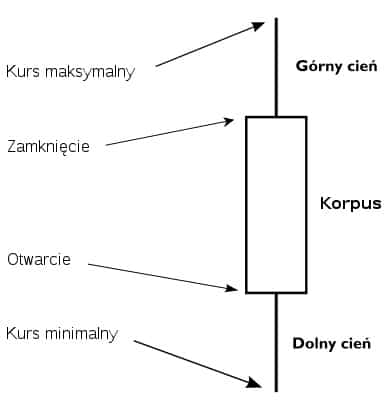

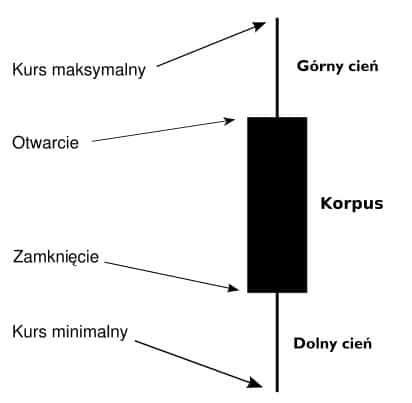

Pierwszym krokiem do opanowania wykresów świecowych jest zrozumienie budowy świecy. Pojedyncza świeca zawiera 4 informacje o danym interwale czasowym:

- cenę otwarcia

- cenę zamknięcia

- cenę maksymalną

- cenę minimalną

Korpus świecy japońskiej określa odległość między ceną otwarcia i ceną zamknięcia. Uosabia on istotę ruchów rynku. Wysokość i kolor korpusu pozwala zorientować się na pierwszy rzut oka w stosunku sił pomiędzy „bykami” i „niedźwiedziami”.

- Jeśli cena zamknięcia jest wyższa niż cena otwarcia – korpus jest pusty (biały, świeca wzrostowa).

- Jeśli cena zamknięcia jest niższa niż cena zamknięcia – korpus jest wypełniony (czarny, świeca spadkowa).

- Cienkie linie powyżej i poniżej korpusu to cienie, które oznaczają poziomy maksymalne (powyżej korpusu) i minimalne (poniżej).

Podstawowe formacje świecowe, oparte o popularną japońską technikę analizowania wykresów kursów akcji. Są to proste i skuteczne metody prognozowania momentów odwrócenia trendu na podstawie wystąpienia określonego układu świec. Kliknij w nazwę formacji, aby zobaczyć jej schemat i przeczytaj opis.

Negatywne formacje świecowe ( potencjalne spadki)

- Blok

- Czarna Marubozu

- Doji

- Downward Gap Tasuki

- Dwa Kruki

- Gwiazda Wieczorna

- Harami Spadkowe

- Nagrobek Doji

- Objęcie Bessy

- Spadająca Gwiazda

- Spadkowa Ważka Doji

- Spadkowe Porzucone Dziecko

- Spadkowy Krzyż Harami

- Spadkowy Nagrobek Doji

- Trójka Bessy

- Trzy Czarne Kruki

- Tweezer Top

- Wisielec

- Zasłona Ciemnej Chmury

Pozytywne formacje świecowe (potencjalne wzrosty)

- Biała Marubozu

- Gwiazda Poranna

- Harami Wzrostowe

- Młot

- Objęcie Hossy

- Odwrócony Młot

- Przenikanie Hossy

- Równe Dno

- Trójka Hossy

- Trzech Białych Żołnierzy

- Twezeer Bottom

- Upward Gap Tasuki

- Ważka Doji

- Wzrostowa Ważka Doji

- Wzrostowe Porzucone Dziecko

- Wzrostowy Krzyż Harami

- Wzrostowy Nagrobek Doji

Ostatnie słowa

Formacje świecowe są doskonałym narzędziem do potwierdzania momentów otwarcia pozycji. Reprezentują psychologię rynku oraz psychologię kupujących i sprzedających, którzy walczą o zmianę ceny w górę i w dół. Jako takie formacje świecowe nie powinny być używane do samodzielnego handlu, ale jedynie do potwierdzania istniejących konfiguracji cenowych.