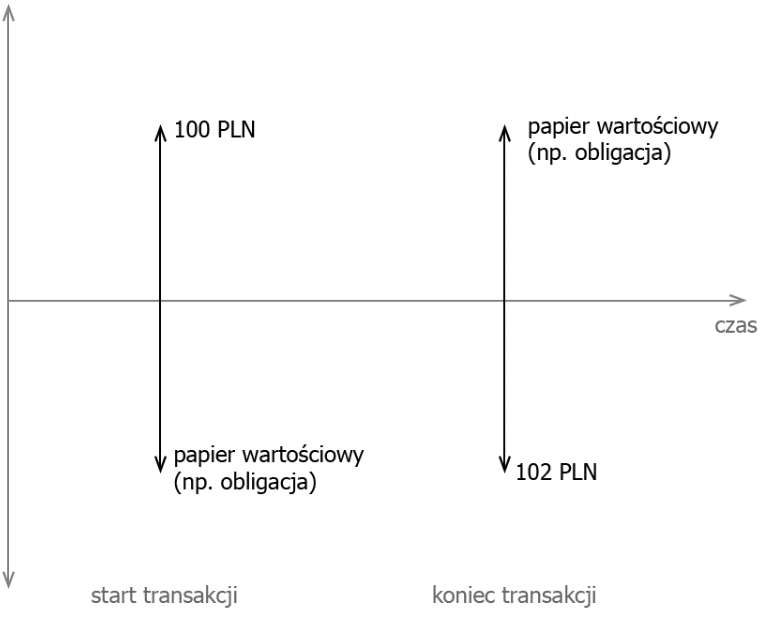

Repo (transakcja warunkowego zakupu, ang. repurchase agreement) – transakcja finansowa polegająca na sprzedaży papieru wartościowego i jednoczesnym zobowiązaniu się do jego odkupienia w ustalonej dacie w przyszłości.

Jeśli z prawnego punktu widzenia jest to transakcja sprzedaży i odkupu, faktycznie stanowi formę zabezpieczonego kredytu: sprzedawca występuje w roli dłużnika, a kupujący – wierzyciela. W chwili zapadalności kontraktu nabywca „kupuje” instrument bazowy (po raz drugi), spłacając dług. W międzyczasie kredytodawca pozostaje w posiadaniu zbywalnego papieru wartościowego, jednak bez konieczności zmagania się z biurokracją i ryzykiem właściwymi dla świata zabezpieczeń na majątku.

Stopa repo

„Stopa repo” oznacza oprocentowanie implikowane warunkami transakcji repo, obliczone na podstawie różnicy między ceną początkowego zakupu papieru wartościowego a ceną jego odsprzedaży. Repo jest popularną formą krótkoterminowego zadłużania się, także na międzybankowym rynku depozytowym. Jeśli chodzi o nasz przykładowy Scotiabank, to w roku 2008 wykazywał on 36,5 mld CAD „zobowiązań dotyczących papierów wartościowych sprzedanych na podstawie umów repo” (Raport roczny Scotiabanku za rok 2008, s. 106). Zob. redyskonto.

Transakcje repo są również wykorzystywane w operacjach otwartego rynku przeprowadzanych przez banki centralne, służących do regulowania poziomu płynności sektorów bankowych. Transakcje repo zawierane przez banki centralne polegają na tym, że kupują papiery wartościowe od banków komercyjnych, jednocześnie zobowiązując się do odsprzedaży tych papierów wartościowych po cenie określonej w dniu transakcji i ustalonym dniu. Jest to powszechny sposób udzielania przez banki centralne pożyczek krótkoterminowych bankom komercyjnym.