Trudna sytuacja finansowa (kredytobiorcy)

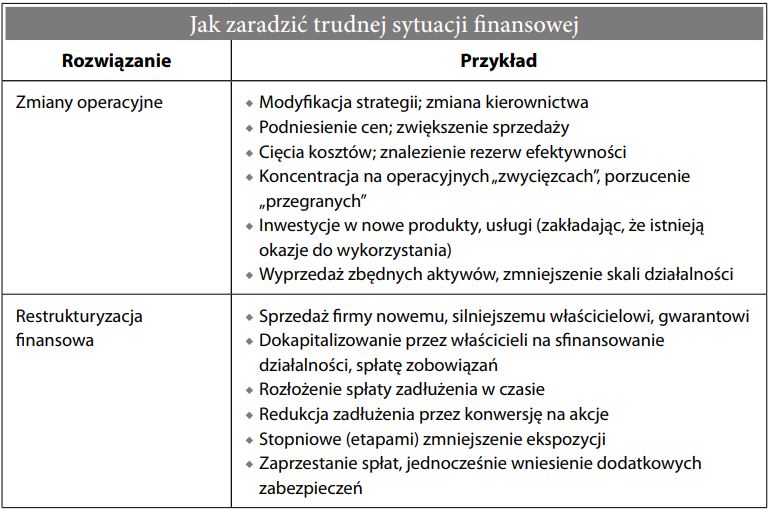

Kłopoty finansowe, które mogą prowadzić do naruszenia warunków umowy, niewypłacalności lub bankructwa, a także do podania w wątpliwość kontynuacji działania firmy. Los podmiotu – likwidacja lub program naprawczy – jest nie do przewidzenia. Sytuację, w której o włos uniknięto katastrofy, dobrze określa pewna kanadyjska metafora. Firma znajdująca się w kłopotach finansowych jest zwykle na łasce wierzycieli, którzy mogą albo zlikwidować przedsiębiorstwo dłużnika, wykonując prawa wierzyciela wobec trwającego naruszenia warunków umowy, albo wspólnie z nastawionym na współ- pracę dłużnikiem zdecydować się na program naprawczy. Zwykle cel ten można osiągnąć, łącząc środki zaradcze o charakterze operacyjnym i finansowym.

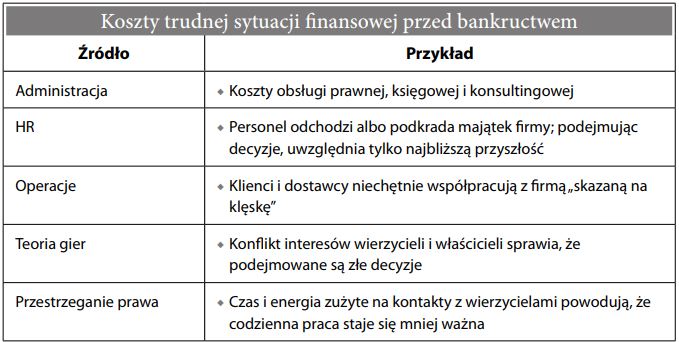

Pozostawanie w trudnej sytuacji finansowej kosztuje; nie da się go przedłużyć poza krótki okres kryzysowy. Rozwiązaniem muszą być posunięcia typu „być albo nie być”. Bankructwo wiąże się nie tylko z kosztami w postaci wynagrodzenia zewnętrznych podmiotów (w przypadku amerykańskiego Enronu osiągnęły one rekordowy poziom 1 mld USD; źródło: „Wall Street Journal”, 3 września 2004 r., s. A.2) i destrukcji wartości, wiążącej się z wydzieleniem i sprzedażą poszczególnych aktywów po niskich cenach. Jego konsekwencją jest także to, że przed bankructwem – w obliczu samej jego ewentualności – trudno jest firmie normalnie działać.

Dodatkowym, niewyrażonym wprost kosztem trudnej sytuacji finansowej są utracone korzyści z tytułu dźwigni (np. obniżenie kosztu kapitału i zwiększenie stopy zwrotu dla akcjonariuszy dzięki podatkowemu odliczeniu odsetek). Jak wynika z teorii finansów, koszty te można ponosić w pewnych granicach, lecz po przekroczeniu niebezpiecznego poziomu zadłużenia następuje ich znaczny wzrost. Na efektywnym rynku dylemat ten odzwierciedlony byłby w wartości akcji dłużnika będących w obrocie. W przypadku trudności finansowych bank kredytujący może odegrać cenną, konstruktywną rolę, o ile zdecyduje się na przejęcie inicjatywy w procesie naprawczym. Inaczej jest w przypadku obligatariuszy; bezosobowa grupa rozproszonych wierzycieli miałaby trudności z podjęciem takich działań.

Po cienkim lodzie

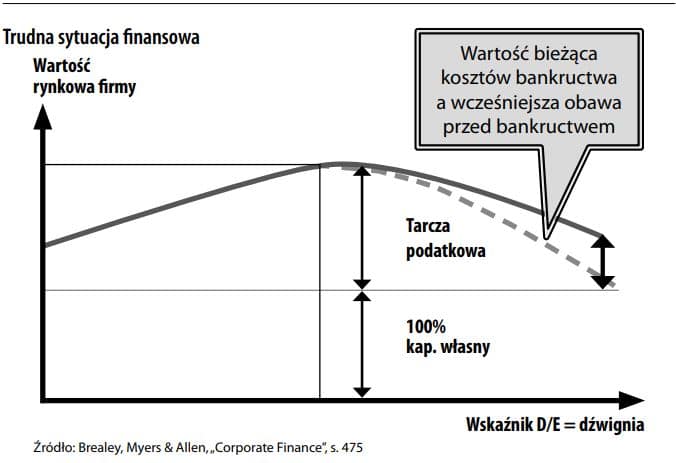

Z trudnościami finansowymi mamy do czynienia wtedy, gdy dłużnik nie przestrzega swoich zobowiązań wobec wierzycieli lub robi to z trudnością. Prowadzą one niekiedy do bankructwa. Czasem natomiast dłużnik stąpa jedynie po cienkim lodzie. Koszt takich trudności jest niebagatelny. Inwestorzy wiedzą, że firma korzystająca z dźwigni może znaleźć się w trudnej sytuacji finansowej, i to ich martwi, co widać po bieżącej wartości rynkowej papierów wartościowych zlewarowanej firmy. Wartość tę można więc rozbić na trzy składniki:

Wartość firmy = Wartość bieżąca firmy przy braku zadłużenia + Wartość bierząca tarczy podatkowej + Wartość bierząca kosztów trudności finansowych

Koszty trudnej sytuacji finansowej uzależnione są od prawdopodobieństwa jej wystąpienia i kwoty kosztów, które firma wówczas poniesie. Wyważenie korzyści podatkowych i kosztów trudności finansowych jest często czynnikiem determinującym strukturę kapitałową. W miarę jak przedsiębiorstwo się zapożycza, wartość bieżąca tarczy podatkowej początkowo rośnie. Póki dług utrzymuje się na umiarkowanym poziomie, prawdopodobieństwo wystąpienia trudności jest nieznaczne. (…) W pewnym momencie jednak, w miarę zaciągania dodatkowych zobowiązań, gwałtownie się ono zwiększa, a koszty trudnej sytuacji finansowej powodują istotny uszczerbek na wartości firmy.

Investors shun Europe’s big banks, „Financial Times”, 25 listopada 2011 r.