Rynek forex od dłuższego już czasu cieszy się w Polsce ogromną popularnością. Coraz więcej osób w naszym otoczeniu interesuje się inwestycjami na rynku walutowym. Inwestorzy z chęcią biorą udział w licznych dostępnych szkoleniach czy konferencjach. Zgłębiają również coraz bardziej dostępne materiały o tematyce inwestycyjnej.

Tematy szkoleniowe dotyczące rynku forex krążą zazwyczaj wokół przeróżnych dostępnych na rynku strategii i metod inwestycyjnych, mniej czasu poświęca się zarządzaniu kapitałem forex oraz psychologii inwestycyjnej. Wiele osób kończących szkolenia forex zadają sobie po nich jedno pytanie: jak zarządzać wielkością pozycji forex?

W niniejszym Poradniku Online spróbujemy odpowiedzieć sobie na to pytanie w kolejnych punktach:

- Otwieranie pozycji

- Stop Loss

- Take Profit

- Podsumujemy Poradnik

#1 OTWIERANIE POZYCJI

Pierwsze pytanie na jakie musi odpowiedzieć sobie każdy inwestor konstruujący swoją strategię forex to to o wielkość pozycji. Duża część inwestorów utożsamia wielkość środków wpłacanych na rachunek inwestycyjny z inwestycją.

Przykład:

Inwestor wpłaca na rachunek 10 000 zł i całą tę kwotę inwestuje w pojedynczej transakcji.

Taka sytuacja jest oczywiście niezwykle niebezpieczna i w prawdziwej strategii jest niedopuszczalne. Inwestora chcący skonstruować strategię, która będzie zarabiała w średnim terminie musi obowiązkowo posługiwać się kalkulacjami wielkości pozycji zmierzającymi do ograniczenia ryzyka.

Przykład:

Inwestor wpłaca na rachunek 10 000 zł, ale w pojedynczej transakcji inwestuje jedynie 1000 zł.

W tym wypadku mówimy o tym, że inwestor w pojedynczej transakcji zainwestował jedynie 10% kapitału zgromadzonego na rachunku inwestycyjnym. W rzeczywistości właśnie ta wielkość (10%) jest uznawana za zalecaną.

#1 podpowiedź: nie otwieraj pojedynczej transakcji o wielkości większej niż 10% kapitału zgromadzonego na rachunku.

#2 STOP LOSS

O zleceniach typu Stop Loss można by napisać kilka książek, równie wiele jest na rynku szkoleń i innych materiałów na ich temat. Poniżej podsumujemy kilka podstawowych zasad ich dotyczących.

WIELKOŚĆ STOP LOSSA

Pierwsze i podstawowe pytanie jakie musi sobie zadać każdy inwestor to to o wielkość Stop Lossa. Jest to temat wielu dywagacji. Istnieje w tym obszarze wiele, nieraz wykluczających się wzajemnie koncepcji.

Przykład:

Inwestor wpłaca na rachunek 10 000 zł i :

- Nie ustawia Stop Lossa

- Ustawia Stop Loss 5000 zł

- Ustawia Stop Loss 500 zł

- Ustawia Stop Loss 100 zł

Który z powyższych scenariuszy jest najlepszy?

1. BRAK STOP LOSSA

Taka sytuacja jest oczywiście absolutnie niedopuszczalna, ale dla porządku wspominamy tutaj o niej.

2. STOP LOSS 5000 ZŁ

Stop Loss w tym wypadku jest zdecydowanie za duży. Nie trzeba być wybitnym matematykiem aby stwierdzić, że stosując taki Stop Loss stracimy wszystkie środki zgromadzone na rachunku już po kilku transakcjach. Taki Stop Loss jest równy jego brakowi. Zamiast go ustawiać możemy korzystać jedynie z poziomu Stop Out.

3. STOP LOSS 500 ZŁ

W przypadku Stop Lossa o takiej wielkości zaczynamy wkraczać na sensowne pole rozważań dotyczących zarządzania ryzykiem, jednak nadal wielkość ta jest w naszym odczuciu zbyt duża, szczególnie dla inwestora początkującego. Odwołując się znów do statystki strategii inwestycyjnej, aby posługiwać się tak dużymi Stop Lossami musielibyśmy posiadać metodę o wysokiej skuteczności, która szczególnie na początku naszej inwestycyjnej drogi jest trudna do osiągnięcia.

4. STOP LOSS 100 ZŁ

W tym wypadku Stop Loss 100 zł oznacza ryzykowanie 1% kapitału w pojedynczej transakcji. Właśnie taka wielkość wydaje nam się najbardziej uzasadniona z punktu widzenia statystki strategii inwestycyjnej. Tak mały Stop Loss, nawet przy bardzo niskiej skuteczności strategii, daje nam szansę na utrzymanie się na rynku i odrobienie ewentualnych strat oraz zarabianie w średnim terminie.

BREAK EVEN

Bardzo dobrą praktyką, o której wielu inwestorów zapomina jest przestawianie zlecenia Stop Loss na poziom wejścia (z ang. break even, BE). Dokonuje się tego tak szybko jak to możliwe. W ten sposób zabezpieczasz swoją pozycję – jeśli rynek poruszy się w niechcianą przez Ciebie stronę wówczas w najgorszym wypadku wyjdziesz z transakcji na zero.

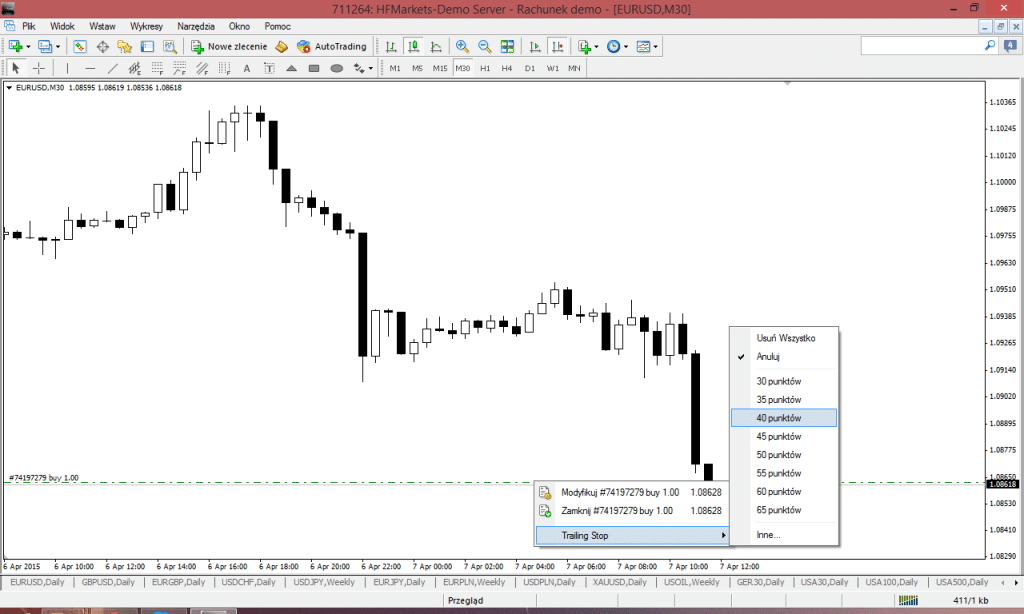

STOP LOSS KROCZĄCY

Stop Loss kroczący to taki, który podąża za ceną wraz z jej ruchem w wybranym przez Ciebie kierunku. Może być ustawiany na kilka sposobów, ale niezależnie od metody sprowadza się zawsze do tego samego: w przypadku odwrotu ruchu ceny tracisz zawsze stałą ilość pipsów chroniąc tym samym osiągnięte wcześniej zyski.

Dobra praktyką jest stosowanie rozwiązań takich jak pobieranie historii konta aby przechowywać nasze statystki w celu ich późniejszej analizy.

#3 TAKE PROFIT

Take Profit wywołuje zdecydowanie mniej kontrowersji i dyskusji niż Stop Loss, ale również w odniesieniu do niego możemy wymienić kilka podstawowych zasad.

USTAWIANIE TAKE PROFIT

Najogólniejsza zasada dotycząca ustawiania zlecenia Take Profit mówi o dwóch ważnych elementach:

- Take Profit co do zasady ustawiamy na ostatnim szczycie/dołku

- Pamiętamy przy tym o wskaźniku R/R, który dobrze aby był większy niż 3:1

CZĘŚCIOWA REALIZACJA ZYSKU

Ustawiając Take Profit pamiętamy o wyznaczeniu ostatecznego celu na wykresie, przy którym zamkniemy całość naszej pozycji. Nie stoi to jednak na przeszkodzie realizacji części zysku na celach pośrednich. Możemy zamykać na nich np. 1/3 pozycji.

#3 podpowiedź: ustawiaj TP na pobliskich szczytach/dołkach pamiętając tym aby R/R był większy niż 3:1 i realizuj część zysku w okolicach mniej ważnych celów na wykresie.

PODSUMOWANIE

Zarządzanie wielkością pozycji jest nieodzowną częścią naszej strategii inwestycyjnej. Posiadanie wykształconej jedynie metodologii otwierania zleceń może nie wystarczyć nam jeśli rzeczywiście chcemy osiągać zyski. Potrzebujemy kilku prostych zasad dotyczących naszych planów co do prowadzenia pozycji. Ich zastosowanie w codziennych inwestycjach zwiększy nasze szanse osiągania zysków.