Inwestujesz na rynku walutowym Forex lub na giełdzie jednak nie osiągasz zadowalających Cię zysków pomimo tego, że posiadasz spersonalizowaną strategię inwestycyjną? Prawdopodobnie problem leży w zarządzaniu kapitałem lub w psychologii inwestycyjnej. Tematy psychologiczne omawiamy w osobnym artykule. Poniżej znajdziesz 3 zasady zarządzania kapitałem, które zmienią Twój trading i pozwolą Ci osiągać stabilne zyski. Omówimy kolejno:

- Wielkość pozycji

- Wielkość zlecenia Stop Loss

- Stosunek Zysku do Ryzyka

- Podsumujemy artykuł

Zasady zarządzania kapitałem są szeroko opisywane w przeróżnych pozycjach książkowych.

#1 WIELKOŚĆ POZYCJI

Duża część inwestorów utożsamia wpłatę na rachunek inwestycyjny z depozytem. Czy takie podejście jest uzasadnione? Absolutnie nie!

Przykład:

- Inwestor wpłaca na rachunek 10 000 zł.

- Z tej kwoty może zainwestować (złożyć w depozycie) dowolną część, np. 2 000

W powyższym przykładzie zainwestowanie 2 000 zł z wpłaconych na rachunek 10 000 zł oznacza zainwestowanie w pojedynczej transakcji 20% kapitału. My jednak stoimy na stanowisku, że jest to za dużo. Rekomendujemy inwestowanie w pojedynczej transakcji nie więcej niż 10% kapitału zgromadzonego na rachunku.

#2 WIELKOŚĆ ZLECENIA STOP LOSS

Nie będziemy tutaj dyskutować nad sensownością ustawiania Stop Lossów. Pomówimy za to o tym jak duży powinien być nasz Stop Loss, a właściwie jak mały.

Przykład:

- Inwestor wpłaca na rachunek 10 000 zł.

- Z tej kwoty otwiera pojedynczą pozycję o wielkości 2 000 zł.

- Bez ustawienia Stop Lossa chroni go jedynie poziom Stop Out.

- Ustawia zatem Stop Loss o wielkości np. 200 zł.

W takim wypadku mówimy, że inwestor ryzykuje 2% kapitału. Jest to przyjęty w inwestycyjnym świecie standard, my jednak stoimy na stanowisku, że nie powinieneś przekraczać 1%.

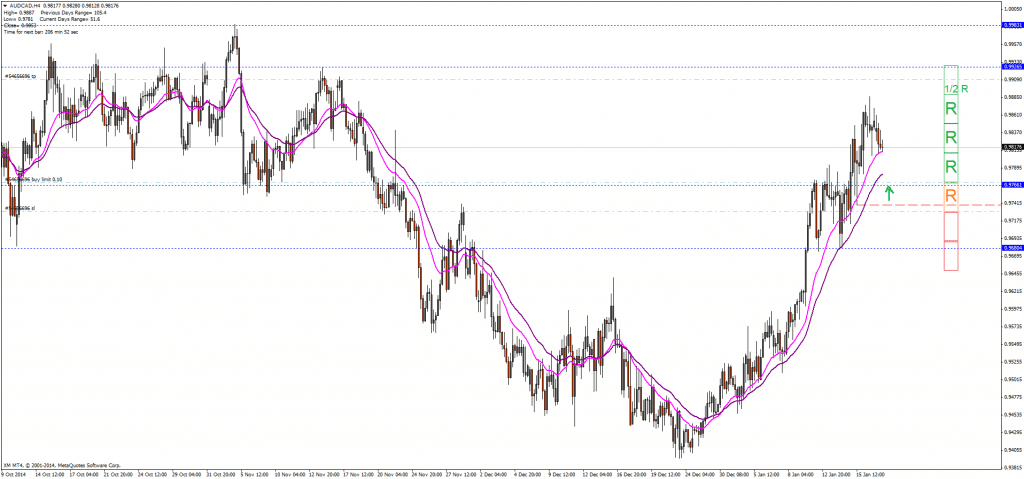

#3 STOSUNEK ZYSKU DO RYZYKA

Ostatnia zasada zarządzania kapitałem, o której musisz bezwzględnie pamiętać to stosunek ryzyka do zysku (z ang. Risk to Reward Ratio, Risk/Reward, czy czasem po prostu R/R). Wyraża on liczbowo szansę powodzenia naszej mini-strategii zawartej w pojedynczej otwieranej transakcji z ustawionymi zleceniami Stop Loss oraz Take Profit.

Przykład:

- Inwestor wpłaca na rachunek 10 000 zł.

- Z tej kwoty otwiera pojedynczą pozycję o wielkości 2 000 zł.

- Ustawia Stop Loss o wielkości np. 200 zł.

- Ustawia również Take Profit o wielkości 600 zł.

W powyższym przykładzie powiemy, że inwestor stosuje R/R na poziomie 3:1 (600 zł TP/200 zł SL = 3). Jest to rynkowy standard. My dodatkowo zalecamy skupianie się na transakcjach o R/R większym niż 4:1 oraz absolutną rezygnację z inwestycji w oparciu o R/R 2:1 i mniejszy.

PODSUMOWANIE

Stosowanie powyższych zasad usystematyzuje Twój trading i sprawi, że jego wyniki będą mierzalne w celu wyciągnięcia z nich statystyk i ich ewaluacji pod kątem skuteczności strategii. Kolejnym i zarazem ostatnim obszarem wiedzowym, który bezwzględnie trzeba poznać jest psychologia inwestycyjna. Jeśli mimo posiadania jasnych zasad zarządzania kapitałem nadal masz problemy z osiąganiem zysku na rynku walutowym oznacza to, że musisz popracować na zasadami psychologii. Jeśli już je poznałeś, jesteś gotowy do wypłynięcia na szerokie inwestycyjne wody.

3 kluczowe kroki dla rozwijania umiejętności zarządzania kapitałem

Rozwijanie umiejętności zarządzania kapitałem umożliwia traderom prawidłowe alokowanie pozycji przy zachowaniu zgodności z poziomami tolerancji ryzyka. Zarządzanie pieniędzmi powinno zatem stanowić nieodzowny element ogólnej strategii handlowej przedsiębiorcy. Często zdarza się, że znaczenie właściwego zarządzania pieniędzmi jest pomijane, dlatego w niniejszym artykule ujawniamy trzy kluczowe kroki w rozwijaniu umiejętności zarządzania kapitałem w handlu.

KROK 1: Dyscyplina

Jako ludzie, traderzy forex często kierują się bardziej emocjami niż zdrowym rozsądkiem, dlatego ważne jest, aby upewnić się, że ustanowili konkretne zasady zarządzania pieniędzmi, których mogą przestrzegać. Na przykład, ilość kapitału powinna zawsze być czynnikiem przy ustalaniu górnego limitu wielkości pozycji. Innym sposobem dążenia do właściwego poziomu ryzyka jest dostosowanie wielkości pozycji w celu odzwierciedlenia dynamiki pary walutowej. Na przykład rozsądne jest utrzymywanie mniejszych pozycji przy handlu wysoce wolatylnymi parami lub aktywami.

KROK 2: Radzenie sobie ze stratami

Idealnym scenariuszem w przypadku handlu jest pozwolenie pracować pozycjom zyskownym i zmniejszenie strat. Ale o wiele łatwiej powiedzieć niż zrobić! Dlatego ważne jest, aby móc szybko wyjść z pozycji, gdy istnieją wyraźne dowody na to, że rynki odwracają się przeciwko naszym transakcjom. Naturalną ludzką skłonnością jest dążenie do zmiany złej sytuacji, ale jest to również bardzo powszechny błąd, który wyzerował wiele kont, jeśli chodzi o handel walutami.

Rynki są poza twoją kontrolą i ważne jest, aby zastanowić się nad tym, jaki byłby twój plan „awaryjny”, gdyby zaistniał zły scenariusz. Nie należy lekceważyć szans na wystąpienie szoków cenowych. Nie musisz zagłębiać się daleko w przeszłość, aby znaleźć przykłady szoków cenowych. W styczniu 2015 r. Frank szwajcarski wzrósł o około 30% w stosunku do euro w ciągu kilku minut. Zawsze warto zapoznać się z historycznymi wynikami rynków, oraz z ekstremalnymi scenariuszami z przeszłości i przygotować się na najbardziej niekorzystną sytuację.

KROK 3: Zrozumienie dźwigni

Dźwignia finansowa daje możliwość pomnożenia zysków, ale może również zwiększyć straty, gdy rynki odwrócą się przeciwko tobie. Bardzo wysoki wskaźnik dźwigni może wyczyścić twoje konto, ponieważ zasadniczo inwestujesz z „pożyczonym kapitałem”, podczas gdy pokrywasz straty z własnych funduszy. Dźwignia jest bardzo przydatnym narzędziem, ale bardzo ważne jest, aby zrozumieć rozmiar całej ekspozycji.

Zobacz także inne artykuły związane z zarządzaniem kapitałem:

- Zarządzanie aktywami

- Ryzyko bankructwa

- Zarządzanie pozycją

- Optymalny stosunek zysku do ryzyka

- Ochrona przed ujemnym saldem

Zarządzanie kapitałem cz.1 – Ryzyko

Jak stosować zarządzanie kapitałem w praktyce. Niestety pojęcie Money Management jest często spłycane i mocno niedoceniane przez początkujących traderów – zafascynowani możliwościami jakie daje dźwignia czy zmienność tracą zupełnie z oczu to, co decyduje o ich przetrwaniu. Podczas gdy część traderów MM sprowadza do 3% na transakcję, inni uznają tę zasadę za zbyt konserwatywną, gdyż nie zadowala ich wizja ‘ledwie’ 6-procentowego zysku (przykładowy RR 2:1). Tacy traderzy przyjmują jeszcze ‘lepszą’ zasadę: “5% – 10%” na transakcje albo grają w ogóle bez Stop Loss’a. Taki trader z jednej strony nie wyobraża sobie, że może zakończyć 10-20 transakcji zaliczając SL, jest to dla niego niewyobrażalne; z drugiej trudno żeby osobę posiadającą na rachunku maklerskim 100 czy 300 złotych zadowalał zysk rzędu 6% czy 10%.

Tradingiem bez zleceń stop-loss w ogóle nie będziemy się tutaj zajmować, być może poświęcę temu osobny artykuł.

Magiczne 3%

Wróćmy jednak do wszechobecnego dogmatu 3% na transakcję. Oznacza on nie mniej, nie więcej, że na jedną transakcję nie powinniśmy przeznaczać więcej niż 3% dostępnej sumy pieniędzy znajdującej się na koncie maklerskim. Chwila praktyki uwidacznia jednak kilka wątpliwych kwestii, jak np.:

- Czy mam trzymać cały kapitał inwestycyjny u mojego brokera?

- Czemu akurat 3%? Skąd ta wartość?

- Co kiedy stracę te 3%? Czy kolejne 3% mam obliczać od pozostałej kwoty, czy od kapitału początkowego?

- Co kiedy pary walutowe są silnie skorelowane?

- Jaki procent kapitału mogę ryzykować równolegle w jednym momencie?

- Czy trzymając się sztywno zasady 3% jestem skazany na zyski? Co robić, kiedy mój kapitał kurczy się w dalszym ciągu?

- Czy stosować stały SL i równą wielkość pozycji, czy elastyczne?

Na początek tyle… A teraz przejdźmy do odpowiedzi:

Czy mam trzymać cały kapitał inwestycyjny u mojego brokera?

Oczywiście nie ma potrzeby trzymania całego kapitału u brokera. Część środków możemy trzymać na oprocentowanym rachunku oszczędnościowym. Jest to szczególnie istotne, jeśli handlujemy średnio- czy długoterminowo. Warto jednak mieć na uwadze, że zyski i straty odnoszą się do całego kapitału przeznaczonego na FX, bez względu na to, czy całość trzymamy w depozycie u brokera, czy może mamy kilka zasilonych rachunków. Jeśli jednak różne konta stosujemy w ramach różnych strategii, to równolegle powinniśmy liczyć ryzyko i zyski osobno dla każdej strategii, aby móc je oceniać niezależnie od siebie.

Czemu akurat 3%? Skąd ta wartość?

Trudno jednoznacznie odpowiedzieć na to pytanie. Wartość ta pojawia się w bardzo wielu źródłach i obiegowych opiniach. Dla tego artykułu wielkość 3% została przyjęta jedynie przykładowo i naturalnie może być niższa. Bardzo wiele zależy od naszej strategii i częstotliwości zawierania transakcji. Jeśli tradujemy krótkoterminowo na wielu instrumentach, to ryzyko 3% w każdej z 5-10 transakcji dokonanych w ciągu dnia to stanowczo za dużo. Znacznie lepszym pomysłem w takiej sytuacji byłoby założenie 3% ryzyka łącznie dla wszystkich transakcji w ciągu jednego dnia. Jak powiedział niegdyś Warren Buffet: “Pewne sprawy wymagają czasu. Nie można zostać ojcem w miesiąc zapładniając 9 kobiet.” – innymi słowy, mnożąc transakcje i zwielokrotniając ryzyko, nie przyspieszymy naszej drogi do bogactwa. Z drugiej strony osoby handlujące rzadziej, mają znacznie większe pole manewru tutaj – np. ryzyko rzędu 0.5% dla strategii generującej średnio 1 transakcję w miesiącu wydaje się nazbyt konserwatywne. Taki inwestor może spokojnie rozważyć ryzyko rzędu 2-3% w jednej transakcji.

Co kiedy stracę te 3%? Czy kolejne 3% mam obliczać od pozostałej kwoty, czy od kapitału początkowego?

Jest to istotny problem z uwagi na fakt, że przy niedużych kwotach mamy ograniczoną elastyczność, a przy większych nasze transakcje będą przyjmowały dziwne wartości – np. 0.76 czy 0.54 lota – abyśmy mogli dopasowywać wielkość pozycji do nominalnych 3% kapitału w każdym momencie. No i pojawia się problem dodatkowy – kiedy mamy już jedną transakcję otwartą, bilans pozostaje ten sam, ale równowartość konta, a także wolny depozyt mogą być zupełnie inne. Którą wartość zatem powinniśmy przyjąć za podstawę wyliczenia naszego poziomu ryzyka? Do tego dochodzi problem związany z proporcją strat do zysków: jeśli zawsze ryzykuję 3% aktualnie dostępnego kapitału, to przy 3 stratach z rzędu każda transakcja pochłonie nominalnie mniej środków. Jeśli natomiast czwarta transakcja zarobi ze stosunkiem RR 3:1, to mój rachunek nie wróci do początkowego poziomu.

Przykład: Mając kapitał 10 000 zł podejmuję ryzyko w pierwszej transakcji 3% czyli 300 zł. Po stracie zostaje mi 9 700 zł, ryzykuję znowu 3%, ale tym razem jest to 291 zł. Po kolejnej stracie zostaje mi 9 409 zł. Dalej ryzykuję 282 zł i tracąc je zostaję z depozytem 9 126. Kiedy kolejna transakcja, w której ryzykowałem 3% kapitału wynoszące 273 złote, przynosi zysk rzędu 3:1, mój depozyt nie wraca do początkowego poziomu 10 000, a wynosi jedynie 9 947 (czyli -0.53%).

Dobrym wyjściem wydaje się ryzyko progowe, czyli ustalamy progi, do których ryzykujemy stałą określoną kwotę będącą określonym procentem naszego kapitału początkowego, np. do póki kapitał nie spadnie poniżej 90% wartości początkowej, ryzykuję 3% kapitału początkowego. Pozwala mi to w tym przypadku na 4 stratne transakcje pod rząd z tym samym poziomem ryzyka. Poza tym, znacznie łatwiej traduje się stałą wartością pozycji i wielkością SL.

Co kiedy pary walutowe są silnie skorelowane?

Kiedy pary walutowe, na których zawieramy transakcję są silnie skorelowane, wychodzimy z założenia, że pozycje w tym samym kierunku (zgodne z apetytem na ryzyko, lub wyeksponowane na umocnienie tej samej waluty) zwiększają nasze ryzyko w sposób bezpośredni (podejście konserwatywne) lub pośredni (podejście alternatywne). W pierwszym przypadku unikamy tradowania tego samego kierunku na skorelowanych parach, np. kupno euro w parach z EUR/NZD i EUR/AUD – w konserwatywnym wariancie powinniśmy wybrać tylko jedną z nich, lub zawrzeć o połowę mniejsze transakcje na obu tak, aby łączny poziom ryzyka nie przekroczył 3% kapitału. Jeśli natomiast przyjmiemy podejście alternatywne, wtedy dopuszczalny całkowity poziom ryzyka wynosi maksymalnie półtorakrotność (np. 3% * 1,5 = 4,5%) naszego kapitału.

Jaki procent kapitału mogę ryzykować równolegle w jednym momencie?

Jeśli uda Ci się znaleźć równolegle sygnały na nieskorelowanych instrumentach, będziesz zapewne chciał otworzyć kilka pozycji równolegle. Czy nie jest problemem zaryzykowanie nawet 30% kapitału w 10 równolegle pracujących pozycjach? Choć pierwsza myśl może brzmieć: “Czemu nie? Przecież to jest właśnie dywersyfikacja.” albo “Jasne. Przecież zysk z jednej transakcji pokryje straty z innej.”, to warto rozważyć pewne zagrożenie płynące ze współczesnych rynków. Obecnie świat finansowy jest globalny, łącza światłowodowe łączą najważniejsze ośrodki finansowe we wszystkich regionach geograficznych, a globalizacja prawna i wielki zasięg bankowych instytucji umożliwiają im handel niemal na każdej znaczącej giełdzie na świecie. W związku z tym korelacja między różnymi instrumentami finansowymi jest dość wysoka, jak przepływ cieczy w systemie naczyń połączonych. Aby sobie z tym poradzić, traderzy posługują się blokami aktywów pogrupowanych według cech dotyczących przepływu kapitału (sektory, klasy aktywów, powiązanie z ryzykiem, regiony geograficzne). W sytuacji kryzysu międzynarodowego, konfliktu militarnego czy katastrofy o zasięgu globalnym możemy zaobserwować, jak wszystkie giełdy tracą mniej więcej równo dlatego, że rynki kolektywnie uciekają od ryzyka likwidując długie pozycje na giełdach – tracą wtedy parkiety oraz waluty z różnych obszarów geograficznych. Jeśli okaże się, że gro naszej 30-procentowej ekspozycji dotyczy rynków wschodzących czy ma związek z ryzykownymi aktywami, to możemy stracić znacznie więcej niż planowaliśmy, choć pozornie korelacja nie występowała. Limit ryzyka w równoległych transakcjach z pewnością nie zaszkodzi naszej strategii i warto rozważyć otwieranie kolejnych pozycji dopiero po przestawieniu poprzednich na poziom Break Even.

Czy trzymając się sztywno zasady 3% jestem skazany na zyski? Co robić, kiedy mój kapitał kurczy się w dalszym ciągu?

Oczywiście Money Management nie jest żadną gwarancją zyskowności. Można powiedzieć, że MM jest warunkiem koniecznym długoterminowej stabilności, ale nie jest jedynym warunkiem. Jeśli stosując MM nadal tracimy, trzeba poszukać przyczyn w innych aspektach naszej strategii – m.in. w prowadzeniu pozycji, sygnałach wejścia/wyjścia, czy bieżącej sytuacji na rynku – a ten może zachowywać się różnie w różnych fazach.

Czy stosować stały SL i równą wielkość pozycji, czy elastyczne?

Kwestia stałego SL jest przede wszystkim zależna od naszej strategii i stosując stałe wartości z pewnością znacznie łatwiej skupić się na innych elementach systemu – np. zasadach wejścia. Z drugiej strony usztywnienie tych wartości na zmiennym rynku wydaje się być kiepskim pomysłem. O ile wartość naszego Stop Loss’a powinna być uzależniona od naszego depozytu (czynnik niezależny od rynku), to jego wielkość jest już silnie związana z ceną (czynnik zależny od rynku) – np. kiedy chcemy ustawić SL pod ostatnim dołkiem, bez względu na to czy znajduje się on 50 czy 100 pips niżej. W takiej sytuacji Stop Loss i wielkość pozycji muszą być elastyczne tak, aby wraz z koniecznością postawienia SL w większej odległości można było zmniejszyć pozycję utrzymując ryzyko na akceptowalnym poziomie.

Przykład: Przy depozycie $10 000 twierająmy na EUR/USD pozycję 1 lot z SL 30 pips i ryzykujemy $300, co stanowi 3%. Jeśli techniczny poziom dla SL wynosi 40 pips, wtedy musimy zmniejszyć wielkość pozycji do 0.75 lota by utrzymać ryzyko na poziomie $300.

Zarządzanie kapitałem cz.2 – Zysk

W poprzedniej części “Zarządzanie kapitałem – ryzyko” omówione zostały podstawowe zasady określania dopuszczalnego ryzyka i problemy jakie napotka trader przy stosowaniu tych zasad. Obecnie zajmiemy się przyjemniejszym aspektem zarządzania kapitałem, a więc zyskiem. Zysk w przypadku transakcji spekulacyjnych może przyjąć różne formy:

- Zysk potencjalny.

- Zysk pływający/niezrealizowany.

- Zysk zaksięgowany/zrealizowany.

- Zysk utracony.

- Zysk alternatywny

Risk:Reward

Omawiając problematykę zysku i zyskowności w naszej strategii inwestycyjnej będziemy zawsze posługiwać się pojęciem R:R (z ang. Risk : Reward) mówiące o relacji podjętego ryzyka do zysku. Przy czym zysk ten może być potencjalny lub realny (zrealizowany), czyli ten mierzony przed i po transakcji. Zawierając daną transakcję już w początkowym etapie oceny sygnałów transakcyjnych powinniśmy mieć pomysł na ewentualną opłacalność tejże transakcji. Któż z nas robiąc zakupy nie zastanawia się, czy jest sens kupić dany produkt, czy się nam opłaca? Ważymy wtedy czy nasza potrzeba jest na tyle istotna, by zapłacić za nią pełną cenę. Albo czy w naszym odczuciu użyteczność danej rzeczy zapewnia korzystny dla nas stosunek względem ceny. Z jednej strony wiemy, że za jakiś czas będzie przecena, a z drugiej strony dany produkt może nam być potrzebny już teraz. Nie inaczej jest w przypadku tradingu – przecież wszyscy jesteśmy tu po to, by zarobić pieniądze. Chcemy kupić walutę, akcje, kontrakty, etc. po cenie, która rokuje możliwość zarobku, spodziewamy się określonego ruchu na rynku i możliwości zlikwidowania pozycji z zyskiem. Określając najpierw potencjalne ryzyko, zaczynamy zastanawiać się nad możliwym zarobkiem.

Widząc okazję do zawarcia transakcji musimy określić miejsce dla zlecenia Stop Loss i wartość tego SL będzie dla nas punktem odniesienia dla opłacalności transakcji. Jeśli nasz system pozwala na względnie ciasny SL – w powyższym przykładzie jest to 40 pips – będzie to nasze ryzyko w danej transakcji (“R”). Ponieważ para walutowa znajduje się w silnym ruchu wzrostowym, możemy liczyć na wyższy szczyt trafiający w znaczący poziom technicznego oporu w odległości około 140 pips od naszego zlecenia kupna. To daje R:R 3,5 – nasz potencjalny zysk przekracza ryzyko 3,5-krotnie.

Gdyby nasz system mówił, że SL ma być pod ostatnim dołkiem, to wtedy ryzyko wyniosłoby około 100 pips i automatycznie zysk rzędy 140 pips (RR 1,4) mógłby się okazać niesatysfakcjonujący. W takim wypadku zrezygnowalibyśmy z tej transakcji. Ale czy w każdym przypadku?

Skuteczność a RR

Sama wartość RR jeszcze niczego nam nie mówi w kwestii zyskowności systemu. Pokazuje tylko jaka jest zakładana przez nas optymalna opłacalność dla każdej transakcji z osobna. Jeśli jednak weźmiemy pod uwagę prawdopodobieństwo sukcesu, wtedy dopiero otrzymujemy zarządzanie ryzykiem. Wiadomym jest, że najlepiej mieć SL 10 pips, a TP 100 pips i realizować transakcje z zyskiem do ryzyka na poziomie 10. Niemniej, takie podejście do tematu postawi nas przed dwoma problemami: (1) częstotliwość sygnałów może być znikoma; (2) skuteczność takiego założenia może być bardzo niska. Strategia zakładająca RR na poziomie 10 osiąga rentowność przy skuteczności 10% i wyższej, ale czy uda nam się choćby tę 1 na 10 doprowadzić do szczęśliwego końca?

Zysk potencjalny

Tutaj napotykamy problem z różnymi rodzajami zysku, jako że zysk możemy różnie postrzegać. Zysk potencjalny to ten, który według nasze strategii bądź analizy dana transakcja byłaby w stanie osiągnąć przy zachowaniu pewnego rozsądnego prawdopodobieństwa zdarzeń. Określając potencjalny zysk ulegamy często myśleniu życzeniowemu i przykładowo w trendzie liczymy na osiągnięcie dalszych poziomów mimo, że trend wykazuje pierwsze oznaki słabości – te nasz umysł może zignorować, ponieważ dominuje w nas chęć zysku. Innym problemem z jakim borykają się traderzy, to zbyt optymistyczne podejście do niskich wartości potencjalnego zysku. Wiele osób wychodzi z założenia, że do TP jest ledwie 100 pips, więc jest spore prawdopodobieństwo, że cena tam dotrze. Może się zdarzyć, że kiedy brakuje nam 1/2R do zakładanej opłacalności transakcji, zakładamy że przecież cena zwykle przebija ważne opory odrobinę tworząc ‘fałszywe przebicie’. Ostatecznie bywa i tak, że wprost akceptujemy np. RR 2,5, kiedy nasze założenia mówią o minimum 3,0. Wielu traderów radzi sobie z tym na zasadzie praktyki i doświadczenia z podobnymi sytuacjami widzianymi w przeszłości. Inni z kolei nie zakładają zysku z góry, a przesuwają SL w miarę postępów ceny mając jednak na uwadze większe przeszkody na drodze. W końcu niektórzy prowadzą badania statystyczne określając w przypadku każdej transakcji zachowanie ceny w czasie, kiedy pozycja była aktywna, ale też po jej zamknięciu i na tej podstawie wnioskują o optymalnej proporcji RR dla swojego systemu.

Zysk pływający

Jest to zysk z otwartej, pracującej wciąż transakcji, gdzie cena powędrowała w pożądanym kierunku. Taki zysk jest iluzoryczny do momentu, aż nie zamkniemy danej transakcji po bieżącej, lepszej cenie. Zmiana sytuacji na rynku może taki zysk jeszcze powiększyć albo zniwelować sprowadzając cenę do poziomu otwarcia transakcji lub wprowadzając pozycję nawet na stratę. Zysk pływający traktujemy zawsze z dużą rezerwą, podobnie jak na boisku, gramy do ostatniego gwizdka, a w międzyczasie wszystko może się jeszcze zmienić.

Zysk zaksięgowany

Zamykając transakcję zyskowną i realizując dodatni zysk pływający zostaje on dopisany do bilansu naszego rachunku brokerskiego i na tym etapie staje się on swobodnie rozporządzalny dla nas. Dopiero w tym momencie możemy ocenić, czy transakcja była warta zachodu oraz czy nasz system w sposób optymalny eksploatuje ruchy cenowe. Jeśli nasza transakcja zakończyła się na poziomie +2R, a w międzyczasie zysk pływający wynosił +5R, to interesuje nas tylko ta pierwsza wartość – to jest nasz faktyczny zysk. Jeśli wystąpi taka sytuacja, że większość zysku pływającego oddajemy przed zakończeniem transakcji, to jest to istotny sygnał, by rozważyć optymalizację założeń dotyczących realizacji profitów.

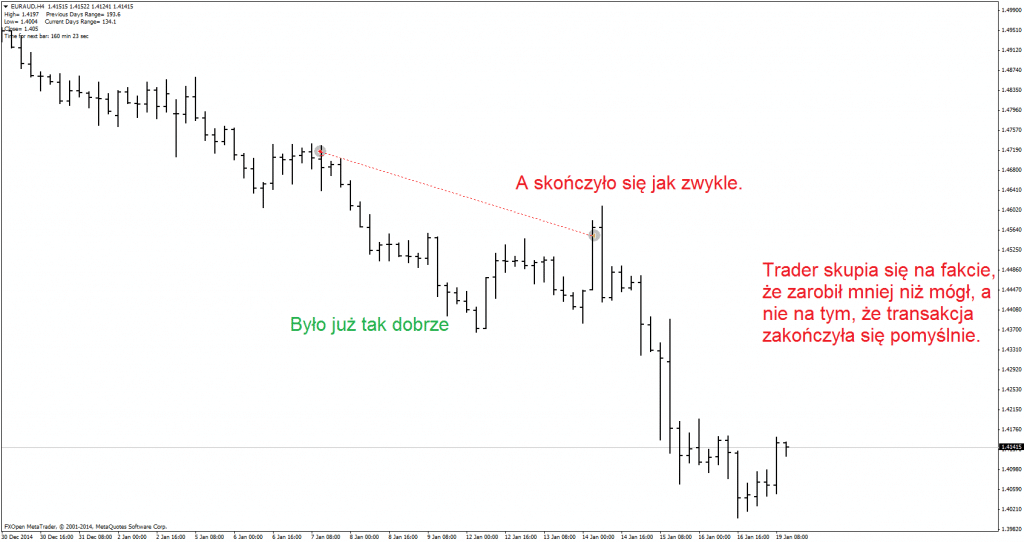

Zysk utracony

W powyższym akapicie przedstawiłem sytuację, kiedy większość zysku oddajemy albo w trakcie trwania pozycji – np. pływający zysk wynosił już 5R, ale cena cofnęła się i zabraliśmy z rynku tylko 2R – albo po zakończeniu transakcji – TP stał na 3R, a cena powędrowała dalej kolejne 3R po zrealizowaniu naszego TP.

Traderzy bardzo intensywnie skupiają się na tym rodzaju zysku, ponieważ czują, że nie wykorzystali możliwości jakie rynek stworzył. To ostatecznie może prowadzić do patologicznych zachowań polegających np. na przetrzymywaniu transakcji wobec niekorzystnego obrotu spraw i oddawanie zysku zgodnego z naszym systemem lub wręcz pozwalanie pozycji wejść na stratę i skasować SL. Jest to bardzo zdradzieckie, ponieważ znacznie dłużej i lepiej będziemy pamiętać przypadki, kiedy przepuściliśmy jednorazowy duży zysk, aniżeli kiedy wielokrotnie nasz Take Profit był dobrze wyznaczony. Taka nierównowaga w postrzeganiu skutków naszych założeń systemowych może prowadzić do nieuzasadnionego wzrostu oczekiwań, zwiększania TP i psucia systemu poprzez narażanie skuteczności na szwank. Wszelka optymalizacja powinna być przeprowadzana nie na podstawie pojedynczej transakcji, a całej serii 100 i więcej zagrań, aby miała jakąkolwiek wartość dla systemu w dłuższym terminie.

Zysk alternatywny

W ekonomii funkcjonuje pojęcie zysku alternatywnego, czyli unikniętych strat. W tradingu doświadczymy tego bardzo dobitnie, gdy każdą jedną stratę będziemy musieli odrobić, aby nasza strategia mogła stać się zyskowna. Zatem nie warto brać wątpliwych tradów, niezgodnych z naszymi założeniami czy systemem, ponieważ straty w tym obszarze zemszczą się w przyszłości na nas poprzez negatywny wpływ na transakcje dobre, które potencjalnie czynią naszą strategię zyskowną. Nadzieje na szybki duży zysk z reguły są przez rynek deptane bez skrupułów i próby wykonania “skoku w bok” – wzięcia “przypadkowej” transakcji, bo nam się wydawało, że możemy dorobić, w dłuższym terminie jest skazane na porażkę. Warto zawsze pamiętać, że uniknięcie stratnej transakcji to również nasz zysk.

Break even

Wielu traderów stosuje tzw. “BE”, czyli metodę polegającą na ustawieniu zlecenia obronnego na poziomie wejścia w zarabiającą transakcję. Kiedy nasze zlecenie z RR =5 osiągnie wartość pływającego zysku na poziomie przykładowo 2R, możemy pokusić się o zabezpieczenie pozycji “na zero”, pamiętając o dodaniu pipsa lub dwóch na pokrycie kosztów transakcji. Takie ustawienie zabezpieczenia sprawia, że pozycja nie niesie praktycznie żadnego ryzyka dla depozytu, a wciąż pracuje na nasz zysk. W razie nagłej zmiany warunków na rynku, w najgorszym przypadku

Oczekiwania vs realia

Podsumowując powyższe rozważania odniosę się do jeszcze jednego aspektu rodzącego wiele problemów. Powszechne opinie o MM odnoszą się głównie do RR, czasem jest mowa o RR3:1, etc., jednak wszystkie te rozważania zawsze skupiają się wokół teoretycznego, zakładanego RR, który nie musi mieć żadnego związku z sytuacją rynkową, skutecznością i możliwościami naszej strategii. Jest wiele możliwości by kontrolować statystyki naszej strategii oraz systemu, są odpowiednie raporty w platformie MT4, ale też specjalne portale przeznaczone do dokumentowania swoich wyników. Zawsze najistotniejsze będzie dla nas RR rzeczywiste, czyli stosunek zysku do ryzyka, jaki rzeczywiście uzyskiwała nasza strategia w ostatnim czasie i czy wystarczyło to, by wygenerować zysk biorąc pod uwagę realną skuteczność naszych zagrań. To w oparciu o te wartości powinniśmy tworzyć założenia naszej strategii i podejmować wszelkie decyzje o optymalizacji. Tutaj nie możemy sobie pozwolić na życzeniowe myślenie, realny rynek twardo rozprawi się z naszymi nadziejami i błędnymi ocenami pod warunkiem jednak, że będziemy mieć odpowiednią próbkę do oceny. Te dane w połączeniu z obserwacjami zachowania ceny po zakończeniu poszczególnych transakcji dadzą nam dobre pojęcie o możliwościach naszego systemu i stopniu ich wykorzystania.