Opcja

Prawo zakupu (opcja kupna) lub sprzedaży (opcja sprzedaży) określonego towaru, waluty lub papierów wartościowych po z góry ustalonej cenie (cena realizacji opcji) w określonym czasie. Jeżeli posiadacz korzysta z prawa opcji, może osiągnąć zysk kapitałowy, jeśli wartość waloru jest dla niego korzystna (tzn. dla opcji kupna cena rynkowa > cena wykonania; dla opcji sprzedaży cena rynkowa < cena wykonania). O opcjach mówi się również, że są w cenie (tzn. że mają wartość wewnętrzną) lub poza ceną (tzn. że mają ujemną wartość wewnętrzną). Po upływie określonego terminu opcje tracą ważność. Opcjami obraca się na rynkach i są one wykorzystywane jako instrumenty zabezpieczające lub spekulacyjne. Opcje będące w obrocie publicznym dzieli się na „amerykańskie” i „europejskie”. Opcja amerykańska może być wykorzystana w dowolnym momencie przed upływem terminu jej ważności (tzn. w nieokreślonym czasie). Opcja europejska może być realizowana wyłącznie w terminie jej wygaśnięcia lub w zbliżonym czasie (tzn. w określonym czasie). Opcje znane były na rynku od dawna, ale wykorzystywano je raczej jako instrument spekulacyjny. Model wyceny opcji Blacka-Shollesa zrewolucjonizował rynek opcji, umożliwiając wycenę wartości opcji w miarę wiarygodny sposób.

Rodzaje opcji

Opcja amerykańska

Opcja, którą można zrealizować w każdej chwili między datą zakupu a datą wygaśnięcia. Większość opcji w USA to opcje tego właśnie typu. Jest ona przeciwieństwem opcji europejskiej, którą można zrealizować wyłącznie w dniu wygaśnięcia. Ta elastyczność czasu realizacji tworzy dla opcji amerykańskiej premię cenową.

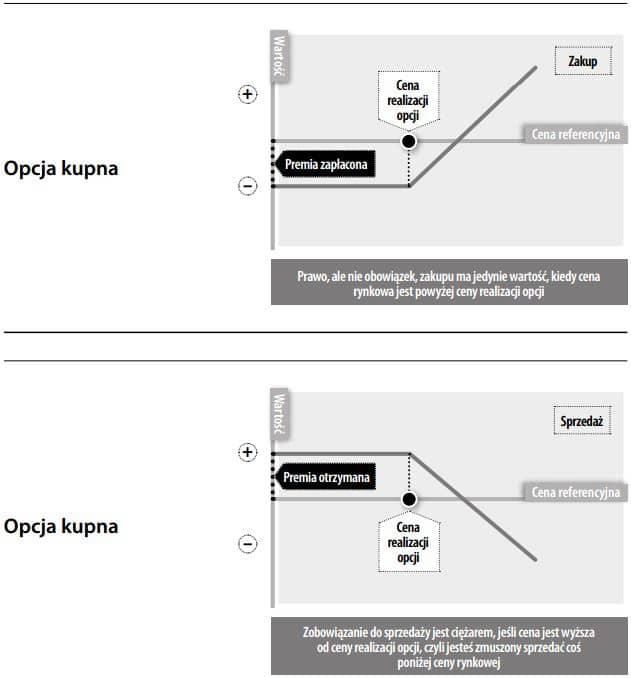

Opcja kupna

Prawo umowne, z jakiego można korzystać według uznania właściciela, które nakazuje drugiej stronie sprzedaż aktywów po okre- ślonej cenie i w określonym terminie. Opcje, którymi można handlować, są stosowane jako mechanizm zabezpieczający albo narzędzie spekulacji. Na przykład inwestor mógł nabyć opcję kupna, która pozwala na zakup akcji po określonej cenie; jeżeli ceny rynkowe wzrosną, będzie on mógł uzyskać dochód z nadwyżki powyżej sumy ceny rozliczenia i premii. Jednak w przypadku spadku ceny rynkowej opcja kupna będzie bezwartościowa, a premię dzięki udanej spekulacji otrzyma wystawca.

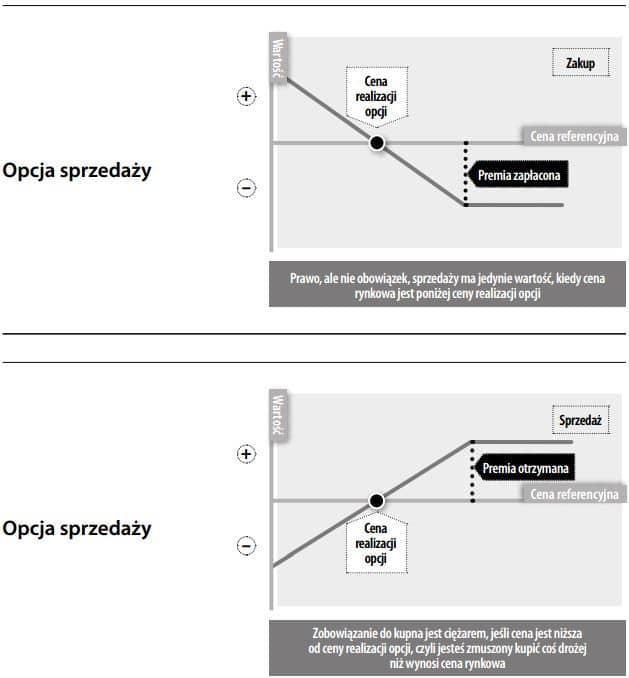

Opcja sprzedaży

Prawo umowne, z jakiego można korzystać według uznania jego właściciela, nakazujące drugiej stronie kupno składnika majątkowego po określonej cenie i w określonym terminie. Opcje mogą być wykorzystywane jako mechanizm zabezpieczający lub jako narzędzie spekulacji. Jeśli ceny rynkowe spadną, właściciel opcji sprzedaży zyska dzięki wcześniejszemu ustaleniu ceny. Jeżeli natomiast ceny wzrosną, opcji sprzedaży nie będzie można zastosować. Stroną zyskującą będzie wystawca, który zarobi premię dzięki udanej spekulacji. Przeciwieństwem opcji sprzedaży jest opcja kupna.

Opcja na indeks giełdowy

Instrument pochodny, którego wartość powiązana jest ze zmianami indeksu giełdowego. Może on służyć do spekulacji na zmienności rynku kapitałowego lub do zabezpieczenia pozycji inwestycyjnej w obracanych akcjach.

Opcja podwójna – Siodło (slang)

Połączenie pary opcji tak, że łącznie nie tracą na wartości, gdy ceny akcji na rynku zwyżkują lub spadają. Opcja podwójna jest dochodowa, jeśli tworzące ją opcje wygasają jako pozbawione wartości i można zatrzymać premię.

Opcja sprzedaży akcji w przypadku katastrofy

Kontrakt na instrument pochodny dający ubezpieczonemu prawo sprzedaży nowych akcji po ustalonej cenie wymienionemu inwestorowi, który jest zobowiązany nabyć je w przypadku wystąpienia okre- ślonej katastrofy. CATEPUT jest przykładem konwergencji działalności bankowej i ubezpieczeniowej.

Opcje antydatowane

Ustalenie ceny bazowej opcji, która od razu jest w cenie, przynosząc posiadaczom natychmiastowy, gwarantowany zysk. Jest to sprzeczne z normalną praktyką, gdzie cena realizacji jest ustalona dużo powyżej cen rynkowych, by zachęcić kierownictwo do lepszych wyników i późniejszego podziału zysków osiągniętych w ten sposób. Właściwym przeznaczeniem opcji pracowniczych jest stworzenie zachęty do osiągania wyników oraz zbieżności celów kierownictwa z tworzeniem majątku spółki. Dobry ład korporacyjny zagwarantuje, że kierownictwo naprawdę zapracuje na wszelkie premie oparte na modelu obie strony wygrywają. Jak dochodzi do nadużyć przy tym właściwie rozsądnym planie? Zwykle istnieje już tradycyjny plan opcji. Beneficjenci zmieniają wtedy nagle statystyki, by się wzbogacić, z nadzieją że oszustwo nie wyjdzie na jaw. W większości systemów prawnych opcje antydatowane nie są uważane za więcej niż wyrafinowane oszustwo. Choć zdarza się to stosunkowo rzadko, do kilku wypadków antydatowanych opcji doszło w kilku firmach w przedsiębiorczej Dolinie Krzemowej w USA, dopóki nie ukróciły tego władze.

Opcje egzotyczne (slang)

Nietypowe, rzadkie i wymyślne instrumenty finansowe. Przeznaczone są zwykle do stosowania w sytuacjach szczególnych; ograniczają je tylko wyobraźnia i potrzeby użytkowników. Na dojrzałych rynkach uwaga przesuwa się raczej w kierunku przydatności opcji do rozwiązywania problemów, przejrzystości i dostosowania niż ku celowej złożoności.

Opcje menedżerskie dla zarządu

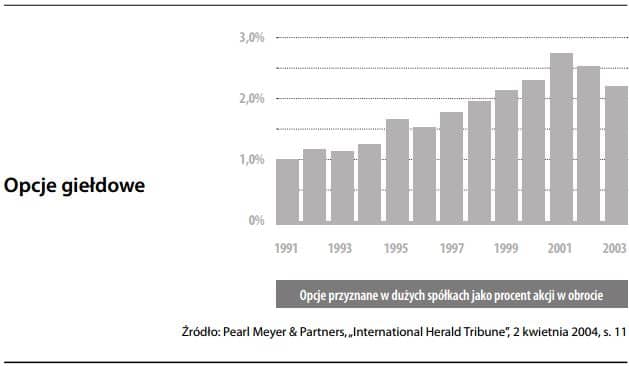

System wynagradzania zarządu polegający na oferowaniu jego członkom opcji na kupno akcji spółki po korzystnej cenie. Opcje stanowią próbę rozwiązania konfliktu w stosunkach agencyjnych – zarządzający przedsiębiorstwem są lepiej umotywowani do ochrony interesów akcjonariuszy, jeżeli sami posiadają materialny udział w przedsiębiorstwie. Mówi się też, że stanowią one niejako darmowy (aczkolwiek pozornie) sposób wynagradzania zarządu – zamiast bezpośrednio obciążać listę płac, beneficjenci realizują zysk kapitałowy na rynku giełdowym. Opcje sprzyjają także budowaniu lojalności wobec firmy, a przynajmniej zmniejszeniu rotacji kadr, jeżeli ustalony jest pewien minimalny okres, po któ- rym możliwa będzie ich realizacja. Z drugiej jednak strony wiąże się z nimi szereg kosztów. Przede wszystkim opcje powodują rozcieńczenie akcji. Według „The Financial Times” z 21 sierpnia 1999 w USA ponad 10% wyemitowanego kapitału akcyjnego przedsiębiorstw przeznacza się na opcje dla zarządów, co w istotny sposób pomniejsza majątek akcjonariuszy. Dodatkowo fakt, że przy zwyżkującym rynku posiadaczom opcji trafia się – niezależnie od dokonań w zakresie zarządzania – łatwy zarobek, może budzić społeczną zawiść i może mieć skutek demoblilizujący („Skoro tak dobrze stoimy, nie ma potrzeby bardziej się wysilać”). Należy dodać, że ze względu na skomplikowany i niejawny charakter opcji trudno jest ściśle określić ich koszt. Przede wszystkim większość standardów rachunkowości wymaga ich ujawniania jedynie w trudnych do zrozumienia punktach informacji dodatkowej. Rzadko zdarza się, aby przedsię- biorstwo podejmowało próbę oszacowania kosztu opcji i odliczenia go od zysku netto, co byłoby nieodzowne dla określenia jakości zysku. Był duży opór, szczególnie w USA, by podejmować próby oszacownia kosztu opcji i odliczenia go od zysku netto, z obawy że w ten sposób zniechęci się i obniży etykę pracy, szczególnie w nowo powstających firmach. Jednakże do 2005 roku koszty opcji zostały włączone w model sprawozdawczości finansowej większości systemów.

Opcje na akcje (debata)

Opcje menedżerskie są powszechną formą wynagrodzenia w formie akcji i stały się najbardziej kontrowersyjnym tematem na rynku. Opcje są atrakcyjne głównie z dwóch powodów. Dla małych spółek nowicjuszy są sposobem do zmotywowania cenionych pracowników przy braku możliwości należytego wynagradzania ich gotówką. Z drugiej strony dużym spółkom z profesjonalnym zarządem opcje pozwalają złagodzić problemy związane ze zbieżnością celów, ponieważ dają możliwość udziału finansowego w prowadzonej firmie. W ten sposób zarządy zaczynają bardziej zwracać uwagę na rosnący nacisk na tworzenie wartości dla akcjonariuszy. Czasami opcje giełdowe mają wiele wspólnego z wartościami społecznymi (przynajmniej w USA). Według ducha przedsiębiorczości ludzie, którzy stworzyli majątek, powinni mieć w nim udział. Jeśli akcjonariusze również na tym korzystają, powstaje klasyczna sytuacja, w której obie strony wygrywają. W USA opcje menedżerskie stały się bardzo popularne pod koniec lat 90. XX wieku. Weźmy na przykład chociażby jedną (za to bardzo znaną) firmę: Microsoft. Bank Goldman Sachs ocenił, że między 1993 a 2003 rokiem zosta- ły zrealizowane opcje Microsoft o łącznej wartości 50 miliardów dolarów. Rok 2000 był rekordowy, kiedy to mieszkańcy Kalifornii zapłacili podatek od zysków kapitałowych (niższy od podatku od dywidend) od dochodów z opcji menedżerskich, które łącznie wynosiły 85 miliardów dolarów (źródło: „Maclean’s Magazine”, 28 lipca 2003, s. 35). Jednakże ponieważ był to klasyczny przypadek „co za dużo, to niezdrowo”, wiele osób miało zastrzeżenia co do opcji menedżerskich. Może się bowiem wydawać, że opcje menedżerskie zaostrzają takie niepożądane zjawiska jak:

- nadmierny nacisk na wyniki krótkoterminowe, ponieważ perspektywa zarządzających spółką jest krótsza od czasu trwania firmy,

- pokusa nadużyć w rachunkowości firmy w zakresie zarządzania dochodami w celu stworzenia sztucznych zysków,

- postawa kapitalizmu spekulacyjnego, czyli podejmowanie zbyt dużego ryzyka kosztem akcjonariuszy,

- niedbałe zarządzanie majątkiem firmy, ponieważ menedżerowie dostają ogromne wynagrodzenia, na które tak naprawdę nie „zasłużyli”,

- niedostatecznie niezależny nadzór działalności z powodu słabego nadzoru rady nadzorczej,

- huśtawka wahań w deficycie rządowym (z powodu różnic w kwocie podatków płaconych od realizacji opcji).

Jednym ze sposobów zmierzenia się z tymi problemami jest po prostu lepsza ocena ich skutków. Na początku lat 90. działająca w USA Rada ds. Standardów Rachunkowości Finansowej doradzała, aby uwzględnić opcje menedżerskie w kosztach na rachunku zysków i strat. W odpowiedzi Kongres Stanów Zjednoczonych, będący pod wpływem lobbingu firm technologicznych gorączkowo szukających sposobów, by zmotywować swoich pracowników, zagroził, że zabierze Radzie prawo do ustanawiania standardów. Zwykle nie powinno się mieszać polityki do spraw rachunkowości. Trzy wydarzenia sprawiły, że opcje menedżerskie stały się tematem debaty publicznej. Astronomiczne sumy zapłacone czołowym dyrektorom (np. Dick Grasso z NYSE dostał 140 miliardów dolarów; Michael Eisner z Disney dostał 120 miliardów dolarów) wstrząsnęły rynkiem kapitałowym (zaczęto zadawać pytanie: „Jakim cudem ktoś może być tyle wart?!”). Następnie miały miejsce upadki firm Enron i Worldcom oraz inne głośne skandale księgowe powiązywane, nawet jeśli niebezpośrednio, z powyżej wymienionymi nadużyciami. W koń- cu nadszedł krach na giełdzie, który przekłuł bańkę technologiczną w 2002 roku, co spowodowało gniew oraz utratę pieniędzy wielu akcjonariuszy. Zaczęto kwestionować podstawy „systemu”, przez który ponieśli takie straty. W rezultacie powstał trend dążący do miarkowania hojności oraz ujawnienia skutków opcji menedżerskich.

Opcje tęczowe – Opcje koszykowe

Opcje z ekspozycją na więcej niż jeden czynnik niepewności. Opcje tęczowe to zwykle opcje kupna lub sprzedaży najlepszych albo najgorszych dwóch lub więcej aktywów, a także opcje, które przynoszą najlepszy lub najgorszy zysk z dwóch lub więcej aktywów. Aby opcja się zwróciła, wszystkie z aktywów muszą podążać w zamierzonym kierunku. Opcje tęczowe służą np. do wyceny złóż zasobów naturalnych, które narażone są na dwa czynniki niepewności – cenę i wielkość zasobu. Pojęcie „tęczowe” pochodzi od widma barw światła.