Sprawozdanie finansowe pro forma

Sprawozdanie finansowe zorientowane na przyszłość, lecz sporządzone głównie na bazie dotychczasowych wyników. Ponieważ termin „pro forma” ma kilka zastosowań, dla uniknięcia nieporozumień należy je wyjaśnić. W zależności od kontekstu, wyróż- nić możemy cztery zbliżone do siebie, lecz odrębne znaczenia:

- Format: W najbardziej podstawowym znaczeniu, termin „pro-forma” oznacza zalecany układ i podział sprawozdania finansowego, jak np. w sformułowaniu „bilans pro-forma po lewej stronie szereguje aktywa, a po prawej zobowiązania według ich płynności”.

- Modelowanie/analiza scenariuszy: Sprawozdanie finansowe pro forma może pokazywać prawdopodobne następstwa istotnych, lecz jeszcze nie zrealizowanych transakcji. Sporządza się je, by przedstawić użytkownikom sprawozdania finansowego spodziewane oddziaływanie przyszłego zdarzenia. Przykładem jest bilans pro forma pokazujący skutki określonego finansowania lub określonych nakładów inwestycyjnych na poziom dźwigni, płynność. Bilans taki odpowiada na pytanie: „Jak przedstawiać się będzie sytuacja firmy, jeśli to przeprowadzimy?” Ten typ sprawozdania pro forma jest wewnętrznym narzędziem analitycznym i planistycznym.

- Projekcja dotychczasowych wyników na najbliższą przyszłość: Sprawozdanie pro forma może być również oszacowaniem przyszłych wyników w oparciu o uzasadnione przewidywania przebiegu działalności do zakończenia okresu obrotowego. Przykładowo, rachunek zysków i strat pro forma można sporządzić poprzez ekstrapolację dotychczasowych wyników (np. z 10–11 miesięcy roku) z uwzględnieniem wszystkich spodziewanych zdarzeń gospodarczych. Takie sprawozdanie pro forma jest zbliżone od prognozy lub projekcji, przy czym zakłada się, że ma ono wyższy stopień wiarygodności, ponieważ przedsiębiorstwo jest na najlepszej drodze do osiągnięcia przewidywanych wyników. Ten typ sprawozdania wykorzystywany jest przy ujawnianiu wybranych informacji analitykom giełdowym i dotyczy głównie przewidywanej wartości zysku na jedną akcję.

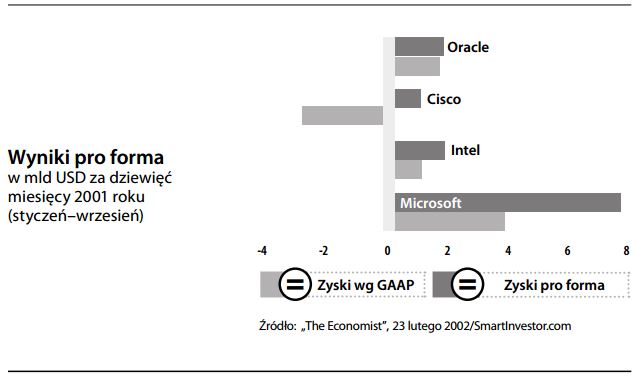

- Alternatywna (przychylniejsza) prezentacja: Sprawozdanie pro forma może być również sporządzone przez spółkę publiczną w formie publikacji zysku, zanim pojawi się sprawozdanie finansowe zbadane przez biegłego rewidenta. Praktyka ta ma na celu ujawnienie zysku medialnego nie uwzględniającego pozycji jednorazowych, które z założenia są mniej godne uwagi i mniej prawdopodobne (patrz: ujawnianie wybranych informacji analitykom giełdowym). Kwestia ta budzi jednak pewne kontrowersje. Faktem jest, że coraz popularniejsza rachunkowość oparta na wartości godziwej ma tendencje do zaśmiecania wyników finansowych fluktuacjami nie mającymi nic wspólnego z efektami zarządzania. Trudno się dziwić, że rynki kapitałowe mogą sobie cenić uproszczoną koncepcję zysku medialnego. Niestety jednak, pozycje jednorazowe (zwłaszcza ujemne) często są właśnie wynikiem badania sprawozdania. W dążeniu do zapewnienia prawidłowego i rzetelnego obrazu, wyniki poddawane są gruntownej weryfikacji. Jeżeli zbadane sprawozdanie istotnie odbiega od sprawozdania pro forma, powstają drażliwe kwestie. Może straty nadzwyczajne były autentyczną niespodzianką? („O rany, ale ci rewidenci twardzi! Kto by przewidział, że nasze aktywa tak spadną na wartości?”). Tym niemniej, rozbieżność może być faktycznie wynikiem ujawnienia selektywnego (tj. celowego tuszowania negatywnych informacji), co ma dać do zrozumienia: „Nie jest tak źle; straciliśmy pieniądze, ale tylko przez ten jednorazowy odpis.” Podanie optymistycznych informacji bywa również próbą trafienia na nagłówki gazet i podbicia cen akcji, zanim rynek zdąży przetrawić bardziej szczegółowe i złożone dane. W teorii, rynki kapitałowe nie powinny dać się oszukać takim wybiegom (patrz hipoteza rynku efektywnego). Jednak w praktyce, publikacje zysku pro forma umożliwiają spółkom czasowe zmylenie inwestorów. Analityk giełdowy może zachwalać kupującym „świetne” wyniki pro forma, a potem tuszować „szczegóły”, gdy kilkanaście tygodni później pojawi się zbadane sprawozdanie. Możliwości nadużyć są największe przy wysokich wskaźnikach cena/ zysk na rynku zwyżkującym. Przykładowo, w 2001 roku spółki z indeksu giełdowego Nasdaq 100 (tj. z sektora nowych technologii) w sprawozdaniach pro forma wykazały zyski w wysokości 19 miliardów dolarów; jednak wkrótce potem zyski te okazały się stratami w wysokości 82 miliardów dolarów – więc rozbieżność wyniosła ponad 100 miliardów dolarów („The Economist”, 21 lutego 2002, s. 83). Jak wynika z powyższych rozważań, wyniki pro forma należy traktować – według sformułowania Komisji Papierów Wartościowych i Giełd – z pewną dozą „zdrowego sceptycyzmu”. Nadużyciom przeciwdziała czujność organów nadzorujących przestrzeganie standardów rachunkowości, jak również procesy sądowe wytaczane przez wprowadzonych w błąd i zawiedzionych inwestorów.