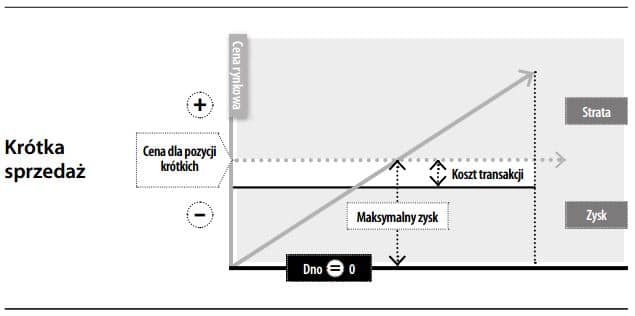

Czerpanie zysków ze spadających cen papierów wartościowych. Robi się to poprzez pożyczanie od kogoś papierów wartościowych i sprzedawanie ich z obietnicą zwrotu w późniejszym terminie, po ponownym nabyciu ich na rynku po niższej cenie. W tym czasie w celu zapewnienia po- życzkodawcy, że pożyczone akcje zostaną mu zwrócone, wpływy środków pieniężnych ze sprzedaży służą jako dodatkowe zabezpieczenie. Jeśli cena rynkowa papieru wartościowego wzrośnie, dodaje się dodatkową kwotę (patrz wezwanie do uzupełnienia depozytu) do zastawu w celu chronienia interesów pożyczkodawcy papierów wartościowych. Krótka sprzedaż daje możliwość czerpania zysków operacyjnych w momencie, gdy ceny akcji idą w dół. Mimo iż ceny akcji na rynku dość często spadają, krótka sprzedaż jest relatywnie rzadkim zjawiskiem. Przykładowo, w marcu 2008 roku tylko 4% akcji na rynku miało otwarte pozycje krótkie („International Herald Tribune”, 2 maja 2008, s. 15). Chociaż „sprzedaż i kupno” krótkiej sprzedaży powinny odzwierciedlać standardowe transakcje kupna i sprzedaży (tzn. pozycja długa, czyli kupno akcji), transakcje te dalekie są od symetrycznych. Po pierwsze, akcje zazwyczaj idą w górę w długim okresie czasowym – czyli krótka sprzedaż to „pływanie pod prąd”. Po drugie, prawdopodobieństwo strat jest znacznie większe w krótkiej sprzeda- ży. Nie ma górnego pułapu wzrostu cen w przeciwieństwie do dolnego pułapu spadku cen, równającemu się cenie akcji. Po trzecie, przepisy giełdowe zazwyczaj zniechęcają do krótkiej sprzedaży ze względu na jej wybitnie spekulatywny charakter oraz możliwości nadużycia (np. poprzez rozpowszechnianie fałszywych pogłosek). Na koniec trzeba dodać, że krótka sprzedaż jest trudna w sensie psychologicznym ze względu na „wzmocnienie negatywne” wywodzące się z interesów reszty rynku na pozycji długiej. Wszystkie powyżej wymienione powody przyczyniły się do tego, że krótka sprzedaż nosi od zawsze piętno niesławy. (Fakt, że czerpie zyski z nieszczęścia innych, również sprawia, że ta praktyka uchodzi za antyspołeczną). Rzeczywiście, w przeszłości „komercyjne zło” często było delegalizowane przez krótkowzroczne władze państwowe. Krótka sprzedaż w istocie dobrze się uzasadnia na sprawnie działających rynkach. Pozwala na to, aby sentymenty spadkowe (patrz bessa) miały głos na rynku. Taki zdrowy sceptycyzm doprecyzowuje wartość papierów wartościowych oraz przeciwdziała bańkom spekulacyjnym. Krótka sprzedaż sprzyja także płynno- ści rynku. Przykładowo, animatorzy rynku często stosują krótką sprzedaż przez krótki okres czasu, aby móc zapewnić szybką realizację zamówień klientów. Fundusze hedgingowe korzystają z krótkiej sprzedaży w celu zabezpieczenia swoich ryzyk spekulacyjnych. Jeśli weźmiemy pod uwagę również takie szybkie i chwilowe pozycje, krótka sprzedaż może nawet stanowić około jednej czwartej wolumenu obrotu (to samo źródło co powyżej).