Aktywa do zbycia

Kategoria bilansowa aktywów, które właściciel postanowił przy najbliższej okazji sprzedać po wartości likwidacyjnej. Aktywa takie nie mają już wartości użytkowej; natomiast ich wartość bilansowa staje się wartością sprzedaży netto (tzn. rynkową ceną sprzedaży pomniejszoną o koszty zbycia). Zgodnie z zasadą ostrożnej wyceny, wszelkie niezrealizowane straty z tytułu utraty wartości aktywów są ujmowane natychmiast jako koszt w rachunku wyników. (Z kolei ujęcie spodziewanych zysków, tj. wpływów przekraczających wartość księgową netto, musi czekać do faktycznej sprzedaży.). Aktywa do zbycia są często nieekonomiczne i stanowią obcią- żenie dla firmy. Naturalną decyzją jest więc pozbycie się ich, niezależnie od ceny – co jest powszechną taktyką w przypadku restrukturyzacji. Zobacz także szybka sprzedaż i aktywa dostępne do sprzedaży.

Aktywa dostępne do sprzedaży

Kategoria aktywów – zazwyczaj aktywów finansowych – które są do sprzedaży po „odpowiedniej” cenie. W międzyczasie właściciel wykazuje je w bilansie po wartości godziwej, a niezrealizowane zyski lub straty powstające w każdym okresie obrotowym odnotowywane są na koncie kapitału rezerwowego. Sama kategoria aktywów dostępnych do sprzedaży jest niejednoznaczna. Każdy składnik aktywów można przecież sprzedać, jeżeli znajdzie się nabywca oferujący atrakcyjną cenę. Aktywa dostępne do sprzedaży są więc raczej odzwierciedleniem zadeklarowanych intencji właściciela. Patrz inwestycje dostępne do sprzedaży i aktywa do zbycia.

Aktywa finansowe, rozliczanie w rachunkowości

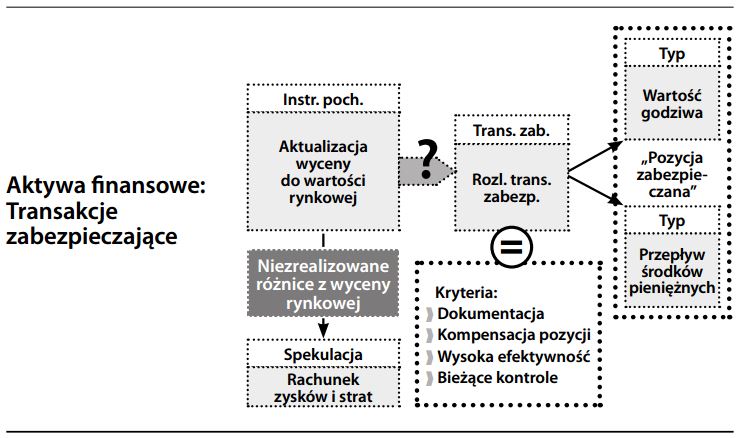

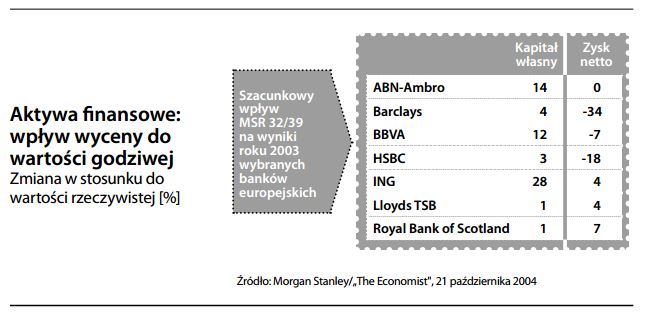

Składnik aktywów finansowych to dowolny instrument (np. pożyczka, akcja lub instrument pochodny), który pochodzi z instytucji finansowej lub rynku kapitałowego. Tradycyjnie, standardy rachunkowości wprowadzały rozróżnienie na aktywa finansowe przeznaczone do obrotu i utrzymywane do terminu zapadalności. Te pierwsze były wyceniane w wartości rynkowej, podczas gdy te drugie w cenie zakupu nie przekraczającej wartości zaktualizowanej (po utracie wartości). Coraz szersze zastosowanie instrumentów pochodnych (określonego rodzaju aktywów finansowych) dało podstawy do zastrzeżeń, ponieważ wartość księgowa kontraktów mogła ukrywać ogromne niezrealizowane straty. Po kilku niepokojących skandalach księgowych, organy regulacyjne zaczęły skłaniać się ku bardziej ostrożnym standardom rachunkowości. W związku z tym, od 2005 międzynarodowe standardy rachunkowości wymagają, by wszystkie aktywa finansowe wyceniane były do wartości rynkowej bez względu na uzasadnienie ich posiadania. Niezrealizowane zyski i straty są następnie wykazywane w rachunku zysków i strat lub, jeśli składnik aktywów finansowych stanowi element faktycznej transakcji zabezpieczającej, zyski/straty ujmuje się bezpośrednio w kapitale własnym. W ten sposób instrumenty pochodne utraciły swój potencjał do nieprzyjemnego „zaskakiwania” użytkowników sprawozdań finansowych. Takie ujęcie księgowe budzi jednak kontrowersje. Ponieważ niezrealizowane zyski lub straty ujmuje się mimo zachowania instrumentu finansowego do terminu zapadalności (gdy następuje ostateczna eliminacja wszystkich zysków lub strat), powstaje nieistniejąca wcześniej niestabilność. Niezrealizowane zyski lub straty – przynajmniej w przypadku zabezpieczeń – ukryte zostaną w kapitale własnym (a nie wpłyną na zysk). Poza tym pozostaje inna kontrowersja dotycząca przedsiębiorstw takich jak banki, które posiadają istotne kwoty aktywów finansowych w formie instrumentów pochodnych zabezpieczających pozycje bilansowe wykazywane po koszcie historycznym. Podczas gdy zakwalifikowanie do ujęcia jako zabezpieczenie umożliwia ukrycie zmienności bezpośrednio w kapitale własnym, akcjonariusze i organy regulacyjne (patrz adekwatność kapitałowa) wciąż mają podstawy do niepokoju. Jednym z rozwiązań tej sytuacji byłoby wykazywanie wszystkich pozycji w wartości rynkowej (patrz rachunkowość oparta na wartości godziwej). Inwestorzy mogą jednak wykazywać niechętne nastawienie do tego rozwiązania ze względu na nieuniknioną niemiarodajność szacunków wartości godziwych wielu aktywów i zobowiązań instytucji finansowych. Dla takich przedsiębiorstw, MSSF można uznać za „półśrodek” dający mniej atrakcyjne rezultaty.