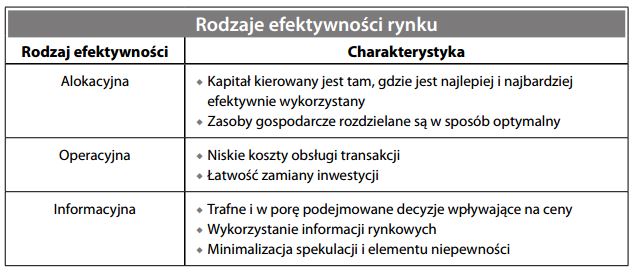

Hipoteza rynku efektywnego (ang. Efficient Market Hypothesis EMH) to teoria z dziedziny finansów wyjaśniająca zachowanie cen akcji w oparciu o model rynku giełdowego, który w różnym stopniu wychwytuje i odzwierciedla istotne informacje i uwzględnia je w cenie akcji. Cena akcji będzie zatem odzwierciedlać ich wewnętrzną wartość ekonomiczną. Na rynkach finansowych „efektywność” przejawiać się może w kilku różnych aspektach:

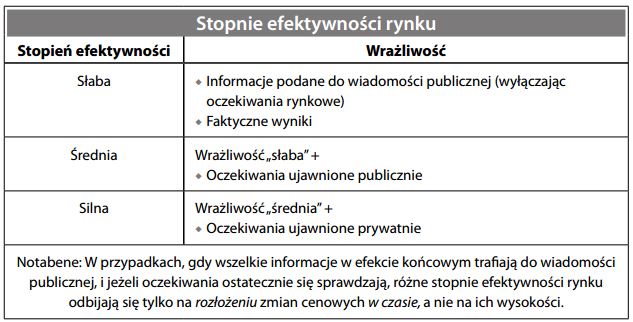

Efektywność informacyjna w teorii rynku efektywnego opiera się na fundamentalnej regule, według której racjonalny inwestor szacuje wartość akcji na podstawie wielkości oczekiwanych dywidend. Z kolei wielkość oczekiwanych dywidend szacuje się na podstawie kosztu kapitału lub wymaganej stopy zwrotu. Ceny akcji ulegają więc zmianom wraz z pojawianiem się nowych informacji mających wpływ na powyższe zależności. Zakres, w jakim cena ulega zmianie, zależy od wrażliwości rynku papierów wartościowych na informacje:

Teoria rynku efektywnego ma ogromne znaczenie zarówno dla inwestorów, jak i zarządów przedsiębiorstw. Gdyby istniała słaba forma efektywności rynku, analiza techniczna lub analiza historycznych cen akcji pozbawiona byłaby sensu, ponieważ zmiany akcji są losowe. Wariant „średni” hipotezy sugeruje, że ceny akcji aktualizowane są natychmiast, z chwilą publikacji najnowszych informacji. Gdyby istniała silna forma (tzn. jeżeli ceny akcji odzwierciedlałyby również informacje poufne i oczekiwania), niemożliwe byłoby osiągnię- cie żadnych ponadprzeciętnych zysków, ponieważ bieżące ceny rynkowe akcji odzwierciedlałyby wszelkie dostępne, istniejące informacje. Nie byłoby też zjawiska informacji niejawnej, ponieważ rynek byłby wszechwiedzący.

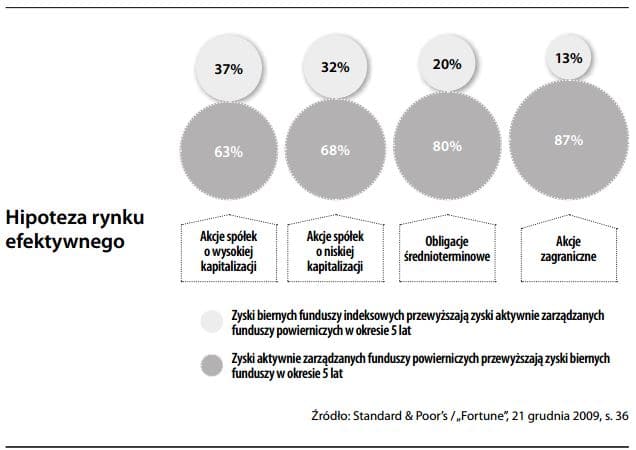

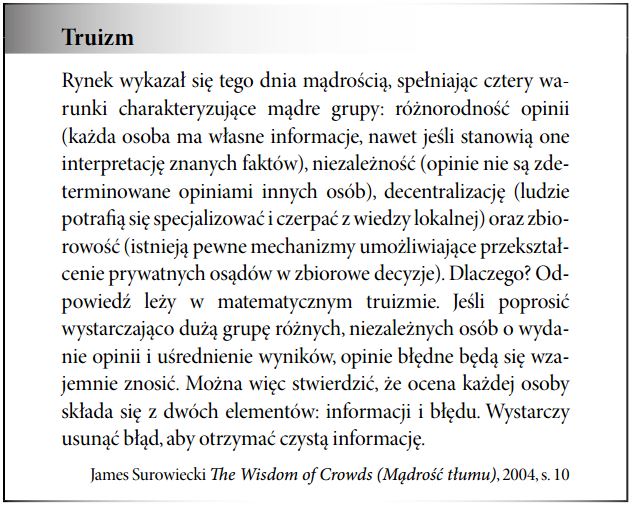

Dowody wskazują, że rynki są w istocie „średnie”. Najlepszą rzeczą, jaką mógłby wówczas zrobić inwestor indywidualny, byłoby zajęcie stanowiska pod prąd (ryzykowna spekulacja usiłująca dowieść, że „rynek się myli”) albo dywersyfikacja ryzyka związanego z poszczególnymi akcjami przez inwestycję w portfel różnych akcji. Z punktu widzenia zarządzania, „średniego” wariantu efektywnego rynku kapitałowego nie da się przechytrzyć wskaźnikami stosowanymi w rachunkowości, takimi jak zysk na jedną akcję – nawet jeżeli uzupełni się je o manipulacje w rodzaju rachunkowości kreatywnej czy upiększanie wyników. Zarząd powinien więc koncentrować się na maksymalizacji wartości bieżącej netto aktywów, zamiast martwić się o wyniki przedstawiane w sprawozdaniach, które są tylko „kosmetyką”. Ponieważ rynek powinien na bieżąco przewidywać i korygować ceny akcji w oparciu o aktualne informacje, nadmierną zmienność cen mogą być oznaką tego, że teoria efektywności rynku w znacznym stopniu nie sprawdza się. Oto niektóre z czynników mogą- cych powodować to zjawisko:

- rynek słabo rozwinięty, jak na przykład w przypadku gospodarki wschodzą- cej lub w okresie transformacji,

- psychologia tłumu, prowadząca do zrywów zwyżkowych lub gwałtownych spadków odpornych na logikę rynkową,

- duży udział działalności spekulacyjnej, prowadzącej do powstawania „teorii katastroficznych”.

Teoria rynku efektywnego opiera się na szerokiej dostępności taniej, a przy tym rzetelnej informacji odnośnie przedsiębiorstw, ich akcji i warunków rynkowych. Rozmiar i zasięg światowych rynków kapitałowych, zwiększony przez wykorzystanie technologii IT i działania zawodowych graczy (inwestorów giełdowych), sprawiają że rynki zachowują się coraz bardziej zgodnie z teorią rynku efektywnego.

Podsumowanie

Aktywa oparte na tej hipotezie będą wyceniane według ich uczciwej ceny, ponieważ wszystkie znane informacje będą przedmiotem obrotu, dopóki nie przestaną być przydatne.

Mówiąc o efektywnych rynkach, teoretycy rozróżniają trzy poziomy dostępnych informacji: słaby, półsilny i silny.

Słaby rynek oznacza, że obecne ceny uwzględniają wszystkie dane historyczne, w związku z czym analiza techniczna jest nieistotna. Pomija jednak inne rodzaje informacji i nie odrzuca poglądu, że metody takie jak analiza fundamentalna lub szeroko zakrojone badania mogą być wykorzystane do uzyskania przewagi.

Półsilna forma rynku dyktuje, że wszystkie informacje publiczne zostały już uwzględnione w cenie (aktualności, oświadczenia firm itp.). W związku z tym zwolennicy tej branży uważają, że nawet fundamentalna analiza nie może przynieść żadnych korzyści. Jedynym sposobem na uzyskanie przewagi nad rynkiem jest wykorzystanie prywatnych informacji, które nie są jeszcze znane opinii publicznej.

Wreszcie, silna forma utrzymuje, że wszystkie informacje publiczne i prywatne znajdują odzwierciedlenie w cenie aktywów – oprócz historycznych wyników i informacji publicznych, wszelkie dane dostępne również dla osób mających dostęp do informacji poufnych zostaną wykorzystane. W formularzu tym stwierdza się, że żaden uczestnik rynku nie ma możliwości uzyskania przewagi nad jakimkolwiek rodzajem informacji, ponieważ rynek już to uwzględni.

EMH to długoletnia teoria, ale nie bez krytyków. Dane empiryczne nie potwierdziły ani nie potwierdziły słuszności hipotezy, ale wielu przeciwników uważa, że istnieje mnóstwo czynników emocjonalnych, które powodują niedoszacowanie lub przeszacowanie akcji.