Delewarowanie (obniżenie poziomu dźwigni finansowej)

Delewarowanie to redukowanie nadmiernej lub niebezpiecznej wielkości zadłużenia kredytobiorcy, zazwyczaj w reakcji na niekorzystne warunki rynkowe. O ile lewarowanie ma swoje pozytywy, to jednak nie jest pozbawione ryzyka.

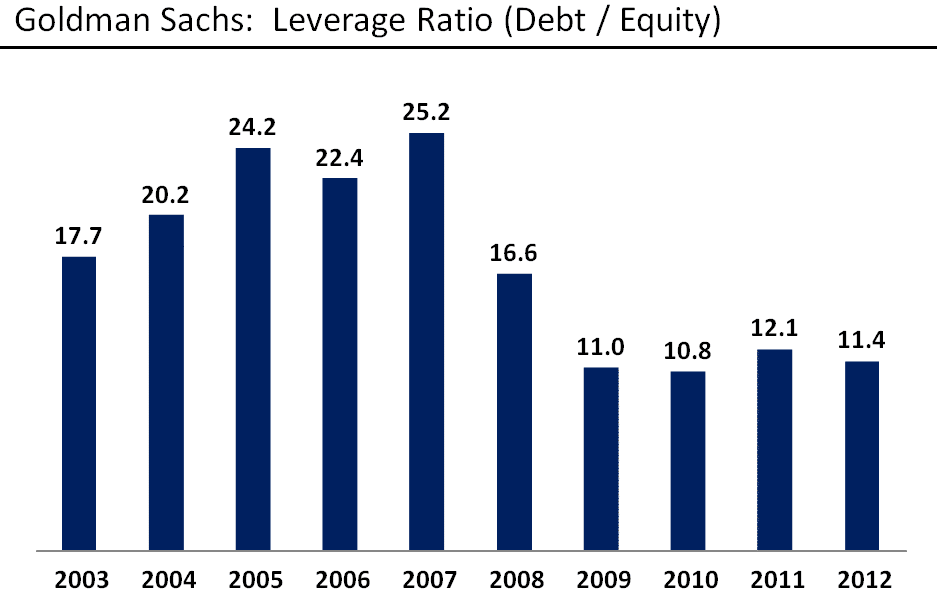

W przypadku przedsiębiorstwa można obniżyć poziom dźwigni przez podniesienie kapitału własnego i spłacenie długu. Alternatywą może być sprzedanie aktywów i przeznaczenie wpływów ze sprzedaży na spłatę długu, chociaż to może nie obniżyć wskaźników lewarowania tak szybko jak spłata ze świeżego kapitału. Poza tym, może być drogie, gdy ceny aktywów są niekorzystne. Delewarowanie można również osiągnąć oszczędzając na działalności i przeznaczając dodatkowe wolne środki pieniężne na spłatę długu. Gospodarstwa domowe zazwyczaj obniżają poziom dzwigni ograniczając konsumpcję i zwiększając oszczędności. Delewarowanie jest procesem dostosowawczym, który jest często bolesny. Przejście do bardziej zrównoważonego poziomu zadłużenia wymaga ofiar. W czasie kryzysu kredytowego lat 2007–2009 proces obniżania poziomu dźwigni finansowej zmniejszył popyt globalny i uprzedził szybkie ożywienie gospodarcze.

Lewarowanie (podwyższenie poziomu dźwigni finansowej)

Lewarowanie (ang. Financial Leverage) – to sposób na finansowanie działalności inwestycyjnej firmy zwiększającej rentowność. Jest to związek między finansowaniem działalności inwestycyjnej kapitałem zagranicznym a finansowaniem kapitałem własnym.

Należy wykorzystać dźwignię finansową, gdy subsydiowanie podmiotu z udziałem kapitału zagranicznego zwiększy zyski w stopniu zapewniającym spłatę kosztów pozyskania kapitału.

Określenie poziomu dźwigni finansowej jest kolejnym etapem analizy rentowności. Określa związek między zmianą wartości zysku operacyjnego a zmianą zysku netto i jest określony wzorem:

Lewarowanie wzór

DFL = proc.DNP / proc. DEBIT

gdzie:

- DFL – stopień dźwigni finansowej (ang. Degree of Financial Leverage)

- proc.DNP – procentowy wzrost zysku netto

- proc.DEBIT – procentowy wzrost zysku operacyjnego (lub zysku przed spłatą odsetek i opodatkowaniem).