Opcje na akcje, rozliczanie w rachunkowości

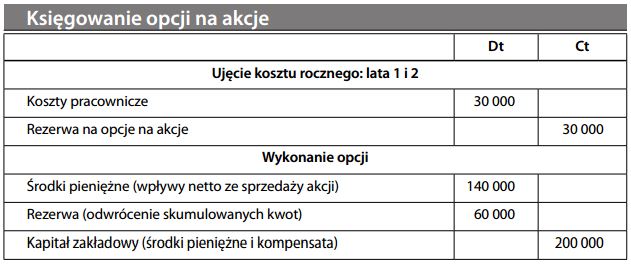

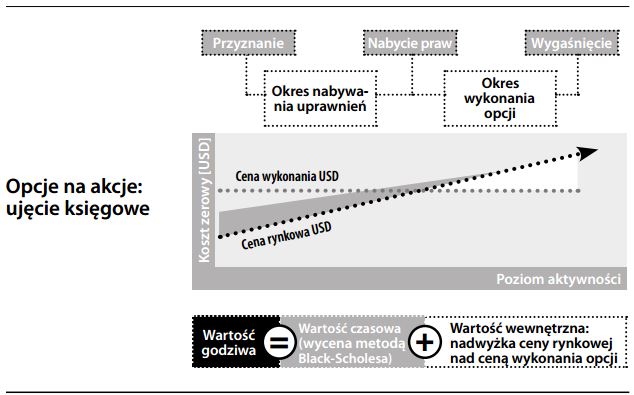

Praktyki księgowe w zakresie rozliczania opcji na akcje wzbudzają wiele kontrowersji (patrz Kompendium Finansów, opcje na akcje, polemiki). Pierwsze zasady w tym zakresie zostały sformułowane w USA, gdzie opcje na akcje są najpowszechniejszą formą płatności rozliczanych w akcjach (zwłaszcza w środowiskach przedsiębiorczych ukierunkowanych na wyniki, jak np. Dolina Krzemowa). Plany opcji na akcje typowo wymagają, by pracownicy odpracowali w firmie ustalony okres czasu, zanim ich prawa do wykonania opcji staną się bezwarunkowe. Po upływie tego okresu, pracownicy mogą wykonać opcje po cenie odzwierciedlającej korzystne dyskonto w stosunku do ceny rynkowej. Przez wiele lat, amerykańskie ogólnie przyjęte zasady rachunkowości (GAAP) zaliczały do kosztów jedynie „wartość wewnętrzną” opcji (tj. różnicę między ceną rynkową a ceną wykonania opcji), która podlegała amortyzacji przez „okres nabywania uprawnień” (tj. okres pomiędzy przyznaniem opcji, a nabyciem praw do jej wykonania). Koszt ujęty w rachunku wyników (dt.) równoważony jest przez utworzoną w obrębie kapitałów własnych rezerwę (Ct.). W momencie wykonania opcji, firma otrzymuje środki pieniężne w kwocie równej cenie wykonania opcji, lecz faktycznie wyemitowała akcje po wyższej cenie rynkowej. Wpływy pieniężne z tytułu wykonania opcji są kompensowane z saldem kredytowym na wydzielonym koncie rezerwy. Różnica pomiędzy wpływami pienięż- nymi a ceną rynkową w dacie przyznania opcji (Dt.) jest kompensowana z saldem kredytowym na koncie rezerwy. By to zilustrować, wyobraźmy sobie podlegające wykonaniu opcje „in the money”* umożliwiające zakup 20 000 akcji, których cena rynkowa wynosi 10 USD, po cenie 7 USD przez okres 3 lat:

Żadne z powyższych księgowań nie miałoby jednak miejsca, gdyby (jak to zwykle ma miejsce) opcja przyznana była po cenie wykonania przewyższającej cenę rynkową. Przy braku wartości wewnętrznej w chwili przyznania, pewna logika sugeruje, że opcja „nie posiada kosztu”, tj. nie ma wpływu na rachunek zysków i strat. Tym niemniej, niezależnie od wartości wewnętrznej, opcja posiada wartość czasową (tj. wartość odzwierciedlającą prawdopodobieństwo zaistnienia wartości wewnętrznej przed datą wygaśnięcia opcji). Wartość bieżącą przyszłej możliwości zrealizowania zysku oblicza się przy pomocy matematycznych wzorów, z których najbardziej znany jest model wyceny opcji Blacka-Scholesa.

*W przypadku opcji kupna określenie „in-the-money” oznacza, że cena wykonania opcji (strike price) jest niższa od kursu instrumentu bazowego (przyp. tłum.).

W miarę zbliżania się daty wygaśnięcia opcji, jej wartość czasowa zmierza do zera. Wartość czasowa oraz wartość wewnętrzna składają się razem na wartość godziwą opcji. Z punktu widzenia akcjonariuszy – ponieważ przyznanie opcji powoduje „rozcieńczenie” i obniżenie wartości akcji – właśnie ta wartość stanowi faktyczny koszt opcji. Pierwotnie, amerykańskie GAAP zachęcały (choć nie wymagały), by spółki ujmowały koszt przyznania opcji w oparciu o wartość godziwą, w którym to przypadku w rachunku wyników zawsze pojawia się koszt odpowiadający wartości czasowej opcji. Jeżeli spółka nie chciała stosować takiego ujęcia (co często miało miejsce), miała obowiązek ujawnienia wpływu ujęcia wartości godziwej opcji w kosztach w rachunku wyników pro forma (wchodzącym w skład informacji dodatkowej do sprawozdania finansowego). Z kolei MSSF od początku opowiadały się za podejściem opartym na wartości godziwej (RMSR nie była wystawiona na lobbying amerykańskiego sektora przedsiębiorstw). W 2005 roku, częściowo w wyniku głośnych skandali księgowych w USA, a częściowo na skutek wzmożonego ruchu reformatorskiego w sprawozdawczości finansowej, amerykańskie standardy rachunkowości przeszły na system oparty na wartości godziwej.

Cała debata tocząca się wokół rozliczania opcji na akcje jest odzwierciedleniem teorii behawiorystycznych w rachunkowości. Choć rzeczywistość finansowa niewątpliwie wskazuje, że opcje na akcje mają pewien ukryty koszt – fakt, że sprzyjają one zbieżności celów zarządu i akcjonariuszy skłania do bagatelizowania tego kosztu.