Opodatkowanie a wzrost gospodarczy

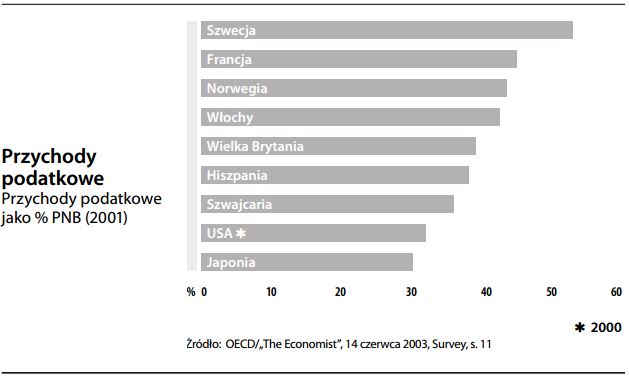

We wczesnej gospodarce wolnorynkowej, działającej zgodnie z zasadami leseferyzmu, rola sektora państwowego w naturalny sposób była ograniczona do zapewnienia „dobór społecznych”, takich jak ład i porządek publiczny, odpowiednie warunki sanitarne i infrastruktura. „Klin podatkowy”, który pochłaniał od 15% do 25% PNB, był więc umiarkowany. Władze podatkowe widziały, że próby opodatkowania nieruchomości lub kapitału przynosiły efekty przeciwne do zamierzonych, odbijając się niekorzystnie na poziomie oszczędności. Nauczyły się też z rozwagą nakładać podatki. Okrzykiem wojennym Rewolucji Amerykańskiej było „Nie ma opodatkowania bez reprezentacji”. Rządy skłaniały się ku opodatkowywaniu łatwych do nadzorowania transakcji, wykorzystując opłaty skarbowe i cła do pozyskiwania funduszy. Rozwój wolnego handlu (który wyeliminował cła) w połączeniu z wydatkami wojennymi, dały początek opodatkowaniu dochodów osobistych i dochodów przedsiębiorstw. Opodatkowanie dochodów było stosunkowo łagodne (tzn. podatki te miały „neutralny” wpływ na alokację zasobów), ponieważ państwo pobierało część nadwyżek gospodarczych, a w stosunku do pewnej ich części mogło zasadnie twierdzić, że samo je wytworzyło. Skutkiem ubocznym było pobudzenie sprawozdawczości finansowej, jako że istotnego znaczenia nabrał pomiar dochodów. Z kolei dwie koncepcje ekonomiczne doprowadziły do wprowadzenia podatków progresywnych, zwiększających stawki podatku w miarę wzrostu dochodu do opodatkowania. Teoria „malejącej użyteczności krańcowej” zakładała, że bogaci odczuwają podatki – przynajmniej w kategoriach użyteczności pieniędzy – słabiej niż biedni. Klasyczny angielski ekonomista Thomas Malthus obawiał się również spadku popytu na skutek nadmiernego gromadzenia oszczędności przez bogatych. Po drugiej wojnie światowej rola rządu w ekonomii keynesowskiej oraz finansowanie państwa opiekuńczego wymagały, by baza podatkowa była szersza (tzn. by więcej było podatników) i głębsza (tzn. by na podatnika przypadał większy podatek). W uprzemysłowionych państwach w okresie powojennym nierzadko krańcowa stawka podatku dochodowego przekraczała 50%. W Europie podatki od towarów i usług pozyskiwały dalsze fundusze z sektora komercyjnego. Wpłaty na ubezpieczenia społeczne były finansowane z podatków od wynagrodzeń. Co więcej, finansowanie deficytu pań- stwowego często było przyczyną inflacji, która w praktyce stanowiła „podatek nałożony na pieniądze”. Nic więc dziwnego, że uchylanie się od zobowiązań podatkowych, szara strefa i bodźce zniechęcające do pracy, inwestowania i podejmowania ryzyka handlowego często powodowały zaburzenia szkodliwe dla gospodarki. Wiele rządów zdało sobie sprawę z tego, że kąsa karmiące je ręce. W latach 80. XX wieku teorie ekonomii podaży rozpowszechniły ideę głoszącą, że podatki są poważnym, ukrytym hamulcem długoterminowego wzrostu gospodarczego. Zdyscyplinowane rządy mogłyby w gruncie rzeczy uzyskać większe wpływy z podatków poprzez obniżenie stawek podatkowych, gdyby gospodarka zareagowała na to ożywieniem koniunktury. Większość postępowych rządów, dodatkowo mających wsparcie w globalnym politycznym kursie w prawo (tzn. ku wolnemu rynkowi), zaczęło likwidować deficyty budżetowe i obniżać obciążenia podatkowe.