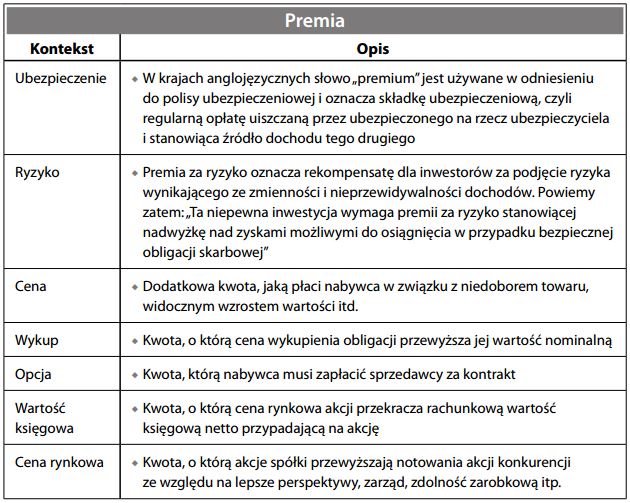

Premia

Termin ten sugeruje pewnego rodzaju przyrost lub kwotę „ekstra”. Z czasem słowo to zyskało jednak kilka różnych znaczeń w dziedzinie finansów:

Źródłosłów: z łacińskiego „prae” = ‘przed’ i „emere” = ‘kupować’, w połączeniu „praemium” = ‘zdobycz, łup, nagroda’. Użycie angielskiego słowa „premium” w kontekście ubezpieczeń zanotowano już w XVII wieku.

Rodzaje premii

Premia (w dochodowości) za ryzyko

Różnica w stopach dochodu między dwoma porównywalnym papierami wartościowymi o tym samym czasie pozostałym do terminu zapadalności (w przypadku papieru dłużnego) lub pierwszeństwa roszczenia (w przypadku akcji). Różnica ta jest miarą postrzeganych różnic ryzyka papierów wartościowych, które musi zrekompensować stopa dochodu.

Premia leasingowa

Gotówkowa wpłata uiszczona z gó- ry przez właściciela nieruchomości w celu skłonienia najemcy do podpisania długoterminowej umowy leasingu. Opłatę taką amortyzuje się, pomniejszając koszt najmu przez cały okres trwania umowy leasingowej, nie zaś zaliczając ją do przychodów w okresie, w którym została otrzymana.

Premia za inwestycje w instrumenty kapitałowe

Dodatkowa stopa dochodu (w postaci dywidend lub zysków kapitałowych) mają- ca skłonić inwestorów do lokowania pieniędzy w akcje, zamiast w relatywnie bezpieczne (w kategoriach zmienności cen rynkowych) inwestycje w bony skarbowe lub instrumenty rynku pieniężnego. Ze względu na optymalną relację ryzyka i dochodu inwestorzy wymagają wyższej stopy zwrotu z kapitału, aby podjąć wyższe ryzyko związane z akcjami. Większość badań wskazuje, że premia taka powinna wynosić 5–7% rocznie.

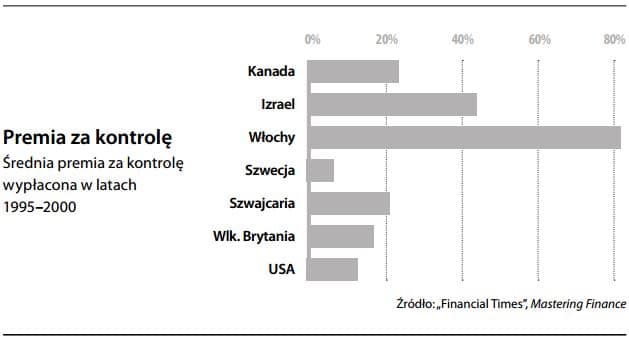

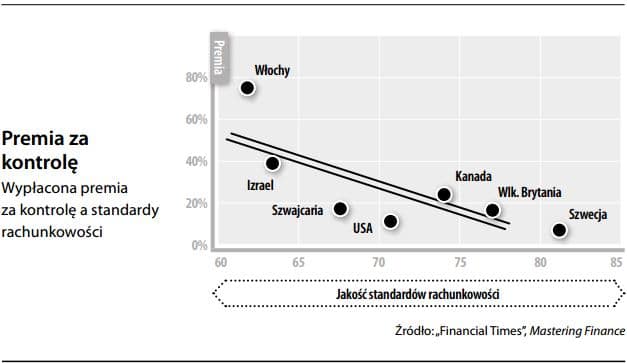

Premia za kontrolę

Wyższa – w stosunku do rynkowej – cena płacona za akcje w pakiecie kontrolnym. Akcje wycenia się zwykle w bezpośredniej proporcji do wynikających z nich roszczeń w stosunku do przewidywanych zysków przedsiębiorstwa. Jednak kontrola nad strategią, działalnością i decyzjami zarządu może być warta więcej niż przyszłe zyski – pod warunkiem że nowy właściciel będzie w stanie je zwiększyć. Podejmując dobrze przemy- ślaną decyzję o dokonaniu przejęcia, zakłada się, że zyski wzrosną w efekcie synergii lub lepszego zarządzania. Zarówno nabywca, jak i sprzedawca zdają sobie sprawę, że celem transakcji jest rozpoczęcie procesu powiększania wartości. Premia za kontrolę odzwierciedla z jednej strony przewagę negocjacyjną sprzedawcy, a z drugiej – gotowość nabywcy do dzielenia się powiększoną wartością w zamian za uzyskanie kontroli. Ponura prawda jest taka, że premia za kontrolę pokazuje, ile warta jest możliwość wyzyskiwania akcjonariuszy mniejszościowych – co różnić się może w zależności od praw akcjonariuszy i wymogów odnośnie do ujawniania informacji finansowej na różnych rynkach.

Premia za przypływ (żargon)

Metoda wynagradzania dla zarządzających funduszami (zwłaszcza w funduszach hedgingowych), która wymaga pokrycia ewentualnych wcześniejszych strat, zanim będą oni mogli podzielić premię z udziałem w zysku. Tak więc jeśli wartość funduszu spadnie w pierwszym roku, zarząd funduszem nie może otrzymać premii w roku drugim, trzecim itp., dopóki inwestorzy nie odzyskają wartości początkowej inwestycji. Gdyby nie premia na zasadzie „high-water mark”, zarządzający funduszami otrzymywaliby premie w dobrych latach i jedynie tracili do nich prawo w latach gorszych (zamiast dzielić stratę z funduszem). Nazwa pochodzi od oznaczeń portowych wskazujących poziom wody podczas przypływu. Poziom „wody” (zwroty inwestorów) musi być dostatecznie wysoki, by zarządca funduszu mógł spuścić swoją „łódź” na wodę (otrzymać udział w zyskach).

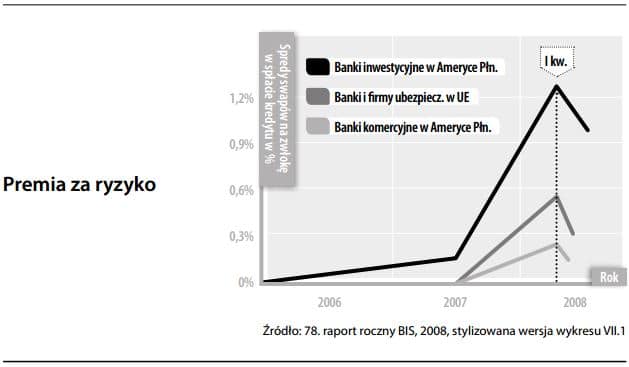

Premia za ryzyko

Dodatkowa stopa zwrotu wymagana przez inwestorów lub kredytodawców w zamian za postrzegany wyższy poziom ryzyka. Stopa ta jest odpowiednio wyższa niż przeciętny zwrot z inwestycji mniej ryzykownej. Przykładowo, jeżeli zwrot z inwestycji wolnej od ryzyka wynosi 5% (za punkt odniesienia przyjmuje się zazwyczaj długoterminowy zwrot z obligacji skarbowych), racjonalny inwestor wymagałby stopy zwrotu w wysokości około 10–15%, aby zainwestować na rynku giełdowym. Wysokość wymaganej premii za ryzyko zależy od optymalnej (dla danego inwestora) relacji zysku i ryzyka – czyli od tego, jakiej stopy zwrotu wymaga inwestor, aby zaakceptować dany poziom ryzyka. W przypadku kredytodawców ryzyko jest odzwierciedleniem ich zaufania do prognozowanych spłat. W przypadku akcji znajdujących się w obrocie publicznym ryzyko odzwierciedla wahania stopy zysku przedsiębiorstwa oraz ogólne wahania rynkowe; patrz model wyceny aktywów kapitałowych (model równowagi rynku kapitałowego) a rachunkowość.

Premia za ryzyko jest rezultatem niepewności co do przyszłych przepływów środków pieniężnych. Nie istniałaby ona, gdyby z góry można było określić przepływy pieniężne od danej chwili do nieskończoności. Gdyby tak było, w oparciu o zasady wyceny aktywów finansowych można by obliczyć wartość bieżącą netto inwestycji, przyjmując stopę dyskonta odzwierciedlającą przeciętną rynkową stopę procentową.