Przejęcie – definicja

Nabycie jednego przedsiębiorstwa przez inne. Jeżeli ma ono charakter „przyjazny” (tj. jeżeli zarząd przejmowanego przedsiębiorstwa doradza je akcjonariuszom), następuje dobrowolna fuzja. Natomiast „wrogie” przejęcie następuje wówczas, gdy obecny zarząd jest mu przeciwny, czy to ze względu na proponowaną cenę lub warunki, czy po prostu chroniąc swoje stanowiska. W sytuacji takiej może dojść do walki o przejęcie, w wyniku której przedsiębiorstwo zazwyczaj sprzedawane jest temu, kto oferuje najwyższą cenę.

Przejęcia (strategia)

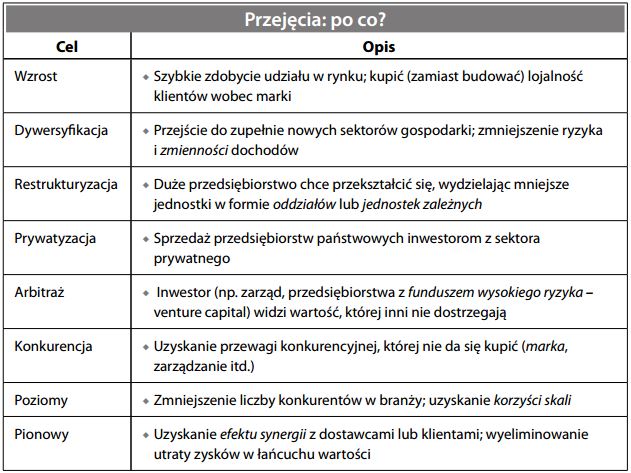

Przejęcie firmy polega na nabyciu aktywów i działalności drugiego przedsiębiorstwa z kontynuacją jego działalności. Jest to przeciwieństwo „organicznego” wzrostu, który osiąga się za pomocą zatrzymania zysków i przez nakłady inwestycyjne. Gotówka, kredyt lub akcje nabywcy mogą służyć jako zapłata za nabycie przedsiębiorstwa. Przedsiębiorstwo przejmowane, lub „cel”, może być nabyte poprzez kupno akcji lub aktywów. Kupno akcji pozwala na przejęcie licencji oraz kontraktów, ale również wiąże się z przejęciem zobowiązań (niektóre mogą być nieznane). Wyemitowane, a nie skupione akcje oznaczają, że pojawią się także udziałowcy mniejszościowi, którzy posiadają prawa mniejszościowe. Nabycie aktywów zapobiegnie takim zobowiązaniom, lecz może być niepraktyczne, jeśli aktywa, których tytuł własności musi być przeniesiony, są liczne lub dotyczą wartości niematerialnych i prawnych (nierzeczowych). Są inne sposoby przejęcia firmy. W USA, kiedy nabywca i cel są podobnej wielkości i łączą się dobrowolnie, wtedy mówi się o połączeniu jednostek gospodarczych (w chwili obecnej taka transakcja nie jest uznawana przez Międzynarodowe Standardy Sprawozdawczości Finansowej). Kiedy nabywca jest znacznie mniejszy od celu, wtedy ma miejsce wykup. Jeśli nabywca zaciągnął duży kredyt i następnie go spłaca ze środków generowanych przez przejętą firmę, to mamy do czynienia z wykupem lewarowanym. Kiedy zarząd przejmowanej firmy nabywa ją od akcjonariuszy, wtedy mówimy o wykupie menedżerskim. Istnieją różne powody przejmowania firm:

Umowy dotyczące przejęcia firm bywają dość skomplikowane (trudno się zatem dziwić, że prawnicy i bankierzy inwestycyjni tak je uwielbiają). To, że są tak skomplikowane, sprawia, że są ryzykowne. Należy też się liczyć z tym, że nie uda się osiągnąć początkowych założeń. Poniżej kilka warunków, które muszą być spełnione, i kwestii, które trzeba wziąć pod uwagę:

- pokonać asymetrię informacji między sprzedawcą a kupującym (i reprezentantami sprzedającego),

- przeprowadzić analizę ekonomiczno-finansową, aby wyliczyć wartość ekonomiczną,

- uniknąć szału kupowania (patrz gorączka handlowa), aby wynegocjować atrakcyjną cenę,

- przy nabywaniu akcji trzeba wyszczególnić, które zobowiązania mają być zakupione; wyliczyć zobowiązania warunkowe,

- ustalić koszty transakcyjne (stawki za doradztwo prawników, księgowych i bankierów inwestycyjnych),

- podatki (podatek od sprzedaży, podatki od transferu, zyski kapitałowe) i jak je podzielić między kupującym a sprzedawcą,

- przy nabywaniu akcji ustalić status i postępowanie wobec zarządu przejmowanego przedsiębiorstwa,

- uwzględnić i dostosować się do przepisów antymonopolowych,

- uzyskać zgodę od odpowiednich organów administracji państwowej i sądów,

- w przypadku fuzji odwoływać się do zasad tzw. skargi pauliańskiej i pomocy finansowej,

- jeśli występują akcjonariusze mniejszościowi, zająć się prawami akcjonariuszy mniejszościowych,

- szybko przeprowadzić integrację jednostek gospodarczych (unikając w ten sposób rywalizacji, która może skutkować niedotrzymywaniem warunków), ◆ uzyskać korzyści skali i efekt synergii po fuzji,

- jak sfinansować przejęcie (biorąc pod uwagę, że jego skala często wymaga dźwigni),

- wyjaśnić rodzaj przejęcia: łączenie udziałów (tylko w USA) czy metoda nabycia jednej jednostki przez drugą,

- zastosować odpowiednie metody księgowe,

- kogo obciążyć kosztami integracyjnymi po fuzji (zwolnienia, zmiany nazwy, koszty restrukturyzacji itd.).

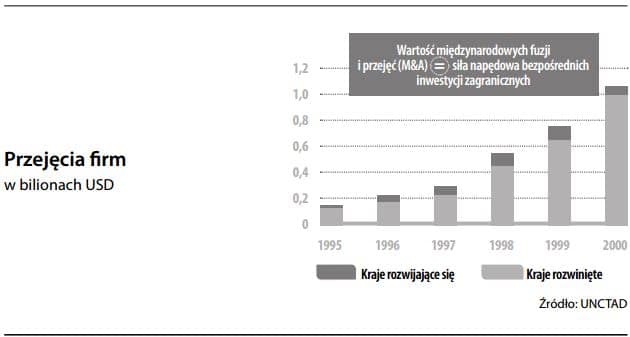

Po przejęciu należy podjąć decyzję, czy nabyta jednostka będzie funkcjonowała niezależnie, czy działalności operacyjne zostaną połączone. Z reguły stosuje się tę druga opcję, aby uzyskać efekt synergii. Rynek „fuzji i przejęć” (M&A, kuriozalnie opisany odwrotnie w stosunku do kolejności transakcji) stanowi główną ofertę banków inwestycyjnych, w szczególności dla globalnych instytucji finansowych.

Przejęcie odwrócone

Sytuacja, w której niewielka firma, zwykle prywatna, kupuje większą, najczęściej notowaną na giełdzie. W normalnych warunkach jest to trudne do przeprowadzenia (jak mała firma może sobie na to pozwolić?) i wymaga podjęcia pewnych inicjatyw w sferze gospodarki finansowej przedsiębiorstwa (np. mała firma zastawia aktywa dużej firmy, by zabezpieczyć dług z tytułu wykupu). Przejęcie odwrócone stosuje się zwykle jako tani sposób (poprzez uniknięcie opłat rejestracyjnych i kosztów wprowadzenia spółki na giełdę) nabycia spółki notowanej na giełdzie.