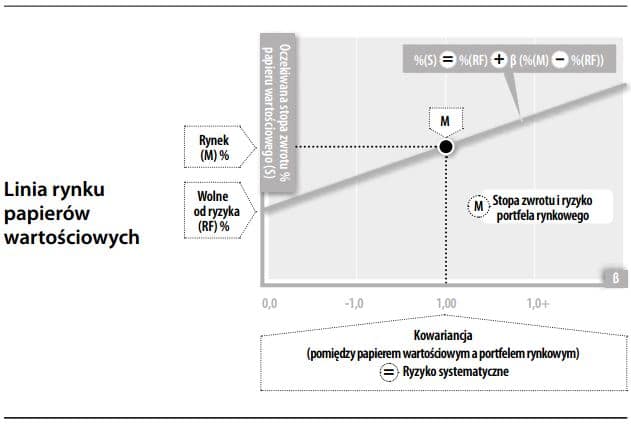

Linia rynku papierów wartościowych

Wizualne przedstawienie związku pomiędzy ryzykiem papierów wartościowych a oczekiwaną stopą zwrotu, w którym „ryzyko” (także zwane ryzykiem systematycznym papierów wartościowych) jest mierzone za pomocą kowariancji. Równanie linii jest matematycznym określeniem stopy zwrotu wolnej od ryzyka plus część (standardowa miara ryzyka systematycznego – beta) premii za ryzyko pomię- dzy stopą zwrotu wolną od ryzyka oraz stopą zwrotu portfela rynkowego. Linia rynku papierów wartościowych przedstawia istotę modelu wyceny aktywów kapitałowych: odpowiednią miarą ryzyka papierów wartościowych nie jest jego konkretne odchylenie standardowe, ale raczej wzrastający udział, jaki ma w ogólnej wariacji portfela rynkowego. Ten wpływ krańcowy mierzony jest za pomocą kowariancji pomiędzy portfelem a danym papierem wartościowym, co zwiemy beta. Aby osiągnąć równowagę, wszystkie papiery wartościowe oraz ich kombinacje (tzn. portfele) muszą się znajdować na linii rynku papierów warto- ściowych. Patrz też linia rynku kapitałowego.

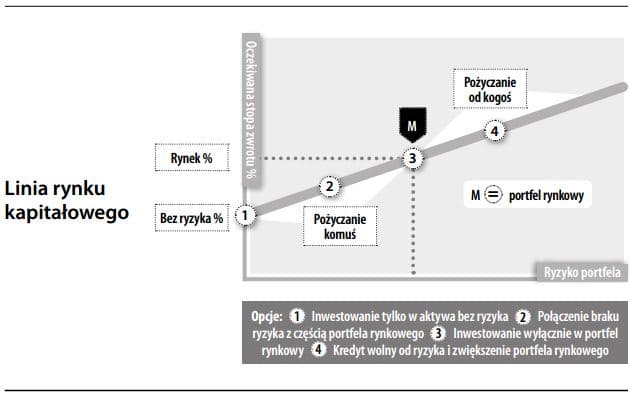

Linia rynku kapitałowego

Ukazuje różne poziomy zwrotu i ryzyka, które można osiągnąć, łącząc inwestycję wolną od ryzyka z całkowicie zróżnicowanym (tzn. bez ryzyka dla poszczególnych papierów wartościowych) portfelem akcji oraz przyjmując założenie, że kredytodawcy są pozytywnie nastawieni, lewarując stopę zwrotu, jak i ryzyko poza portfelem rynkowym poprzez zaciąganie kredytu ze stopą zwrotu wolną od ryzyka i nabycie więcej papierów z portfela rynkowego. A więc korzystając po prostu z portfela rynkowego, można skonstruować strategię inwestycyjną, która pasuje do każ- dego inwestora z jego indywidualnym podejściem do relacji ryzyko–zarobek i skłonnością do ryzyka. Porównaj z linią rynku papierów wartościowych.