Urząd Nadzoru Usług Finansowych (Wielka Brytania) – Financial Services Authority FSA

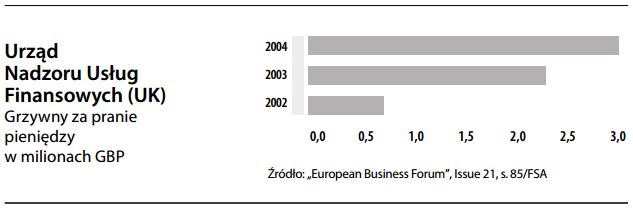

FSA utworzony w 2001 urząd posiadający szerokie uprawnienia w zakresie nadzorowania całego brytyjskiego sektora usług finansowych. Przejąwszy funkcję nadzorczą tradycyjnie pełnioną przez Bank of England, ten „super-regulator” łączy dziewięć dawnych organów regulacyjnych i samorządowych, sprawując pieczę m.in. nad bankowością, ubezpieczeniami, rynkami papierów wartościowych i zarządzaniem inwestycjami. Moloch ten zatrudnia ponad 2500 pracowników (2005), a jego rozległe uprawnienia obejmują m.in. prawo do publicznego ujawniania, piętnowania i karania specjalistów finansowych za szkody, jakie wyrządzili swoim firmom. W 2004 nałożone przezeń kary sięgnęły 30 milionów funtów, osiągając najwyższy poziom wśród kar nałożonych przez organy regulacyjne w Europie (źródło: „European Business Forum”, wydanie 21, s. 84). Uprawnienia FSA wykonuje quasi-niezależny Komitet ds. Decyzji Regulacyjnych. Logika działania FSA opiera się na deregulacji skłaniającej się ku łączeniu działalności w zakresie usług finansowych, co z kolei wymaga scentralizowanego nadzoru, aby nic „nie prześliznęło się bokiem”. Poza tym Urząd opowiada się za nadzorem regulacyjnym opartym na obszarach ryzyka (a nie na zasadach) i za korygowaniem istotnych nadużyć poprzez procedury administracyjne, unikając w ten sposób roli organu wykonawczego ciągnącego żmudne postępowania sądowe. Struktura FSA ma swoje zalety, ale realizacja tak rozległego zadania jest prawdziwym wyzwaniem. Organy regulacyjne w innych krajach obserwują działania FSA, by przekonać się, czy struktura Urzędu będzie miała charakter przełomowy. Innym wyzwaniem dla FSA jest zachowanie „sprawności podejścia” (tj. szybkości i trafności reakcji, w odróznieniu od instytucjonalnej „ociężałości”), które tradycyjnie było źródłem sukcesu City jako międzynarodowego ośrodka finansowego.